Избранное трейдера asfa

HedgeFunds replication

- 22 ноября 2017, 17:01

- |

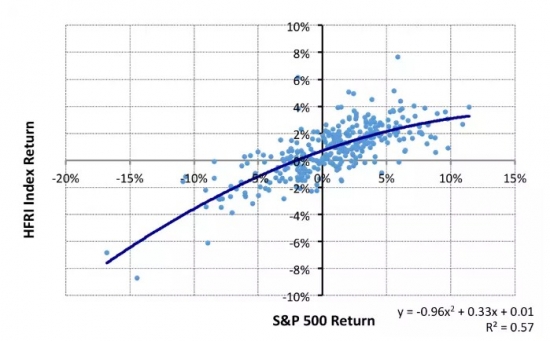

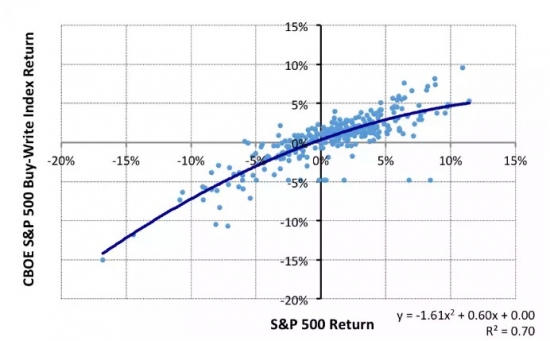

что подозрительно похоже на BuyWrite Index, который является стратегией covered call (Buy S&P 500 index + Sell near-term, slightly out-of-the money call option on the S&P 500):

( Читать дальше )

- комментировать

- ★4

- Комментарии ( 14 )

Пример анализа перед созданием опционной позиции.

- 14 ноября 2017, 15:58

- |

За последний месяц, 30-ти дневная подразумеваемая волатильность колебалась в диапазоне 13,7% — 15,7%. И сейчас приблизилась к верхней границе этого диапазона. В тоже время, 10-ти дневная историческая волатильность снижается от верхней границы своего диапазона за последние два месяца (4% — 11,5%).

Предполагаю, что, так как историческая волатильность снижается, то и подразумеваемая волатильность тоже будет снижаться. То есть, будем продавать подразумеваемую волатильность. Прогноз: подразумеваемая волатильность должна снизиться приблизительно на 2% (15,7% — 13,7%). Можно создать позицию сейчас, а можно дождаться подтверждения, что подразумеваемая волатильность начала снижаться.

Так как историческая волатильность находится в верхней границе своего диапазона, то будем продавать опционы «без денег». Буду продавать опционы на расстоянии в приблизительно два стандартных отклонения. Это опционы с дельтой около 10-15.

( Читать дальше )

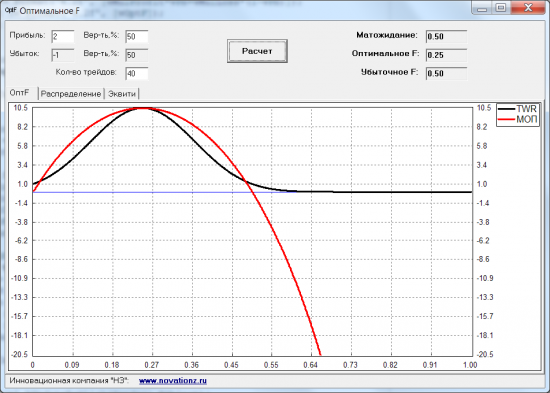

OptimalF

- 14 ноября 2017, 13:40

- |

Выложил свою экспериментальную программку OptimalF, может кому пригодится. Простенькая, но позволяет сделать полезные выводы для реальной торговли:

1. Важны не вероятности прибыли/убытка, а их матожидание.

2. Торговать с нулевым (а тем более с отрицательным) матожиданием — нельзя.

3. При торговле с положительным матожиданием — лучше не превышать оптимальную долю счета.

Выводы, наверное, и так очевидные. Просто в программе можно визуально все это увидеть.

Описание и сама программа — здесь.

Генератор мировых котировок: корреляция активов

- 05 ноября 2017, 14:45

- |

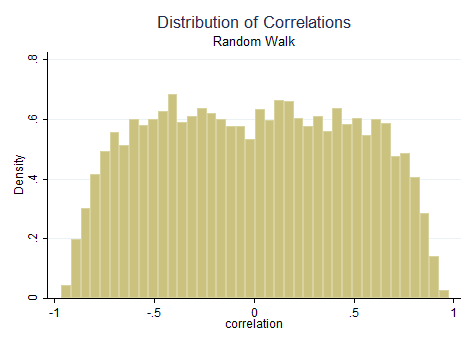

Были взяты графики нескольких десятков валютных пар (история котировок за 18 лет). Сравнивались каждый с каждым. Корреляция на недельном таймфрейме доходит до 60%. Корреляция на минутном до 40%. При сдвиге графиков на 1 бар относительно друг друга корреляция падает до 0 (на любом таймфрейме). Также были найдены корреляции фондовых индексов, акций, валют, на всех таймфреймах… Даже несвязанных друг с другом: например была найдена 50% корреляция акций JPMorgan Chase & Co и EUR/USD на минутном таймфрейме!!!

Корреляцию на недельном, дневном, часовом графиках (между финансово связанными активами) я ещё могу понять… Но на минутном… И у несвязанных активов… И при небольшом сдвиге всё рушится! Это никакие не случайные ряды тогда, — всё генерируется автоматически из одного центра. Т.е. приращения цен мировых активов — это разные правила преобразования одного и того же случайного числа.

Я вредный, выкручивайтесь. Картинки по теории в помощь.

( Читать дальше )

Простые правила успешного трейдинга

- 19 октября 2017, 12:40

- |

Написал под впечатлением вчерашнего поста о недостатке времени на трейдинг при активной торговле.

Может показаться странным, но с моей торговлей обратная ситуация. Сейчас ежедневная работа настолько упростилась, что даже как-то неудобно. Неудобно перед рынком. Вроде бы полностью нужно окунуться в атмосферу, коли активно торгуешь. Быть в теме: следить за новостями, строить какие-то прогнозы, искать информацию… Но вроде и не нужно этого. Почему?

Подобное произошло, поскольку удалось сформулировать перечень правил, следуя которым, во-первых, фокусируешься на том, что действительно важно для твоего подхода. А во-вторых, игнорируешь большое количество неважного. Отрезаешь массу сжигателей времени, которые только «сбивают прицел». Попробую перечислить эти правила.

- Полностью игнорирую новостной фон. Исхожу из того, что все в цене. А первым новость все равно не узнаешь.

- Не знаю, куда пойдет рынок. И не пытаюсь предсказать. Давно-давно пытался –только сбивало. Мешало отрабатывать сигналы и своевременно проводить ребалансировку.

- Не торговать интрадей. Не подходит к моему психотипу. Отвлекаюсь много. Как итог, все свелось к 250-350 сделкам в год. Хотя, когда пробовал включить в кое-что из интрадея портфель (5-6 лет назад), доходило до 600.

- Работаю с малым числом инструментов. Не распыляю внимание и средства. Идея – если будет тренд на рынке, достаточно и такого количества инструментов для того, чтобы его поймать. Критерий – ликвидность, так как объем средств в работе достаточно большой. В итоге торгую 6 акций и 4 фьюча. И все.

- Готов к редким заработкам. Остальное время сижу в просадке. Непопулярная концепция. Может из-за этого весьма доходная.

- Отключить эмоции, отрабатывая сигналы. Что может повлиять на трейд: размер позиции, глубина и длительность просадки, бумажная (не зафиксированная) прибыль, желание отыграться после неудачи и т.п. Все описано и регламентировано. А поэтому неэмоционально.

- Не гнаться за модой. Может биткоин? Или дивидендные истории? Или Si два года назад? А может просто купить и держать акции или доллар? Нет. Буду торговать свой набор инструментов. Как делаю уже много лет.

- Стоп-лимиты освобождают день. Выставляешь утром по заранее заготовленному плану входы и стопы. И день свободен. После 18 делаешь сделки по рынку, если есть сигналы. Как результат, час-полтора работы. И все… Вроде нужно бы немного автоматизировать, да стресса нет.

( Читать дальше )

. Почему мы проигрываем.

- 08 октября 2017, 08:30

- |

Если человек, совершая множество сделок на рынке, действовал бы рационально, было бы всего два возможных результата работы:

(1) Некоторый заработок минус комиссии у системно торгующих.

(2) Средний ноль минус комиссии у совершающих сделки хаотично.

К счастью, люди от природы наделены мощнейшим вычислителем под названием МОЗГ. Именно благодаря этому 90% торгующих попадают в третью категорию:

(3) Стабильный проигрыш минус комиссии.

КАК и ПОЧЕМУ мы добиваемся таких стабильных результатов? Начнем с ПОЧЕМУ.

В результате эволюции за WIN и за LOSS отвечают разные участки головного мозга.

WIN: Заработок (успех, радость) контролирует Прилежащее ядро – анализатор приобретений, он же центр субъективной полезности, он же центр удовольствий.

LOSS: Потери контролируют Миндалины височных долей мозга – центр страха, инициатор бегства от саблезубого тигра.

Орбитофронтальная кора выступает сумматором сигналов. В ней происходит сравнение субъективных ценностей и выработка итогового решения. (WIN – LOSS) > P1 покупаем, (WIN – LOSS) < -P2 продаем.

( Читать дальше )

Разбираемся с VIX derivatives

- 21 августа 2017, 18:21

- |

...... В этой статье я буду продолжать рассуждения дальше и объясню, как восходящая кривая временнОй структуры волатильности индекса S&P 500 транслируется в похожую кривую по VIX фьючерсам, и объясню, почему цены фьючерсов VIX отличаются от подразумеваемой волатильности опционов на S&P 500 .....Vega Convexity возникает из того факта, что выплата от таких инструментов, таких как опционы и Variance Swaps (тема следующей статьи) являются линейными по дисперсии, а не по волатильности.

Это объясняет, почему экспозиция опционов на волатильность не является линейной, и почему их выплаты демонстрируют выпуклость в «пространстве волатильности» Это важная концепция, которая помогает понять соотношение между временнОй структуры implied волатильности S&P 500 на опционы и временнОй структуры фьючерсов на VIX. Хотя существует постоянный ‘арбитраж’ между S&P 500 на опционы и фьючерсы на VIX, разница в этих двух видах профилей выплат объясняет, почему цена и форма фьючерсной кривой часто отличается от формы эквивалентной временнОй структуры опционов.

( Читать дальше )

Кто такой кукл

- 13 августа 2017, 00:45

- |

Кукл — комплексная автоматизированная следящая система, связанная с ФРС и крупнейшими инвестиционными банками, управляющая котировками мировых активов по определённому алгоритму через хедж-фонды (определение не полное). Система глобальная, гибкая, централизованная, но имеет много узлов, так что в манипуляции рынком уличить её напрямую сложно. Но это можно понять косвенно.

Ни одна новость, не запланированная США, среднесрочно или долгосрочно не меняла рыночную тенденцию (если вы найдёте какой-то пример, когда тенденция с новостью изменилась, скорее это случайное совпадение):

- Фукусима. «Пол страны» раснесло. Боковик на 2 года и рост котировок.

- Крымский гэп. Фьючерс RTS. -20% моментально «без сделок». Далее рост на 40%. Так продавали или покупали? Изменилась тенденция? Кто-то скажет, что т.к. удалось избежать конфликта, то и выросли. Ну так не на 20%, а на 40% же (несмотря на Донбасс, санкции, MH17)! Но перед этим, кстати, сходили ниже 100 обновить минимум. Это через неделю, когда уже стало известно, что конфликта удалось избежать. Почему же пошли на перелой (причём подло вечером)? Да потому, что так рисует генератор котировок: волна-коррекция-волна.

- Доха. 18.04.2016. Не достигли соглашения. Нефть в пол. К полудню уже перехай пошёл. Я крыл шорт RTS уже с убытками. Почему? Потому что тренд вверх.

- Брекзит. Через несколько дней шортисты RTS уже были без прибыли. GBP/USD? Ну да, упал… По тренду ведь.

- Трамп. S&P 500 -5%. RTS -3%, а к полудню я крыл свой шорт уже с таким минусом...

( Читать дальше )

Как и почему ходит цена

- 09 августа 2017, 13:19

- |

Объяснение «Герчика» (т.е. классическое): некий лудоман совершил сделку и понеслось.

Очевидно, что без постороннего вмешательства система стремится к своему устойчивому состоянию, т.е. равновесию цены и, соответственно, отсутствию сделок.

---

Проблематика: Подавляющее большинство трейдеров (и уж тем более все роботы) торгуют по системе. Но траектория цены никогда не повторяется. Мало того: гарантировано, что свечная комбинация не повторится, пока не пройдут все другие возможные комбинации.

Объяснение «Герчика» (т.е. классическое): ох уж эти лудоманы...

Лудоманы не обладают весомыми депозитами и не живут долго на рынке.

---

Проблематика: Кто-то покупает после 25% роста цены без ожидания коррекции. На все стадо находится тот единственный, кто после 8 лет торгов задается вопросом «почему»?

( Читать дальше )

Воскресное Бла-бла или об основах аналитики

- 30 июля 2017, 10:56

- |

Анализ начинается с понимания того что есть сейчас.

Что существует динамика процесса который происходит уже какое-то время. Если этот процесс: а) выявлен, б) понятна его фаза, то возможна пролонгация т.е. с) прогноз.

Пример. Бежит человек. ???

Бежит человек в трусах. – важная деталь.

Бежит человек в трусах майке и кроссовках. – насыщение деталями

Бежит человек в трусах майке и кроссовках, а перед ним: 1. Гимнастический конь 2. Трамплин 3. Квадратная яма с песком и поперечной доской 4. Финишная ленточка и присевший тренер с секундомером. Полная по возможности картина с вариантами пролонгации динамики в будущее.

Случаи 1.2.3. – являются выявленными торговыми паттернами, торгуемыми по аналогии.

Случай 4. Не торгуемый, так как событие истощилось и паттерна по сути нет.

Аналогия – это предсказание на основе предыдущего осознанного опыта. Если вы не имели такого опыта, вы не сможете эту аналогию использовать.

Опыт и осознание – основа прогностической мощности интеллекта.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал