Избранное трейдера asfa

Как заметить действия крупного игрока?

- 29 июня 2021, 12:23

- |

Привет Смартлобавчане.

В принципе, вопрос подъемный. Я даже на эту тему слегка выступил (все в том же клубе Амиго и его коллег). Что для этого нужно? В основном, нужно обладать наверное такой чертой характера, как въедливость. Уметь ходить до целей, рыть, ковырять, учиться разбираться. Наверное, так же учиться разбираться, как эта дикая волна инвесторов роется в каких то отчетах каких то компаний )

Не знаю как вы, но я не умею торговать то, чего не могу объяснить. Ну например, такие простые истины как: фьюч ходит, потому что ходит спот и не как иначе ) Это логично. Пошел спот, значит пойдет фьюч. Давайте я лучше ближе к вам. Я не могу затрейдить такую штуку и ей подобные как: цена отталкивается от EMA20. То что бектест показывает на истории, для меня не является логичным обоснованием, почему цены оттолкнулись. Для меня так же не будет являться логичным ваши доводы, что масса трейдеров видит эту EMA и начинают работать на отбой. Ну я могу еще на подсознании где то вспомнить амер книжки, где пишут про правила фондов — мол 11 недель роста, значит берем бумагу. Но это все равно, не довод для меня входить в трейд.

Поэтому. Смысл всего моего ручного трейдинга был поиском, по моему мнению, настоящих причин движений цен. Кто толкает, кто скидывает. Фишка в том, что наша биржа публикует массу инфы, отчетов и данных, которые можно ковырять и наверное даже нужно. То есть, пока инвесторы расковыряют своих годовые отчеты, я, скорее всего, приму торговые решения гораздо раньше, ведь можно работать с первичной информацией. И главное во всем этом: правильная интерпретация данных и качественная их визуализация. Одного без другого никак. И если со вторым еще можно справиться, то для первого нужны знания. Знания в первую очередь про внутренние биржевые процессы. К сожалению, как я люблю часто говорить, если вы на биржу зашли с дивана, то тут будет тяжеловато. А в книжках об этом не пишут.

Что значит правильная визуализация. Ну далеко ходить не будем. Поближе к вам. Вот Фортуна, в одноименном топике пишет, что нужно смотреть на цену и объем. Да. И я так делал по началу. А потом, году примерно в 2007-2010 амеры придумали более продвинутую визуализацию, а к нам она докатилась к году 2012 — это раскладывание этого же объема по горизонтали. То бишь кластеры. Это уже более правильная и красивая визуализация. И уже интерпретировать биржевую инфу приятнее, легче и точнее. Ведь вы будете видеть, где сосредоточились сайзы, так называемых, крупных участников.

Далее. В целом про инфу.

1) Кластерный анализ. Прикольная штука. Дала мне заработать на заре этого анализа в РФ. А потом также все отдал назад ). Как я уже сказал, важно разбираться во внутренних биржевых процессах. Разбираться нужно и тут. Лет через 6, когда я сам стал контрагентом этих крупных сайзов в кластере, а может и рисовальщиком этих сайзов, я стал четко понимать, чего мне не хватало тогда. Если вы смотрите кластеры фьюча, важно понимать, чей это сайз: это объемы, которые создают арбитражеры во фьюче, либо это объемы, которые набирает хеджер, а арбитраж ему помогает.

Если причина в первом, то крупняк вышел в спотовом стакане, огрызается и не дается ценам двинуться далее. Если хеджер, то хеджер держит цену через спот и набирает ногу во фьюче. Значит он попал, значит будет дальше тренд. Ну примерно как то так. Понимаю, сложно написал.

2) Внебиржевой рынок. Кладесть инфы. К сожалению, в 2016 году или в начале 2017, биржа убрала внебиржевую инфу по срочке в платный доступ, поэтому этот вариант трогать не будем. Хотя он в формировании трендов кашерный. Осталось смотреть внебиржевую инфу по ММВБ. Тут мы с коллегой делали несколько подходов в визуализации. То есть искали и ковыряли удобные для себя варианты и могу с уверенностью сказать, если эту инфу правильно визуализировать, можно делать качественные долгосрочные трейды.

Помню как Василий, в году так 2017, писал мегаэмоциональный пост про сетевиков энергетиков после импульсов, которым разрешили поднять стоимость за кабельные сети. А мой коллега (я все пишу коллега коллега. Мы многое сделали вдвоем, он тоже есть на СЛ) уже закрывался в Василия. Да, пришлось конечно высидеть пол года, мы тогда еще были не такие опытные, но оно того стоило.

( Читать дальше )

- комментировать

- ★21

- Комментарии ( 36 )

Индекс «Черного лебедя» взлетел до исторически рекордного уровня

- 28 июня 2021, 17:00

- |

После новых рекордов индексов акций США инвесторы начинают заметно нервничать и страховаться от резкого снижения котировок.

CBOE Skew Index, который часто называют индексом «Черного лебедя», взлетел до исторически рекордного уровня. Это говорит о том, что инвесторы опасаются обвала S&P 500 как никогда.

CBOE Skew Index похож на VIX (индекс страха). Основное различие между VIX и Skew состоит в том, что VIX основан на подразумеваемой волатильности S&P 500 вокруг страйка «около денег» (ATM), в то время как Skew учитывает подразумеваемую волатильность страйков «вне» денег (OTM).

Как и индекс VIX, индекс Skew может служить индикатором настроений инвесторов, однако он измеряет так называемые «хвостовые риски», т. е. риски того, что цена актива или портфеля активов изменится больше, чем на три стандартных отклонения от текущей цены.

Биржи криптовалют — рейтинг самых лучших надежных бирж.

- 26 июня 2021, 10:59

- |

Биржи криптовалют топ лучших в 2021 году.

Рынок криптовалют развивается семимильными шагами. Соответственно появляется все больше торговых площадок для торговли криптовалютами. Биржа криптовалют — это торговая платформа, которая позволяет обмениваться криптовалютными активами, либо менять фиатные деньги на криптовалюту, и наоборот. За каждую операцию криптовалютная биржа взымает комиссии.

Первая криптовалютная биржа была запущена в 2010 году, и называлась она Mt. Gox. Биржа активно развивалась и ее создатель продал проект. при новом владельце биржа Mt. Gox начала развиваться еще более активно и число пользователей перевалило за 30 000. Но в 2014 году биржа была взломана, а средства клиентов украдены. Не смотря на это биржа продолжала свою работу, потому что не было конкуренции. но сейчас ситуация кардинально поменялась. По данным coinmarketcap.com на данный момент существует более 300 бирж криптовалют.

Биржи криптовалют делятся на следующие категории: биржи криптовалют для спотовой торговли,

( Читать дальше )

Правда о спросе на жилье в РФ

- 26 июня 2021, 00:55

- |

В 2011 году общий жилой фонд РФ составлял 3 288 млн. кв.м., что составляло 23 кв.м. на человека любого возраста.

В 2021 году общий жилой фонд РФ составляет 27 кв.м. на человека любого возраста. При численности 146 млн. человек это дает общий жилой фонд 3 942 млн. кв.м. При этом, аварийное жилье (в котором все еще проживают люди) оставляет менее 1% от общего жилого фонда.

Итого:

1 чел = однушка 27 м.

2 чел = двушка 54 м.

3 чел = трешка 71 м.

Плюс к этому, в РФ строится по 80 млн. кв.м. жилья. в год. Следовательно, в ближайшие 10 лет построят еще 800 млн. кв.м жилья. Но, скорее всего, построят больше.

Вроде, все зашибись. Жилья навалом. Откуда взяться дефициту, на который ссылаются СМИ, объясняя безудержный рост цен?

( Читать дальше )

Интересная ситуация

- 25 июня 2021, 17:02

- |

Достаточно интересная ситуация закладывается на нашем рынке. Я пока не берусь ее прогнозировать. Думаю надо еще пару недель ждать. Кому охота пальцем в небо тыкать публично. Слава Богу, то что ткнул пальцем в небо у Амиго в клубе пару тройку месяцев назад подтверждается )

Ну так вот. У нас задвигались опционы в «эшелонах» и в голде. Разнонаправлено (бумажки противоположно голде). Вы наверное никогда их не котировали или котировали редко, поэтому я скажу, что это уникальная ситуация для нашей срочки за все время ее существования, чтобы хвосты каких то событий отразились в опцах голды и таких неликвидных бумажек на существенные для них суммы.

Я бы держал руку на пульсе. Или заскакивать или выскакивать )

Рост денежной массы и рост активов

- 25 июня 2021, 16:36

- |

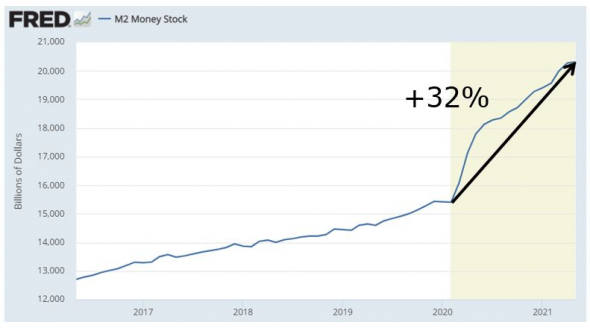

Глобальные активы отработали рост денежной массы по разному:

Золото +10%

( Читать дальше )

История газовых цен за 30 лет.

- 24 июня 2021, 18:24

- |

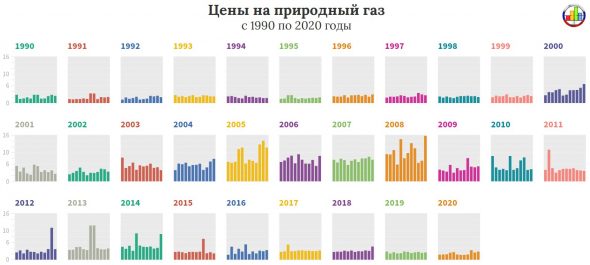

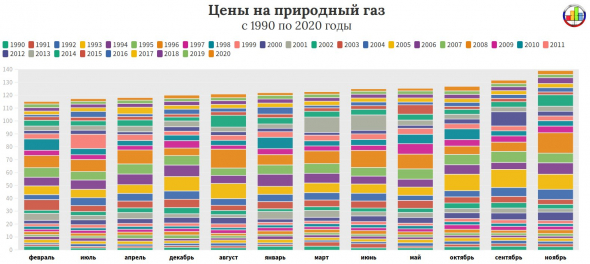

Самый дешевый месяц за 30 лет — это февраль… Кстати, этой зимой цена тоже сиганула в январе, а когда морозы отпустили, уже в феврале она тут же пошла вниз, причем основательно. Ну и второй сюрприз: самые дорогие месяца года — осенние, у них полное доминирование и они прочно удерживают пьедестал. То есть даже декабрь и январь — это уже цены по факту и если хранилища наполнены, то даже сильные морозы не в состоянии основательно приподнять ценник. Тогда как осенью, на кануне зимних холодов, ценник самый высокий.

( Читать дальше )

Металлурги умирают в трясине налогов предложенных Решетниковым

- 24 июня 2021, 14:17

- |

Министерство экономического развития предложило ввести пошлину в 15% на экспорт металлов с 1 августа по 31 декабря 2021 года, где глава МЭРа Максим Решетников уточнил, что пошлина будет состоять из базовых 15% + специфической, состоящей из минимальной ставки на тонну продукции.

Государство продолжает показывать свои зубы всем тем, кто пытается его нахлобучить. О чём ранее заметил Белоусов. Тем самым показывая инвесторам-новичкам, что способы изъять дополнительные средства с инвесторов всегда найдутся.

За счёт роста цен на металлы, металлургические компании смогли дышать полной грудью, награждая своих инвесторов хорошими дивидендами. Однако бесследно это пройти в России не могло и государство, в лице Белоусова, придралось к завышенным ценам на стройку. Ведь нужно же было Белоусову свой заработок в 31 млн рублей в год. Уже в тот момент металлурги чихнули, но их заболеванию не многие придали значение, продолжая безнадёжно верить в справедливость.

( Читать дальше )

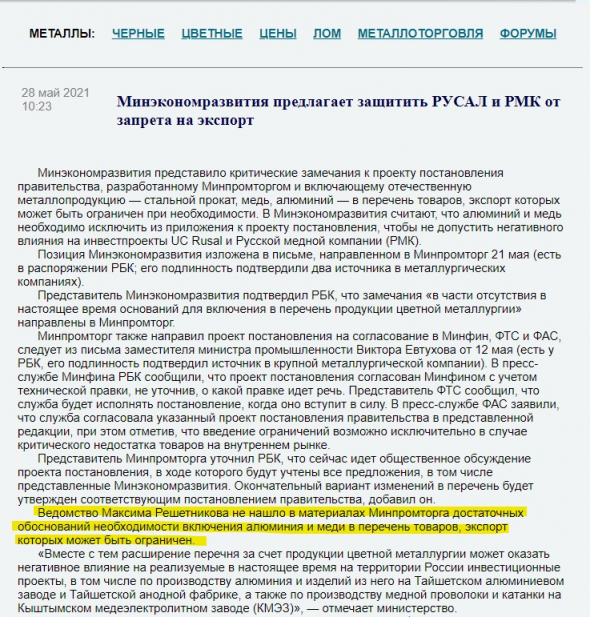

Королева металла. Она же инсайдерша, видать знатная. Под разводочку

- 24 июня 2021, 13:11

- |

Вчера продала алюминиевые акции. В бабло перекатилась.

А сегодня чёткие пацаны отодрали уши металлургам.

А еще пацаньчики умеют хорошо разводить,

еще в мае обещали, что металлургов цветных не тронут.

Мамой прям клялись. И опа — опа, повелись на базар — сливай свой навар.

Скрины ниже:

( Читать дальше )

Ни рубля в налоговую!

- 24 июня 2021, 10:16

- |

Если вы составили себе диверсифицированный портфель, соответствующий вашим взглядам (про мой личный портфель подробнее тут), то 3 самых главных аспекта, которые будут влиять на его доходность это:

- издержки;

- комиссии;

- налоги;

Издержки – то, что вы платите брокеру за покупку/продажу активов и их учет, на них повлиять возможно только путем выбора брокера с оптимальным для вас тарифом.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал