Избранное трейдера Авентадор

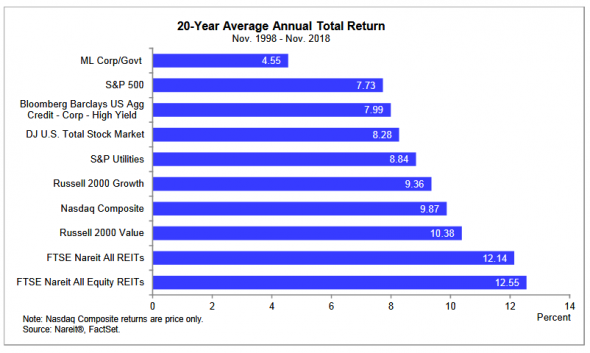

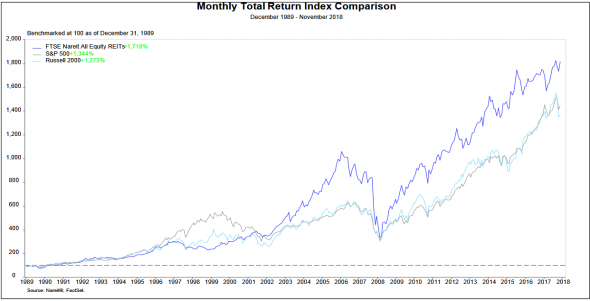

Лучшая доходность за 20 лет. Американские REIT-ы

- 11 февраля 2019, 11:30

- |

Доходность более 12% годовых против 7.7% у широкого рынка S&P500.

График был бы хорош, если бы не жесточайший drawdown в 2008 году. Многие фонды сложились буквально в пять раз.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 1 )

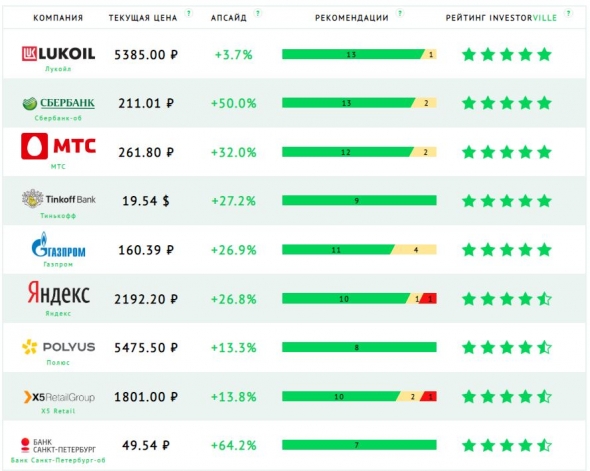

Сервис Топ-идеи (оценки аналитиков по акциям)

- 10 февраля 2019, 18:59

- |

Недавно сделал сервис, который помогает отслеживать оценки аналитиков по акциям российских компаний (именно настоящие аналитики, которые работают в ведущих инвестиционных банках и компаниях, «research analysts»)

Сервис можете глянуть здесь: https://investorville.ru/#/top-ideas

Вот как это примерно выглядит:

Если нажать на ту или иную акцию, то увидите, что было раньше:

( Читать дальше )

Что нужно знать про активы с нерыночным ценообразованием (чужие тут не ходят)

- 04 февраля 2019, 10:26

- |

Показатели стрёмности (дополнительной опасности) финансовых инструментов

1. Акции любых компаний с маленьким фрифлоат (без разницы большие, пенни стоки или маленькие)

2. Акции где группа мажоритарных акционеров резко консолидировала пакет более 75% акций эмитента, а также случаи когда более 90% в одних руках и мажоритарий контролирует де-факто уже 95% УК АО. Рассчитывать на комфортную оферту для миноров в данном случае не стоит (напротив стоит опасаться игры на понижение стоимости актива, высаживание минориров, принудительный делистинг и т.п.).

3. Паи ЗПИФ (большинство ЗПИФ создаются под интересы конкретных учредителей управления, часто это просто нереализованные неликвидные залоги на балансе банков и прочие токсичные активы, которые по тем или иным причинам секъюритизированы, чтобы не вешать убыток на баланс банка). Интервальные ПИФы тоже могут быть нерыночным активом (с учетом ограничения в ликвидности).

4. Облигации юрлиц, не имеющих кредитных рейтингов уровня «В» от «большой тройки» или ВВВ+(RU) От АКРА и ruBBB+ (от RAEX) и выше.

5. Ценные бумаги юрлиц, находящихся в состоянии требований перед государством и по решению суда.

6. Акции юрлиц, где идут корпоративные конфликты и где резко увеличилась волатильность, объемы, и все это на снижении цены.

7. Ценные бумаги, где стабильно низкий объем торгов на вторичном рынке (на резкие выбросы объемов внимание не обращать). Сюда возможно стоит отнести и ИСУ (хотя по сути они ближе к ЗПИФ недвижимости)

8. Внезапное снижение стоимости корпоративных облигаций на фоне других облигаций, при котором есть продажа по цене не соответствующей уровню кредитного рейтинга (это актуально на границе уровней «ВВ-» от «биг 3» и «А-(RU)»-«ВВВ+(RU)» от АКРА и «ruA-» — «ruBBB+» от RAEX (так называемый кейс «Пересвета»)

9. Субординирированные облигаций эмитентов с кредитными рейтингами уровней «ВВ-» от «биг 3» и «А-(RU)» от АКРА и «ruA-» от RAEX (традиционно у субордов кредитные рейтинги много ниже чем у обычных облигаций того же эмитента, но обычно банки не хотят получать эти рейтинги на суборды чтоб не пугать инвестора — для понимания у РСХБ суборды имеют рейтинг от АКРА на 5-6 ступеней ниже чем рейтинг самого банка)

Выше перечислены атрибуты того, что соответствующие ценные бумаги обладают дополнительными рисками, которые могут быть «не в цене».

Дополнительный катализатор опасности.

( Читать дальше )

ФУНДАМЕНТАЛ

- 03 февраля 2019, 14:00

- |

Отец фундаментального анализа, учитель Уоррена Баффета и просто финансовый гуру Бенджамин Грэхем в своей книге «Разумный инвестор» писал:

«Единственная стратегия инвестирования, которая может обеспечить вам относительную безопасность вложений наряду с доходностью, превышающей доходность рынка, основана на оценке реальной стоимости акций компании.»

Разберем же детальнее стратегию Грэхема и идею всего фундаментального анализа.

Наша задача как инвестора, найти неправильно оцененные (=недооцененные) компании, реальная стоимость которых выгодно отличается от их рыночной стоимости (рыночной капитализации. Именно такие недооцененные компании имеют фундаментальные, обоснованные и лучшие перспективы роста, и кроме того, что не менее важно, данные компании подвержены меньшему риску в периоды кризиса.

( Читать дальше )

Нужен совет программеров

- 19 января 2019, 15:55

- |

У меня уже есть высшее образование — Управление и информатика в технических системах, знаком с ассемблером и си++, но по специальности программист не работал, не представилась возможность, я уже не молод, есть желание попробовать развиваться в сфере программирования, нужен совет, что лучше — пойти на второе высшее, например - http://bakalavr-magistr.ru/distant/course/Tehnologii-razrabotki-programmnogo-obespecheniya-2-vyisshee, в данном случае обучение дистанционное, но длится 3 года! весьма долго, а семью нужно кормить или курсы переподготовки, если курсы, то какие?

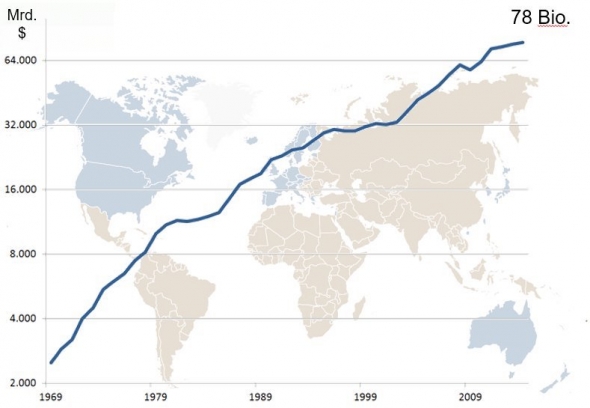

Почему акции растут? В принципе, глобально.

- 17 января 2019, 16:33

- |

Американские акции росли около 9% в год за последние 50 лет. Но так происходило не только на родине капитализма, но и в европейских странах: например, DAX вырос с момента своего рождения в 1988 году с 1000 до 11000 пунктов. Он составляет более 8% в год за последние 30 лет. Почему многие инвесторы все еще считают акции рискованными и даже сравнивают фондовый рынок с казино?

Возможно, потому что акции, помимо их безупречного долгосрочного роста, имеют и темную сторону: в краткосрочной перспективе они значительно колеблются. Фактически, они несут риск потери инвестором денег на фондовом рынке. По крайней мере, если инвестор теряет терпение после очередного падения цены, то он может продать себе в убыток.

Фактически, риск заключается не в акциях, а в самом инвесторе. В конце концов, только ему решать, продаст ли он свои акции после временного падения цены или удержит их в долгосрочной перспективе и получит прибыль.

( Читать дальше )

Google Colab: Российский рынок - по многочисленным просьбам

- 10 января 2019, 12:18

- |

Низкий порог входа в мир серьёзного анализа данных -тем и привлекателен этот зоопарк. Несколько строк кода и уже можно анализировать-смотреть данные (акции, облигации, фьючи, макро).

Если вы пробовали писать скрипты в Excel, кастомные индикаторы в Мультичартсах или Метастоках, то освоить язык Python в интерактивной среде Jupyter Notebook (Google Colab — даёт бесплатный доступ) — посильное занятие.

Для американского рынка есть библиотека (-ки), которые позволяют подкачать биржевые и экономические данные — я писал об этом. Кстати к

( Читать дальше )

Некоторые математические соотношения во фьюче сбера

- 08 января 2019, 17:41

- |

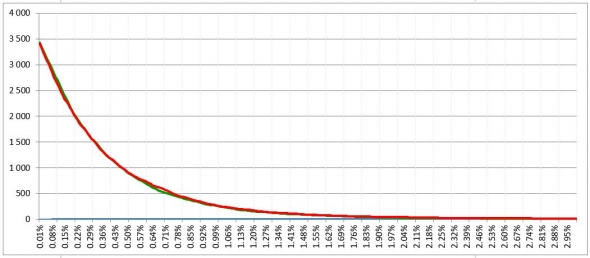

Если хай и лой часовой свечи выразить в % от цены ее открытия и посчитать статистику по 3500+ часовых свечей за 2018 год (без учета свечей-дебилов 10:00 и 23:00), то мы получим такое распределение:

Например, 2000 раз за 2018 год хай часовой свечи случился на уровне 0.29% от цены открытия свечи. Такую же статистику показывает лой. Показатели статистики хаев и лоев практически сливаются.

Наполним полученную статистку баблом. Представим, что фьюч сбера стоит 100 рублей и посмотрим, какие деньги принесет нам новое знание. Распределение денег по хаям и лоям

( Читать дальше )

Покупай дорого, продавай еще дороже!!! Торговля пробоев.

- 03 января 2019, 10:02

- |

Колобок вспомнил, что он является не просто колобком, а носит гордое звание” биржевого колобка”. По этому случаю он решил выпустить сугубо практическую статью о торговых паттернах. Где-то, в недрах нашего телеграм канала, колобок уже утверждал, что для успешной спекуляции на бирже необходимо придерживаться одного из двух правил (хотя можно обоих) :

1. Покупаешь дорого, продаешь еще дороже.

2. Покупаешь дешево, продаешь дорого.

Первое правило говорит о покупке пробоев, второе о покупке откатов.

В сегодняшней статье речь пойдет о первом правиле, покупке пробоев.

При торговле пробоев главная опасность заключается в том, что пробой может оказаться ложным или, что еще обиднее, цена после пробоя сходит за стоп — приказом трейдера, и затем уйдет в верном направлении.

Колобок предлагает простой метод, который позволит минимизировать количество ложных входов. Метод проверен эмпирическим путем на различных инструментах и показал свою эффективность.

Суть метода заключается во входе в позицию, при пробое проторговки, которая часто случается после пробоя уровня(по сути это плоская коррекция).

Разберем на примерах. Ниже график акции с тикером BAH.

В июне было сформировано сопротивление на восходящем тренде(уровень 1), при входе на пробой этого уровня большинство бы получило стоп-лосс на резком движении вниз. Правильная точка входа находится выше.

( Читать дальше )

Итоги 2018г. Полгода усилий впустую.

- 31 декабря 2018, 19:01

- |

Все сюда приходят с мыслью обрести фин. свободу, быть самому себе начальником, не работать на дядю. Я не исключение.

Начал торговать в конце 2017г. на фортсе. После того как появилось свободное время. Уволился с работы(стало очень тошно, хотелось чего-то нового). Выбор пал на трейдинг. Полностью погрузился в интрадей торговлю. Поставил себе дэдлайн полгода, если не выполню заранее определенную цель, то на х… с рынка. Акцент я сделал на объемный анализ. Дни и ночи изучал различные футпринты, поки, биды/аски, дельты и прочую муть. Очень был увлечен этим, что просыпался каждый день в 6 утра и до 6 торговал.

День выглядил примерно так:

6.00-6.30 подъем, душ

6.30 — 6.45 зарядка

6.50-7.20 — завтрак.

8.00-9.00 — анализ текущей ситуации, разрисовка ключевых уровней (визуальных, объемных)

9.00-10.00 — поиск новых идей (форумы/ютуб/анализ графиков)

10.00-18.00 ожидание определенных формаций/сигналов (объемный уровень + визуальный уровень + наличие айсов...) и сама торговля по этим сигналам.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал