Избранное трейдера Александр Биндасов

Почему ETF, а не акции?

- 16 июня 2021, 11:28

- |

Пять почему я покупаю ETF, а не отдельные акции. И что такое, эти етф.

1. Будущее неизвестно. Я не знаю, какая компания станет новым Apple или Amazon. Но как только она заблистает на небосклоне, то тут же попадет в VT ETF или нечто подобное.

2. Я не могу уследить за 2 000 крупнейшими компаниями в мире, чтобы выбрать сотню себе в портфель, а потом их регулярно мониторить и ребалансировать. Vanguard или Black Rock может.

3. Диверсификация. Шансы на выживание рыбки в стае выше, чем вне её. Покупая ETF, я получаю экспозицию на тысячи компаний по всему миру. Обанкротится десяток-другой – ничего страшного!

4. Покупка отдельных акций – это дорого. У меня не хватит денег, чтобы купить их в соответствии с их весами в мировых индексах. А затем платить комиссии и налоги за покупку и продажу при ребалансировке.

5. А еще существуют облигации, недвижимость, сырье…

Узнать об ETF:

👉 Больше моих постов здесь.

- комментировать

- ★6

- Комментарии ( 26 )

Делаем цвета в Квике приятнее

- 31 мая 2021, 10:15

- |

Ethan Schoonover здесь изложил свою концепцию максимально дружелюбного для глаз сочетания цветов на экране монитора. Меня этот ресурс побудил поэкспериментировать с графиками для QUIK. Возможно кому-то это пригодится, поэтому решил поделиться результатами.

Вариант 1

Фон RGB(7, 54, 66) Цвет свечи RGB(211, 144, 0) Шкалы и сетка RGB(147, 161, 161) Текст RGB(42, 161, 152) Шрифт Consolas 11

Вариант 2

Фон RGB(253, 246, 227) График Volume RGB(101, 123, 131) Шрифт Seqoe UI 10 жирный

( Читать дальше )

Это должны знать все, кто торгует фьючерсами

- 26 мая 2021, 19:29

- |

Вторая часть большой лекции Василия Олейника про срочный рынок уже на нашем YouTube-канале «Деньги не спят». Must see.

— Важные закономерности по нефти, валютам и индексам

— Реальные примеры

— Специфика контрактов

— Использование фьючерсов для хеджа

— Лайфхаки из личного 15-летнего опыта

Кстати, собрали весь образовательный контент в отдельный плейлист. Для тех, кто хочет посмотреть интервью — плейлист здесь. И наш топ контент — в плейлисте «откровения трейдера».

Грааль забесплатно - максимально примитивная стратегия на американском рынке

- 23 мая 2021, 20:56

- |

Всем привет!

Накануне в комментариях вот к этому посту пообещал рассказать про самые примитивные стратегии на американском рынке, позволяющие показывать доходность лучше рынка. Прелесть этих подходов заключается в том, что для их применения не нужно владеть ни навыками инвестиционного анализа, ни выдающейся психологической устойчивостью, т.к. стратегии основаны на строгих критериях входа и выхода из позиции и исключают человеческий фактор.

Подходы эти мы разработали в рамках создания нашей стратегии на американском рынке, когда тестировали наличие тех или иных закономерностей. Подход, о котором пойдет речь сегодня, мы выявили в ходе анализа гипотезы о том, что быстрорастущие компании показывают доходность лучше рынка. И что же?

Стратегия #1. Портфель быстрорастущих компаний

Стратегия предполагает, что портфель в любой момент времени на 100% укомплектован компаниями, которые отвечают следующим критериям:

- Темп роста выручки y-o-y по результатам последней квартальной отчетности – выше 25%

( Читать дальше )

18% прибыли за два месяца легко и просто на страховом агрессивном бизнесе со стандартными рисками.

- 23 мая 2021, 18:32

- |

Начало темы Большой и легкий заработок на основе теории вероятности

Чтобы не возиться с одной гипер агрессивной стратегией, которая дает большую прибыль на средней дистанции- решил показать и вторую стратегию, но перед этим, хочется рассказать о том, как это применяют профи в области спредов. Одни делят депозит на две части и делают дискорреляционный спредовый портфель. Другие делают спредовый мартингейл, в случае плюса. Тут приведу самый простой способ, чтобы новичок не запутался. Хотя самыми интересными являются дискорреляционные спреды между экономиками ведущими холодную войну.

Тут у нас будет две простые позиции:

Первая- это продажа недельного спреда в путах на сбербанке с разницей в страйках на 1000 рублей. На 10 попыток. ЭТО УЖЕ ПРИНЕСЛО БОЛЬШУЮ ПРИБЫЛЬ. Не все спекулянты тяжело трудясь столько получают.

Вторая стратегия полностью, как первая, но с той разницей, что на образовавшуюся прибыль в 18%- мы можем открывать дополнительный спред на месячных опционах при определенных условиях.

( Читать дальше )

Как проанализировать итоги своей торговли на ФОРТС

- 21 мая 2021, 12:39

- |

Анализируем итоги торговли на ФОРТС

Стандартные возможности анализа торговли в личном кабинете брокера не позволяют детально проанализировать результаты торговли на рынке ФОРТС. А при использовании единого брокерского счета (ЕБС) и эти имеющиеся возможности анализа существенно сокращаются.

Изложенный ниже способ анализа позволит показать результаты торговли в разрезе:

— торгуемых инструментов (BR, Si, Gold и т.д.);

— месяцев (либо иных заданных вами интервалов);

— с начала определенной даты;

— количество сделок (по инструменту, по месяцу и т.п.);

— средней прибыли на сделку (в целом и по инструментам) и т.п.

Я организовал данный подход к анализу торговли в рамках Exel и, соответственно, формулы приведу для Exel. Можно, конечно, написать скрипт, но в данном случае с Exel проще и гибче в плане изменений, а также легко можно построить графики и диаграммы. Постарался написать подробно и доходчиво даже для тех, кто имеет небольшой опыт работы с Exel.

Последовательность действий:

1). Заказываем в личном кабинете отчет о детализации вариационной маржи и получаем его в формате ”xls”.

2). Получаем таблицу примерно такого вида:

( Читать дальше )

Что читать, чтобы научиться предсказывать дефолты

- 16 мая 2021, 12:57

- |

📉 Если ваша мечта — предсказывать дефолты, то вам желательно научиться читать бухгалтерский баланс, знать как оценить финансовое состояние предприятия и понимать, что дефолт — вещь субъективная.

Рекомендованная литература по финансовому анализу

📝 Это проходная статья и на неё я буду ссылаться всякий раз, когда буду проводить финансовый анализ того или иного предприятия. Учебники и методички из списка, написаны профессорами и докторами экономических наук. У меня нисколько не вызывает сомнения правильность приведённых расчётов. Недавний дефолт «Дяди Дёнера» подтверждает все расчёты из учебников. Поэтому я всецело доверяюсь тому, что в них написано и лично применяю эти расчёты на практике. Эти же расчёты я использую при составлении инвестиционного портфеля и перед покупкой ценных бумаг (высокодоходных облигаций) в свой портфель.

( Читать дальше )

Календарный спред Si прямо сейчас. (дополнение к bohemian rhapsody)

- 11 мая 2021, 16:55

- |

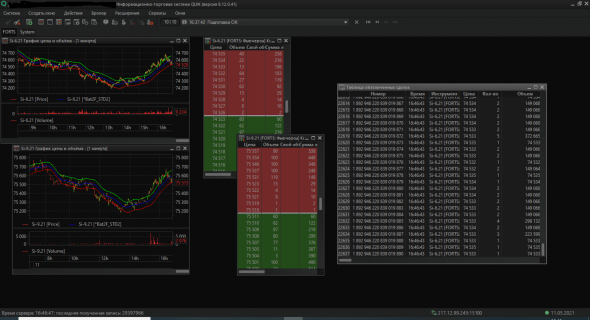

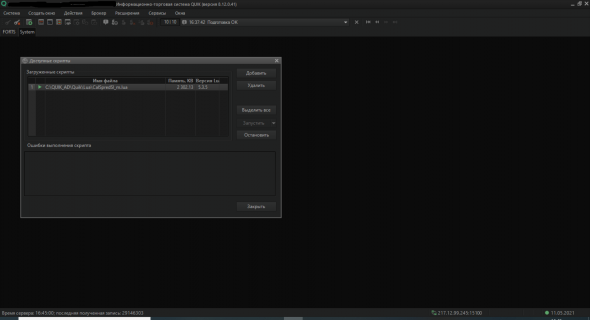

1. Вот такие данные:

2. Вот такой автомат. Реализован на Lua и С++ DLL

( Читать дальше )

Смотрим волатильность по всем классам активов

- 11 мая 2021, 15:55

- |

Индексы волатильности рассчитываются на основании наиболее активно торгуемых опционов на фьючерсные контракты по основным классам активов, таким как фондовые индексы, форекс, процентные ставки, энергоносители, металлы, агрокультуры.

Биржа сделала удобный и бесплатный сервис для анализа волатильности. Расположен тут

Таблицы имеют огромный выбор настроек для кастомизации, любой сможет настроить под себя.

График для нефти и газа

( Читать дальше )

Проверенные временем классические торговые правила, необходимые для выживания трейдера

- 11 мая 2021, 08:10

- |

Проверенные временем классические торговые правила, необходимые для выживания трейдера

- Планируйте вашу торговлю. Торгуйте ваши планы.

- Записывайте ваши результаты.

- Сохраняйте позитивный настой в независимости от ваших потерь.

- Не приносите рынок с работы домой.

- Постоянно повышайте уровень ваших целей.

- Покупайте на плохих новостях и продавайте на хороших.

- Не бойтесь покупать высоко и продавать низко.

- Всегда имейте хорошо спланированное время для изучения рынка.

- Изолируйте себя от мнений других.

- Будьте всегда спокойны, настойчивы и последовательны, действуйте рационально.

- Ограничивайте ваши потери — используйте стопы!

- Никогда не отменяйте стоп после того как вы его поставили.

- Никогда не входите в рынок потому, что вам надоело быть вне рынка. Быть вне позиции — это тоже позиция.

- Не надо входить и выходить из рынка слишком часто.

- Трейдеры учатся на потерях — не на прибыли. Изучайте каждый лосс для улучшения своих знаний о рынке.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал