Избранное трейдера Тихий омут

Алготрейдер ++

- 14 марта 2020, 20:38

- |

Всем привет!

Собираюсь писать в этом блоге про торговлю торговыми роботами и собственные мысли по рынку. Чтобы не было никаких вопросов, откуда я такой взялся, думаю будет вежливо если я представлюсь. Опыта много, историй много. Всё здесь понятно не опишу, бумаги не хватит. Но общую ситуацию передать получится.

В общем, пост знакомство. Здрасти)

I) Как я познакомился с трейдингом

II) Что и где я учил

III) Что за роботы у меня торгуют

I. Как я познакомился с трейдингом

2008 год. Я только поступил в университет РЭУ имени Г.В. Плеханова, на дворе разгорался кризис, с подачи моего одногруппника заинтересовался рынком FOREX, записался на курсы в Forex Club, прочитал книгу — Форекс для Чайников, взял у брата 1000 долларов и веря в несомненный успех предприятия пошел зарабатывать свой первый миллион долларов.(Ведь это же так просто)Плечо 1:100 и геп сделали свое дело — депозита хватило ровно на 2 дня. Наверное только тогда я осознал, насколько трейдинг сложен и многогранен. Прошел год с момента потери денег, в течение которого я прочитал множество книг — Швагер, Лефевр, Колби, Кан, Булковский, Аппель, всех и не вспомнишь. Только к концу года я отважился снова открыть счет, попутно решив систематизировать свои знания в этой области начав ходить на подготовительные курсы на получение аттестатов ФСФР.

( Читать дальше )

- комментировать

- ★16

- Комментарии ( 35 )

Новичкам. Сложные опционные стратегии: календарный и диагональные спреды.

- 01 марта 2020, 14:05

- |

Продолжаем грызть тему опционов по рекомендуемой ранее литературе (см.здесь).

Сегодня мы добрались до темы «Сложные опционные стратегии», изучим пока лишь две: календарный и диагональный спред.

Календарный спред.

Он же горизонтальный спред. Чтобы не путаться, сразу вспоминаем ранее изученный вертикальный спред.

А что же мы знаем про вертикальный спред? Помним, что вертикальный спред состоит из двух опционов с одинаковой датой истечения, но разными ценами исполнения.

А вот календарный спред, напротив, состоит из двух опционов с одинаковой ценой исполнения, но разными датами истечения.

Календарные спреды используют для «игры по восходящему/нисходящему тренду», когда трейдер полагает, что определенный актив будет расти/падать в цене, но делать это медленно.

Рассмотрим на примере. Сейчас очень много «отскочистов», которые думают, что Ri вернется к отметке 140 000. Что можно предпринять в данной ситуации?

( Читать дальше )

Нефть и рубль расскореляция

- 12 сентября 2019, 14:20

- |

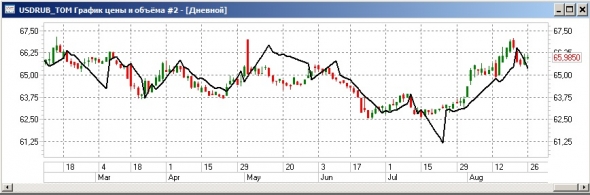

Расскореляция в паре нефть доллар идет в отдельные дни лет так пять начиная с девальвации рубля 2014 года, когда 16 декабря рубль падал внутри дня на 15%, нефть при этом была стабильно в этот же день, месяц и год всегда пара нефть и рубль закрывают синхронично, к примеру если сейчас купить доллар и продать нефть, на мой взгляд к 1 октября - нефть будет в районе 57 и доллар в районе 67, поэтому кто держит диверсификацию до 1 октября расскореляцию не заметит не во сне, не на яву.

Индикатор наклонных уровней

- 26 августа 2019, 14:55

- |

вход по цене закрытия бара, пересекшего индикатор или цена открытия следующего бара.

в дальнейшем немного поменяю логику

--[[

параметры:

Procent - процент зигзага

--]]

Settings={

Name="ZIGZAGPROF",

Procent=1,

line=

{

{

Name = "cur1",

Type =TYPE_LINE,

Width = 2,

Color = RGB(0,0, 0)

},

{

Name = "cur2",

Type =TYPE_LINE,

Width = 2,

Color = RGB(0,0, 255)

}

}

}

function Init()

y1 = nil

y2 = nil

x1 = 1

x2 = 1

return 1

end

function OnCalculate(index)

de = Settings.Procent

delt = 0.01

vl = C(index)

if index == 1 then

y1 = vl

y2 = vl

else

if C(index) > y1*(1+de/100) and y1 < y2 then

x2 = x1

y2 = y1

x1 = index

y1 = C(index)

end

if C(index) > y1 and C(index) > y2 then

x1 = index

y1 = C(index)

end

if C(index) < y1*(1-de/100) and y1 > y2 then

x2 = x1

y2 = y1

x1 = index

y1 = C(index)

end

if C(index) < y1 and C(index) < y2 then

x1 = index

y1 = C(index)

end

end

if x1 ~= index then

curfrom = x1

curto = index

else

curfrom = x2

curto = x1

end

--[[

if curto ~= curfrom and curfrom ~= nil and curto ~= nil then

if C(curto) ~= nil and C(curfrom) ~= nil then

k = (C(curto)- C(curfrom))/(curto- curfrom)

for i = curfrom, index do

curv = i*k + C(curto) - curto*k

SetValue(i, 1, curv)

end

end

end

--]]

lev = nil

if x1 ~= x2 then

k = (C(x1)- C(x2))/(x1- x2)

maxd = 0

for i = x2, x1 do

lev = i*k + C(x1) - x1*k

if C(x2) > C(x1) and lev <= H(i)

then

if maxd < H(i) - lev then

maxd = H(i) - lev

end

--maxd = 0.5

end

if C(x2) < C(x1) and lev >= L(i)

then

if maxd > L(i) - lev then

maxd = L(i) - lev

end

--maxd = -0.5

end

end

lev = nil

--[[if x1 < index

and

(

C(x2) > C(x1) and C(x1) < C(index)

or

C(x2) < C(x1) and C(x1) > C(index)

)

then --]]

lev =

index*k + C(x1) - x1*k +

maxd

--end

--[[

map = 10

lev = 0

if index-map+1 > 0 then

for i = index-map+1, index do

lev = lev + C(i)

end

lev = lev/map

ma = lev

end

map = 30

lev2 = 0

if index-map+1 > 0 then

for i = index-map+1, index do

lev2 = lev2 + C(i)

end

lev2 = lev2/map

ma2 = lev2

end

if

C(x2) > C(x1) and C(x1) < C(index) and C(index) > lev and C(index) - C(x1) > C(index)*delt

or

C(x2) > C(x1) and C(x1) < C(index) and C(index) > lev2

then

lev = C(x1)--*(1-delt)

prev = lev

else

if

C(x2) < C(x1) and C(x1) > C(index) and C(index) < lev and C(x1) - C(index) > C(index)*delt

or

C(x2) < C(x1) and C(x1) > C(index) and C(index) < lev2

then

lev = C(x1)--*(1+delt)

prev = lev

else

lev = lev2

end

end

if

C(x1) > C(x2) and ( lev < C(index) or prev == C(x2) )

then

lev = C(x2)--*(1+delt)

prev = lev

end

if

C(x1) < C(x2) and ( lev > C(index) or prev == C(x2) )

then

lev = C(x2)--*(1-delt)

prev = lev

end

if C(x1) < C(x2) and ( lev < C(index) or prev == C(x1) )

then

lev = C(x1)

prev = lev

end

if C(x1) > C(x2) and ( lev > C(index) or prev == C(x1) )

then

lev = C(x1)

prev = lev

end

--]]

end

return lev

endБАБЛО ИЗ ВОЗДУХА или теория портфельной ребалансировки.

- 05 августа 2019, 11:49

- |

Вам говорили о том, что на рынке есть доходность «из воздуха»? Скорее всего нет, а она есть. Сейчас, как всегда, четко и без воды, откроем все «тайны», которые никакие не тайны. Просто люди в индустрии хотят, чтобы вам казалось, что все это сложно и без них вам ну никак не обойтись. В реальности портфельных инвестиций, как правило, все сильно проще.

( Читать дальше )

Раздаю x64 lua библиотеки для Quik8

- 15 июля 2019, 10:06

- |

Для тех кто любит плюшки на lua.

Пересобрал либины w32.dll и ffi.dll для Квика v8.0

ffi проверил на прилагаемом к ней тесте — работает, w32.dll не проверял, сами скажите если что не так.

На всякий случай напоминаю, это в рамках добра, так что требовать от меня вы ничего не можете.

Если надо что-то изменить — попросите, будет время и желание — сделаю.

Исходный код w32.dll не менялся вообще, у ffi я внёс минимальные изменения в заголовочный файл чтобы всё собралось.

Возможны некоторые косяки с изменением размера данных в w32.dll, ранее я ей никогда не пользовался. Проверяйте.

хотя судя по этой теме, проблем скорей всего вообще не будет, обрезать данные можно:

https://stackoverflow.com/questions/1822667/how-can-i-share-hwnd-between-32-and-64-bit-applications-in-win-x64

Исходники брал с гита.

ссылки:

ffi -

www.dropbox.com/s/mqtpqyhi4b35lcq/ffi.dll?dl=1

w32 -

www.dropbox.com/s/1b6kb98uiad7pnc/w32.dll?dl=1

ps: собирал на windows 10, на более ранних скорее всего не взлетит у вас.

Расставляем точки над IV и HV, считаем на R, для новичков

- 12 июля 2019, 00:08

- |

Что такое Implied Volatility (IV)?

Для вычисления цены опциона, обычно используют формулу БШ, которая принимает следующие параметры:

OptionPrice = Vbs(S, t, sigma, r, K, T)

Но на рынке, опционы уже торгуются по неким ценам. Одни продают, другие покупают. Если взять цену опциона с рынка и вычислить волатильность, которую подставив в формулу БШ, мы сможем получить рыночную цену опциона — это и будет подразумеваемая волатильность или Implied Volatility.

Вычисляем IV

Решить уравнение БШ и вывести из него sigma — не простая задача. Скорее всего, даже не возможная, по-этому решается оно методом перебора Ньютона-Рафсона.

( Читать дальше )

Продолжаю совершенствовать программу учета сделок TradeJournal

- 09 июля 2019, 22:29

- |

Не так давно я опубликовал пост о том, что разрабатываю программу для учета сделок (прежде всего на фондовом рынке) TradeJournal.

К сожалению, я допустил ряд ошибок:

1. опубликовал ссылку в виде файла, а не каталога, что привело к тому, что обновления теперь я могу публиковать только в комментариях

2. выложил довольно сырой продукт, хотя и предупредил об этом.

В данном посте хотелось бы исправить свои недочеты, а так же прояснить ряд вопросов.

Итак, ссылка на программу — yadi.sk/d/dxARhi1DVUmW_Q

Сообщаю, что провел работу по исправлению ряда ошибок, а так же добавил формы, которые облегчают ввод данных.

Добавил разные мелочи в виде, например, групповых операций.

Вот несколько скриншотов:

Отбор акций:

учет сделок:

( Читать дальше )

Как продавать роботов

- 04 июня 2019, 08:45

- |

В продолжение поста "Как покупать торговых роботов". Теперь о том, как их продавать.

«Ты кто такой, давай техзадание!

Ты кто такой, давай техзадание!

Он все тебе объяснить старается,

Отчет-аудит показать пытается,

Знаещщ, где рэальний дэло начинается?

Только там, где ТЗ появляется!

А теперь, товарищ, внимание!

Нет ТЗ — Давай Досвидания!» ©

( Читать дальше )

Интервью с трейдером - Максим Шевченко

- 21 мая 2019, 07:52

- |

Думаю, получилось интересно и полезно!

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал