Избранное трейдера Кактус

Что нужно знать про суверенные дефолты и так называемые безрисковые инвестиции

- 02 апреля 2019, 18:17

- |

Методология портфельного инвестирования в оценках так называемой безрисковой доходности на периоде учитывает доходности суверенного долга соответствующей срочности в соответствующей валюте. Центробанки и различные регуляторы, требующие от участников рынка прохождения стресс-тестов, часто учитывают определенные гособлигации, как безрисковые (с нулевым модельным риском).

Тем не менее, качественный риск-менеджмент на практике обязан учитывать риски суверенных дефолтов, несмотря на то, что современная теория во многих своих методах оценки учитывает эти инструменты как квази-безрисковые или с риском, которым можно пренебречь.

Картинка из Economist показывает, какие дефолты по суверенным долговым обязательствам были в мире в 1800-2014 гг.

В 1800-2014 гг. мировая экономика прошла как минимум через 5 многолетних долговых кризисов, когда значительная доля латиноамериканских и европейских стран отказывалась платить по своим долгам. В промежутках между этими кризисами 1/6 стран, в которых существовали финансовые рынки, находились в состоянии дефолта. По подсчетам Кармен Райнхарт из Университета Мэриленда и Кеннета Рогоффа из Гарварда в 1946-2006 гг. в мире произошло 169 суверенных дефолтов.

( Читать дальше )

- комментировать

- ★11

- Комментарии ( 54 )

экспирация

- 24 марта 2019, 22:40

- |

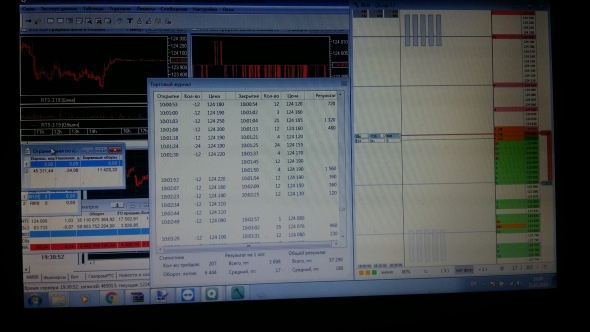

Итак в четверг прошла экспирация.

Я, как обычно, скальпируя, уделил этому дню особое внимание.

На старом контракте РТС удалось наскальпить за этот день примерно 34 тыс. рублей.

У кого — возможно, то возникнет резонный вопрос: «Как на таком тухлом рынке можно было вообще хоть что то наскальпить?»

Ответ очень прост.

В старом контракте в день экспирации сильно снижается конкуренция «в стакане».

И если выполнять роль условного маркет-мейкера, для тех, кто непременно хочет переложиться из старого контракта в новый здесь и сейчас, то будьте уверены, что рынок отблагодарит вас за это. При этом не нужны какие-либо хитроумные алгоритмы, колокейшены и т.д. Достаточно обычного квика и привода к нему.

Итак резалты:

Маржа +45 300р;

комис бирже 11 400р;

комис брокеру — фикс (10% от прибыли за месяц).

Мой оборот в этот день составил примерно 1 ярд руб, (проторгованно 6 440 контрактов мартовского РТС) от общего оборота 35 ярдов, что примерно соотвтствует 3% от общего оборота этого контракта в этот день.

Да, да… вы не ослышались, вот так вот, сидя дома за стареньким 14-дюймовым ноутбуком в труселях, теперь можно «делать» наш один из самых «ликвидных» инструментов на нашей любимой мособъебирже.

Такие дела…

Инвестиционная оценка акций. Теория и практика.

- 17 марта 2019, 21:19

- |

Как широко известно, фундаментальный анализ компаний — занятие крайне бесперспективное, так как ведет только к потерям времени и капитала. Тем не менее, рискуя быть недостаточно мудрым, безоговорочно поверив в непреложные истины, я всё-таки попробую немного написать на данную тему. Побудило меня к этому, вероятно, бесполезному графоманству следующее:

- Даже пассивному инвестору, формирующему портфель на основе «широких» индексных фондов акций, может быть полезно опуститься на уровень чуть ниже, понять базовые принципы работы компаний и методы оценки их работы. Используя аналогию с водителем и автомобилем, по большому счету простому автолюбителю не обязательно знать, что там у него под капотом и как это всё хозяйство в целом устроено. Достаточно просто выяснить — в какую горловину, и какую жидкость надо заливать. :-) Тем не менее, я нахожу весьма полезным ознакомиться с общими принципами функционирования автомобиля, работы двигателя и т.д. Тогда самые простые вещи по его обслуживанию можно будет делать самостоятельно или, по крайней мере, не попасть на «развод» при обслуживании машины в автосервисе.

- В русскоязычной части интернета я не так много встречал интересных фундаментальных вещей, даже на уровне оценок и текстов, подготовленных инвестиционными компаниями. Я, конечно, поиском такого рода материалов специально не занимался, но тем не менее… Попадается всё больше оценок примерно на уровне: у этой компании низкое значение P/E или P/B, поэтому мы её включаем в инвестиционный портфель. Всё-таки с момента написания «Разумного инвестора» прошло уже много времени, и руководствоваться исключительно его принципами, по-моему, сейчас недостаточно.

- Как я сам уже не раз убеждался, сам процесс написания текстов очень хорошо способствует усвоению прочитанного материала и замечательно структурирует все новые знания в голове. Так что, можно сказать, я пишу это всё для себя самого. :-) Опять же, потом будет легко найти необходимые вещи, если вдруг они понадобятся… :-)

( Читать дальше )

Тестирование модели CandleMax в программе Wealth-Lab

- 05 марта 2019, 21:44

- |

Введение

В данной статье приведено тестирование свечной модели CandleMax в программе Wealth-Lab. Я уже приводил описание и тестирование этой свечной модели на исторических данных по 32 наиболее ликвидным акциям МосБиржи с 22.09.1997 (начало торгов на ММВБ) и по 29.12.2018.

Вот эта статья:

Тестирование рабочей свечной модели на исторических данных

То тестирование было выполнено в Excel и вызвало ряд дополнительных вопросов, в частности некоторые читатели хотели увидеть эквити системы, а также получить больше статистической информации.

Скорее всего, эти пожелания так и остались бы без ответа, так как систему я не продаю, а для себя все давно уже решил и оттестировал, если бы не один комментарий к той моей статье. Этот комментарий был написан блогером JC_TRADER и содержал ссылку на тестирование моей системы в программе Wealth-Lab. Вот эта ссылка: https://jc-trader.livejournal.com/1628589.html

Пройдя по этой ссылке, я был просто обескуражен. По итогам проведенного JC_TRADER тестирования, система CandleMax позорно показала отношение прибыльных сделок к убыточным как 50.92% к 49.08% при отношении стоп-лосса к тэйк-профиту как 1:1. Соответственно, не могло быть и речи о том, чтобы использовать такую убогую систему, о чем и написали читатели блога JC_TRADER.

( Читать дальше )

Бета коэффициенты российских акций

- 27 февраля 2019, 10:04

- |

Интересно, что нет единого, общепринятого подхода к выбору горизонта и таймфрейма для расчета беты. Я делаю расчеты по недельным данным за 1 год. Результаты по данным за 2018 год см. ниже. Но, если брать данные, например, за 3 года и/или за каждый день, то результаты будут другими.

На сайте Мосбирже есть страница для расчета беты, но скачивается пустой файл. Посмотрел методику расчета, на которую они ссылаются, там вообще предлагается брать данные только за 30 дней.

Кто знает, за какой период считают бету всякие блумберги?

( Читать дальше )

Мю против дельта хеджа

- 02 февраля 2019, 12:03

- |

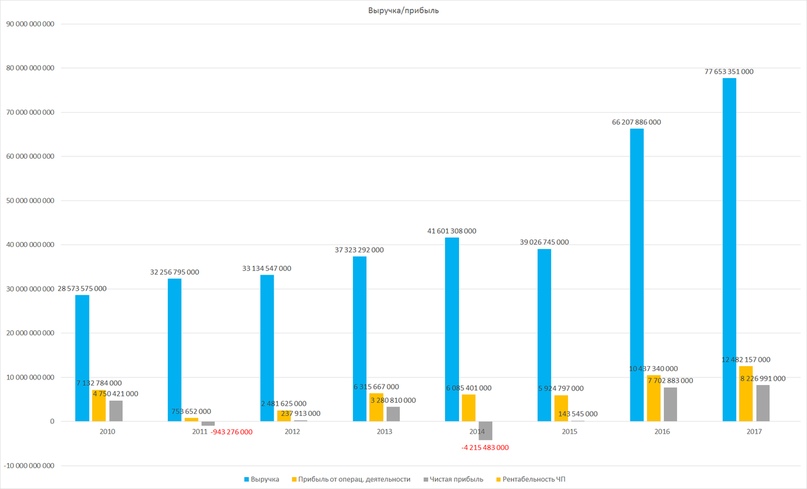

Итак, пусть V(S,t) — стоимость опциона для заданных параметров (страйк, вола, срок, т.п.). S — цена БА, подчиняется логнормальному процессу:

Если у нас есть позиция с купленным опционом и проданным БА, то функция стоимости нашего портфеля будет такая:

( Читать дальше )

Важно про льготу НДФЛ на облигации

- 31 января 2019, 09:19

- |

Действительно важный момент: не по всем облигациям, размещенным на бирже с 2017 года действует льгота!

Надо внимательно следить за этим.

По закону, выпущенные облигации с 2017 года, обращающиеся на рынке — по льготному налогу — НДФЛ по ставке ЦБ+5% = 0%, доход, все что выше — облагается по ставке 35%.

НО ВАЖНО!

Не все размещенные на бирже бумаги после 2017 года имеют такую льготу именно из-за пункта «обращаемые».

Биржа трактовала данный пункт по-своему и теперь сама ведет реестр этих ценных бумаг.

Вот ссылка: https://www.moex.com/ru/markets/stock/privilegeindividuals.aspx

Разбор Ленэнерго. Считаем дивиденды.

- 12 января 2019, 17:43

- |

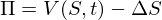

Как я и обещал в декабрьском обзоре портфеля, делаю обзор на компанию Ленэнерго.

Ленэнерго некогда посредственная сетевая компаний, работающая в Санкт-Петербурге и Ленинградской области. Так было до докапитализации компании в 2015 г.

Причиной докапитализации компании было преступное решение топ-менеджеров Ленэнерго Андрея Сорокина и Дениса Слепова. В 2013-2014 г. по их решению компания разместила 13,4 млрд. руб в банке «Таврический», на тот момент около 10% активов компании. Через год банку потребовалась санация ЦБ, в результате чего деньги Ленэнерго были замороженные до 2035 г., а 1,4 млрд. руб были похищены.

( Читать дальше )

Мои 5 копеек про события 25 декабря 2018 года

- 12 января 2019, 13:54

- |

Я почти 10 лет проторговал на срочном рынке фортс, но уже более года как здесь не торгую. Почему я ушел с «нашего» рынка? Исторически так вышло, что я всегда наблюдал за «внешними» инструментами западного рынка — мировые индексы, основные валютные пары, сырье. Дело в том, что были времена, когда мы очень бодро за ними ходили, но с некоторым лагом, что давало относительно «легкие» деньги. По мере того, как мы начали отвязываться от западных инструментов, у меня пошли убытки, и я понял, что мне легче торговать сами эти инструменты, чем наши «производные». Но торговать я их начал у нас на ФОРТС (ибо «форекс это лохотрон»), но также по привычке продолжал приторговывать чисто российскими инструментами вроде долларо-рубря и фьючерсов на индекс РТС и Сбер. Но в итоге меня сильно добили события на рубле 2014, когда самый ликвидный актив страны упал за день на 30%, и биржа ничего не предприняла и никто не был наказан (для сравнения в 2008, когда акции за день упали процентов на 15, торги остановили на полтора дня. Почему такое не сделали при падении рубля?)

( Читать дальше )

Хитрая волатильность фьючерса. Или нет?

- 10 января 2019, 14:00

- |

Но также последовали и хорошие вопросы: «насколько волатильность фьючерса отличается от волатильности акции» и «как на этом заработать».

Насчет «как заработать» мне лично очевидно, что если правильно брать волатильность спота, а не фьючерса, то чтобы заработать нужно как минимум брать волатильность спота. Логично же? Но это также напрямую связано с первым вопросом, и вчера мнения по нему разделились. Давайте покопаем и выясним, как и насколько отличается волатильность фьючерса от волатильности базового актива.

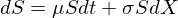

Предлагаю взглянуть на модель ценового процесса для спота, которая лежит в основе уравнения БШ:

где S — цена спота, мю — дрифт (он же дрейф, он же тренд), сигма — волатильность спота, dX — Винеровский процесс

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал