Избранное трейдера aztec

Ставка ЦБ. Комментарии, прогнозы и наш план действий

- 26 июля 2024, 16:20

- |

Центральный банк повысил ставку до 18%, что в рамках ожиданий рынка. Но гораздо интереснее оказались прогнозы:

— Средняя ключевая ставка до конца 2024 года ожидается в диапазоне 18,0-19,4%

— Банк повысил прогноз по инфляции на 2024 до 6,5-7,0% с 4,3-4,8%

И хоть рынок отреагировал достаточно сдержанно на новую ставку, жесткий настрой нагнал испугу гораздо больше. ЦБ будет оценивать целесообразность дальнейшего повышения ключевой ставки на ближайших заседаниях. Но если убрать лишнюю панику и окунуться в цифры, мы увидим, как еженедельная инфляция начинает замедляться.

В случае сохранения темпа снижения, ЦБ вполне может смягчить свой настрой. А повышение ставки на 200 пунктов само по себе не играет большой роли для сильных компаний.

В любом случае мы были готовы и к этому. В нашем портфеле присутствует не плохая диверсификация: фонды денежного рынка, дальние ОФЗ и компании, для которых рост ставки только на руку. Остановимся на каждом варианте вкратце

⌛Фонды денежного рынка. Мы не забивали портфель до 100% и не советовали вам. В любом случае рынок всегда может сходить пониже и для этого нужен кэш. А при повышении ставки кэш стал чувствовать себя еще комфортнее в денежных фондах. Мы используем $LQDT.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 0 )

--> Оформляйте займы и ДУ через ВЕКСЕЛЬ.

- 23 октября 2012, 09:28

- |

И будет вам «инвесторское счастье» ))

Постулаты Ланса Бегса

- 21 октября 2012, 12:02

- |

-Одна из причин, по которой трейдеры не могут добиться успеха заключается в том, что они не понимают, в какую игру они играют. Они не понимают природу рынка. Они не понимают природу трейдинга.

-Чтобы понять реальную природу рынка, нам нужно будет пройти через несколько этапов. Нам нужно начать сначала, что такое цена и почему она движется? Что заставляет цену двигаться? Это приведет нас новому пониманию природы рынка.

— Цена это решение 2 трейдеров и продаже или покупке.

Движение цены это результат дисбаланса между спросом и

предложением. Этот дисбаланс создается желанием трейдера срочно открыть сделку.

— Цена не отражает фундаментальные показатели, она показывает настроение толпы, которые строят свои прогнозы на основе анализа и конкретных решений.

( Читать дальше )

Философия трейдинга бай ми...

- 19 октября 2012, 23:51

- |

О ИНТРАДЕЙ ТРЕЙДИНГЕ И НИ О ЧЕМ ДРУГОМ… о интрадей трейдинге в частности на фьюче РТС… тут не будет ответов на вопросы: «как входить?» и «где выходить?»… но зато можно подсмотреть, что реально помогло мне многое понять и, возможно, сэкономить свое время на пути к своим собственным профитам… основной прогресс последнего времени отношу пока на изменение шага цены на ри и уплотнение стакана… надеюсь так дальше и будет… рынок реально «читать» стало на порядок проще, меньше шумов, меньше «обманок», меньше левых откатов, больше трендов… меньше сделок, меньше стопы, больше «точных входов»… ну, и на победу над основными тараканами в голове… когда я, например, принял пункт 1 как данное и перестал пытаться что-то там предсказать тут же избавился от негативных эмоций если рынок начинал от уже профитной позиции отгрызать кусок или забирать обратно полностью весь профит..

Будет много банальной банальщины, но, может, немного под другим соусом...

1. Рынок — хаос.. и отностися к нему надо именно как к хаосу…

2. Никогда… НИКОГДА, МЛЯ, НЕ ЗАБИВАТЬ СЕБЕ ГОЛОВУ НАПРАВЛЕНИЕМ РЫНКА ЗАРАНЕЕ… ЭТО ФАКИНГ ВАЖНО!!!

2.1 никаких прогнозов, никаких Демур, Сапуновых, рубинштейнов и.т.д… все шо эти товарисчи с умным видом называют фундаментальным онализом никакова нихрена отношения не имеет к тому где цена будет в следующий момент времени… и уж тем более к интрадей трейдингу… потому, что на любой фундаментал известный, всегда может быть фундаментал не известный, либо фундаментал неожиданный… и уж тем более реальная оценка участниками рынка всей этой болтологии будет видна только на графике В БУДУЩЕМ и может отличатся от «прогноза» кардинально… Макроэкономикой и статистикой интересоваться полезно, для общего развития, но не более… в интредее использовать «прогнозы» самое злейшее зло из всего что может случится с трейдером… Фундаментал НА ПОМОЙКУ! единственное, что важно знать — это время выхода новостей и желательно иметь опыт оценки силы возможного движения, чтобы оценить безопасна ли текущая открытая позиция, если таковая имеется… все! можете поверить… игнорирование всего этого фона помогает всегда держать руку на пульсе и СВОЕВРЕМЕННО реагировать на изменение ситуации не «зависая» во мнении или в «не правильной» позе… и во время фиксить профит… к тому же всегда имеет место быть факт возможного «манипулирования» рынка в обратную сторону против очевидного направления крупными участниками рынка…

( Читать дальше )

Прайс экшен в действии...РИ

- 26 сентября 2012, 21:16

- |

Боюсь разочаровать тех кто ждет от меня грааля ;-) Повторюсь вся информация уже давно выложена у меня в блоге (видео) дальше просто нужен самостоятельный анализ определенной закономерности на рынке...

Хотел разложить все по полочкам, но на это уйдет не один час писанины ;-(

В общем начнем ;-)

Что было вчера можно итак посмотреть на графике в моем вчерашнем посте, а сегодня покажу как закрывались мои тейки (частично) на определенных уровнях и с какой точностью (я про лои) и даже был один шорт внутридневной с входом просто фееричным ;) можно подумать что повезло? Возможно ;-) НО за последние пять торговых сессий мне так везло ТРИ РАЗА («ошибался» как правило не больше 50пунктов по ри...

( Читать дальше )

Критерий Келли для чайников.

- 26 сентября 2012, 12:22

- |

Есть хорошая книжка по системному трейдингу: называется «Биржевой трейдинг. Системный подход». Думаю, все, кто торгует системно, читали эту книжку Механизатора.

В ней есть глава про управление капиталом. И там параграф про критерий Келли, который должен помочь правильно подобрать плечо.

Вот запись механизатора на форуме, которая практически слово-в-слово повторяет книжку:

«Убыток пересчета приводит к тому, что с увеличением плеча доходность торговли растет все меньше и меньше, а после достижения некоторого оптимума начинает падать и в итоге уходит в минус — убыток нарастает квадратично. Получается странная вещь — имеем, к примеру, довольно неплохую стратегию с кучей прибыльных сделок, радостно поднимаем плечо до максимума с целью выжать побольше дохода, и в результате неожиданно получаем слив счета. Такая вот уличная магия.

( Читать дальше )

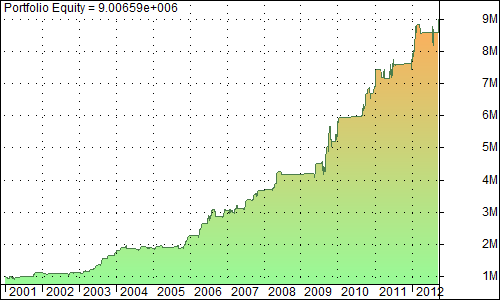

Торговая система не на ценах, а на волатильности...

- 17 сентября 2012, 01:57

- |

ЛОНГ: «быстрая» волатильность пересекает «медленную» (сверху вниз) и С>О

ВЫХОД: все наоборот

+ еще простенький фильтр

Результат на Индексе РТС:

( Читать дальше )

Пост для А.Г.

- 04 сентября 2012, 23:29

- |

Теперь к сути. Вот в презентации Александр Борисович говорит о подходе к контртрендовой торговле и способах ее улучшить. В качестве way-to-go предлагаюся следующие мероприятия — уменьшение таймфрейма, усреднение убыточной позиции и тейкпрофит <= стоп-лосса. Ну так для всего этого идеально подходят опционы, надо только допились напильником :)

На слайде контртрендовой системы шорт — продали колл на страйк наверх, выросло до него — усреднились, если система показывает тренд (не-опционная-дельта поменяла знак), закрыли фьючом (синтетический стрэддл на деньгах), растет дальше, добавили еще фьюча (проданный синтетический пут на деньгах) + лонг фьючерса уже в трендовом варианте. Получается, что если какая-то времянка осталась, мы ее тоже потихонечку подстрижем. На откате сдаем фьючерсы обратно. По сути, размыкается синтетический фьюч (которым мы реплицируем обычный по теореме о паритете), убираем путовую ногу и пользуемся наличием страйков повыше. Правда получаем экспозицию по веге, но для проданных коллов это не так страшно — катимся по ухмылке вниз.

( Читать дальше )

20 ПРАВИЛ ЖИЗНИ СТИВА ДЖОБСА (1955-2011)

- 21 августа 2012, 13:08

- |

1. Да, я курил марихуану и пробовал LSD. И мне нечего стесняться по этому поводу.

2. У меня было много разных женщин, но лучшими всегда оказывались мои собственные жёны.

3. Если вы ещё не нашли своего дела, ищите. Не останавливайтесь. Как это бывает со всеми сердечными делами, вы узнаете, когда найдёте. И, как любые хорошие отношения, они становятся лучше и лучше с годами. Поэтому ищите, пока не найдёте.

4. Мы едим пищу, которую выращивают другие люди. Мы носим одежду, которую сшили другие люди. Мы говорим на языках, которые были придуманы другими людьми. Думаю, пришло время и нам стать полезными человечеству.

5. Нужно почаще говорить другим о том, что вы сделали. Конечно, не надо навязывать это, быть самодовольным или фанатеть от себя — это лишь отпугнёт людей. И всё-таки не стоит стесняться в подходящий момент сообщить другим о том, что вы сделали.

6. Ваше время ограничено, не тратьте его, живя другой жизнью. Не попадайтесь на крючок вероучения, которое существует на мышлении других людей. Не позволяйте взглядам других заглушать свой собственный внутренний голос.

( Читать дальше )

Где ловить тренды. И получать прибыль от неслучайности рыночных цен.

- 22 июля 2012, 08:31

- |

зависимость без корреляции. Объяснение парадокса кроется в

различии между размером и направлением ценовых изменений.

Предположим, что направление не коррелирует с прошлым, т.е.

вчерашнее падение цен не означает большую вероятность их падения

и сегодня. Это не исключает возможность зависимости абсолютных

изменений: вчерашнее 10%-ное падение вполне может увеличить

вероятность 10%-ной подвижки цен и сегодня, однако заранее

невозможно сказать, в каком направлении будет эта подвижка

— вверх или вниз (рост цен или падение). Если так, то корреляция

исчезает, несмотря на сильную зависимость. Вслед за крупными

изменениями цен можно ожидать еще более крупных изменений,

хотя они могут быть как положительными, так и отрицательными.

Аналогично, за малыми изменениями, вероятно, последуют еще

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал