Избранное трейдера big_cash

Арсенал для новичка. Начало.

- 30 сентября 2016, 12:40

- |

Что нужно начинающему трейдеру? Получить опыт, которого у него нет, и при этом сохранить свои деньги. Иначе зачем опыт, если торговать не на что. Еще хорошо бы с годик или полгодика самому понаблюдать за рынком. Но где взять для этого время!

Для того чтобы помочь новичку с вышеуказанным я с 10 августа по 12 сентября «гонял» на реальных цифрах с рынка «Торговую систему для новичка», а после 12 сентября отправил (безмозмездно J) приславшим заявки открытый скрипт этой ТС. Про «ТС для новичка» можно посмотреть здесь http://smart-lab.ru/blog/343430.php

Тот новичок, который смотрел мои видео, а потом разобрался в отправленном мной скрипте, как я надеюсь, немного подрос в плане опыта. А потому я подготовил новую, более сложную ТС, которую назвал «Арсенал для новичка». В нее входят уже 4 торговые стратегии. Правда, и потенциальная просадка побольше, и открываются порой сразу 3-4 разные позиции, а не одна как в «ТС для новичка». А в остальном все будет как прежде. С 3 октября, в течение месяца буду тестировать «Арсенал для новичка» на реальных цифрах с рынка и размещать каждый день, вечером соответствующее видео. 28 октября я выложу последнее видео, подведу итоги работы ТС «Арсенал для новичка» и буду готов направить всем желающим открытый скрипт этой ТС. Правда, попрошу выполнить небольшой задание. Совсем простое и не затратное. Об этом и о самой ТС «Арсенал для новичка» я рассказываю в данном видео.

- комментировать

- ★29

- Комментарии ( 5 )

Простая тренировка хорошего настроения // рубрика психология Ковтуна

- 21 сентября 2016, 22:29

- |

Давно не было ничего на тему практической психологии. В контексте этого сайта практичность хорошего настроения, энтузиазма, — бесценна. Практики торговли вероятно замечали, что в хорошем настроении и настрое на победу процент успешных сделок — заметно больше. В угнетенном, пораженческом, настроении даже и торговать (пробовать зарабатывать как бы) — впадлу, никакое дело не лезет в руки, всё как из-под палки, а значит такого же качества.

Речь пойдет о так называемой психологии лидерства, успеха, и так далее как излагают в сотнях лже-психологических книг. Соображения ниже плод моей логики, сразу предупреждаю об этом в названии. Доказаны учеными лишь отдельные элементы логической цепочки. Итак: почему пессимисты вообще есть, почему они заметны со стороны конфигурацией тела, почему из-за осанки их речь и мировоззрение становится еще печальнее. И как: простыми способами рихтовать осанку и как следствие положительное мышление придет само-собой.

( Читать дальше )

Библиотечка для алготрейдера

- 02 августа 2016, 10:26

- |

1-я часть

2-я часть

3-я часть

4-я часть

5-я часть

6-я часть

7-я часть

8-я часть

Полный список текстов:

> list.files(«E:/syst/lib»)

[1] "_algo_ algotrading.pdf"

[2] "_algo_ IntroductionToAlgorithmicTradingStrategies.pdf"

[3] "_algo_ stan.pdf"

[4] "_bayes_ applied bayesian modelling.pdf"

[5] "_bayes_ bajesovskie seti… logiko-veroyatnostnyj podxod.djvu"

[6] "_bayes_ bayesian statistical modelling.pdf"

[7] "_bayes_ BayesNets.pdf"

[8] "_bayes_ байесовские методы маш обуч.pdf"

[9] "_bayes_ введение в методы байесовского статистического вывода.djvu"

[10] "_caus_ Application of adaptive nonlinear Granger causality.pdf"

[11] "_caus_ Causalities of the Taiwan Stock Market.pdf"

[12] "_caus_ granger causality — theory and applicts.pdf"

[13] "_caus_ grangercausality.pdf"

[14] "_caus_ sugihara-causality-science.pdf"

[15] "_caus_ Причинный анализ в статистических исследованиях.djvu"

[16] "_change_ adaptive filtering and change detection.djvu"

[17] "_change_ detection of abrupt changes.pdf"

[18] "_change_ Efficient Multivariate Analysis of Change Points.pdf"

[19] "_change_ nikiforov_i_v_posledovatelnoe_obnaruzhenie_izmeneniya_svoist.djvu"

[20] "_change_ zhiglyavskii_a_a_kraskovskii_a_e_obnaruzhenie_razladki_sluch.djvu"

[21] "_change_ адаптивный метод обнаружения нарушений закономерностей по наблюдениям.pdf"

[22] "_change_ Момент разладки Чернова.pdf"

[23] "_change_ обнаружение изменения свойств сигналов и динамических систем.djvu"

[24] "_change_ обнаружение моментов разладки случайной последовательности.pdf"

[25] "_change_ обнаружение нарушений закономерностей по наблюдениям при наличии помех.pdf"

( Читать дальше )

Путь трейдера.

- 29 июля 2016, 09:40

- |

Прочитав последние топики на Смартлабе о том, что трейдинг — безнадежное дело, мне захотелось рассказать свою историю взаимоотношений с фондовым рынком.

В первый раз, когда я с ним столкнулся в 2008 году, мне было 25 лет. В то время я работал экспертом в оценочной компании, заработная плата была около 25 000 рублей. Жил я с мамой в хрущевке, ездил на БМВ 520 черного цвета 1989 г.в., которую в курсантские годы приобрел с помощью случайных заработков, и не видел для себя возможностей, как можно было кардинально изменить свою жизнь к лучшему. Единственная цель на тот момент, скопить на покупку более свежей БМВ, т.к. эта уже не сильно способствовала в знакомстве с очаровательными дамами, и я по чуть-чуть откладывал с зарплаты в конвертик.

Жизнь тебе всегда дает шанс и посылает знаки для воплощения твоей мечты. Так и у меня, незадолго до кризиса 2008 г. на глаза попалась книжка Теодора Драйзера «Финансист», которую я прочитал и понял в общих чертах, что такое акции, как происходят кризисы и что все обвалы всегда отрастают. После прочтения книги у меня и в мыслях не было идти на фондовый рынок, и даже не проявился интерес к нему, я продолжал жить своей жизнью. И вдруг все СМИ начали вещать о том, что наступил «апокалипсис». Посмотрев на канале РБК, как сильно упали котировки, я решил, что наступил день из книги и что самое время бежать и покупать акции.

Я позвонил в брокерскую контору и сказал, что мне нужно срочно купить акции, на что мне ответили, что завтра мне перезвонят и назначат встречу. Я очень эмоционально запротестовал, что завтра уже будет поздно, и котировки вырастут, но меня уверили, что этого не произойдет, и я могу спать спокойно. На следующий день я открыл брокерский счет, а затем купил акции на все скопленные деньги (около 300 т.р.), эмитентов, которые у всех были на слуху (Газпром, Роснефть, МТС, Русгидро, Новатэк, Норильский никель, ЛУКОЙЛ и т.п.). Затем мой капитал превратился из 300 т.р. в 180 т.р. И это на фоне медленного, но уверенного роста доллара, как тогда казалось, на котором не зарабатывал только ленивый.

Я очень на себя злился за этот авантюрный поступок, но решил, что заднюю включать не буду и, чтоб легче жилось, буду считать, что этих денег у меня и не было. На протяжении года я пристально смотрел на котировки и слушал канал РБК, не предпринимая никаких действий. На канале РБК выступали различные эксперты в сфере экономики и много разглагольствовали, никогда конкретно не утверждая, что нас ждет завтра. Из всех мне по имени и фамилии запомнился только один — Степан Демура, он был харизматичным, смело делал прогнозы на будущее, которые, как и вся остальная болтовня, очень плохо помогали зарабатывать. В итоге мне стало жалко своего времени, и я перестал смотреть канал РБК.

За 2009 год я прочел всего две книжки. Первую, Константин Царихин «Как самому заработать деньги на фондовом рынке» мне купила мама в книжном магазине, зная, что я вложил все свои деньги в акции, и никогда сам не потрачусь на литературу. В этой книжке упрямый неудачник с юмором пытается передать весь накопленный опыт и свои знания о фондовой бирже, финансовых инструментах, методах торговли, тем самым пытаясь хоть немного компенсировать потери. Для меня, «профана», книжка оказалась очень полезной и даже использовалась как справочник. Вторую книгу мне дал друг, «Книга инвестиционной мудрости» представляет собой антологию из 46 эссе и речей самых преуспевающих и известных инвесторов и финансистов нашего времени. Своими собственными словами эти легенды с Уолл-стрит делятся своими лучшими инвестиционными идеями и советами. Эта книжка произвела на меня сильное впечатление и сформировала мировоззрение, которого я придерживаюсь и сейчас. Когда закончился 2009 год, мой счет показывал более 600 000 рублей. В 2010 году бурный рост продолжился, и размер моих активов перевалил за 1 300 000 рублей. Наблюдая за поведением котировок, как цена одних акций за год увеличивались в разы, а цена некоторых оставалась на месте или даже падала, мне захотелось найти этому логическое объяснение. При принятии инвестиционных решений я решил полностью придерживаться правил Уорена Баффета, именно этого человека я очень уважаю и каждое его слово считаю ценнее библейских заветов. Выделяю я его не из-за того, что он заработал много денег, а из-за того, что он сделал миллионерами всех, кто доверил ему свои деньги.

Короче, я решил просмотреть финансовую отчетность компаний и что-нибудь из нее понять, а точнее, рассчитать стоимость акции по финансовым результатам. Для этого мне пришлось взять учебники по бухгалтерскому учету и экономическому анализу и изучить их. Около года я разрабатывал систему своего фундаментального анализа и сравнивал, как мои расчеты соответствуют котировкам, и начал принимать инвестиционные решения. Продал акции «Новатэка», посчитав их переоцененными, и докупил побольше акций Газпрома. И долго потом удивлялся, когда переоцененный «Новатэк» продолжил интенсивный рост, а недооцененный «Газпром» падал или стоял на месте более шести лет, из-за чего я даже дал название этим акциям, «акции несбыточных надежд». Но, в целом, между индексами рыночных котировок и расчетной стоимости десяти компаний, которые я тогда анализировал, наблюдалась корреляция. Поэтому я решил покупать акции минимум трех и максимум пяти различных компаний. Но главное, что мой фундаментальный анализ оберегал меня от такой клоаки, как «Мечел».

Выбирал акции я так, как будто покупал бизнес. Меня интересовало, будет ли востребована продукция в будущем, сможет ли компания увеличивать выручку ежегодно, качество управления, цена, за которую я готов купить акции, и еще — кредитное плечо. Свободный денежный поток и дивиденды меня особо не заботили, и этому я вообще не уделял внимания. Я никогда не ставил и не собираюсь ставить «стопы», так как для меня критериями для продажи бумаг являются: ухудшение финансового состояния компании, рост цены акций за пределы их стоимости по финансовым показателям, или выявление более дешевых акций перспективной компании, но никак не скачки цены бумаг. С деньгами, которые я использую для покупки акций, психологически вообще прощаюсь и рассчитываю, что они мне не понадобятся в течение, как минимум, пяти лет.

В 2011 году бурный рост закончился, и началась стагнация, с небольшой рецессией. К этому моменту у меня в голове уже была сформирована инвестиционная стратегия и детальный план анализа, который необходимо проводить при выборе компаний. Он конечно в дальнейшем дорабатывался, но основы сохранились. «Мой» фундаментальный анализ не гарантировал рост цены выбранных акций, но он защищал от сильного падения и, благодаря ему, я всегда мог найти хотя бы одну компанию, которая увеличивала свою стоимость по итогам года более чем в два раза. Так и получалось, что владея акциями в среднем пяти различных компаний в году, я наблюдал, что цена акций двух из них чуть падала, двух других — чуть подрастала и, как минимум, одной — сильно росла, плюс дивиденды. Благодаря этому 2011 и 2012 годы закончились для меня с небольшой прибылью, в среднем около 15%. В течение этого времени я очень много всего читал, пробовал различные торговые системы на небольшой денежной сумме, пытаясь всячески увеличить рентабельность своих активов. В итоге, я пришел к выводу, что технический анализ, это полный бред, который больше помогает потерять деньги, чем зарабатывать (более подробно об этом можете посмотреть в моем топике под названием «Технический анализ миф или реально работает»).

Арбитражные стратегии дают гарантированную прибыль примерно на 5% выше инфляции, почти без риска, тут самое главное — самого себя не обсчитать в погоне за лишней парочкой процентов. Опционно-фьючерсные комбинации при грамотном использовании дают возможность зарабатывать. Мой опыт, хоть и принес мне небольшую прибыль, но сама методика, мне не понравилась, она требует немецкого педантизма, которым я, раздолбай, как качеством, не наделен, я неоднократно в отложенной заявке вместо количества лотов, указывал количество акций. Поэтому, изучив многочисленные финансовые инструменты и стратегии заработка, я сделал для себя вывод, что долгосрочное инвестирование в акции — наиболее рентабельный способ заработка, с переходом в определенные моменты времени на торговлю облигациями, т.к. торговля облигациями — очень надежный способ получать хорошую прибыль во времена острой фазы кризиса и паники на биржах.

В 2013 году мне удалось с большим трудом заполучить внутреннее учебное пособие или должностную инструкцию большой иностранной брокерской компании. Это «пособие» пролило свет на все торговые процессы. Как Вы думаете, в нем учат рисовать уровни поддержки и сопротивления? Конечно нет!!! В этом пособии учат брокеров тому, что они и есть рынок. Раскрыты секреты манипулирования ценой и как это осуществляется с наименьшими издержками. Прочитав эту «магическую книгу», посмотрев, что происходит в «стаканах», я заявляю, что 90% торгового времени на Московской бирже занимают манипуляции ценой (по всем акциям), которые у нас по законодательству запрещены. Я думаю, что на западных рынках ситуация примерно такая же, может быть у них больше мелких финансово грамотных инвесторов, у которых сформировалось свое четкое мнение о том, что «дорого» и «дешево», и которые не дают так «издеваться» над котировками, как это делается у нас. Будучи посвященным в «великое таинство», я понял, что котировки на бирже изменяются случайным образом и почти не зависят от новостей, а скорее новости подбираются для объяснения поведения котировок. Но есть определенные правила. Например, цену на акции динамично развивающейся компании нельзя опустить ниже их стоимости по финансовым показателям на длительный промежуток времени, так как всегда найдутся покупатели, которые захотят купить этот бизнес по низким ценам, но зато их можно «задуть» до необъяснимых высот, особенно если этим занимаются структуры, связанные с эмитентом, цены там могут находиться очень длинный промежуток времени. Поэтому я не совершаю коротких продаж.

За 2013-2015 годы я получал не меньше 35% прибыли в год, уже очищенной от налогов, с каждым годом увеличивая этот процент. Я, как и раньше, выбираю компании, будто покупаю бизнес, но теперь я еще наблюдаю за «стаканом» и задаю себе вопрос, с какой целью манипулируют ценой, и на резких скачках принимаю решения о дополнительной покупке либо продаже активов.

Я считаю, что успешный трейдер должен преодолеть в себе страх перед покупкой сильно «упавших» акций, зная, что компания «хорошая», и страх продавать сильно «выросшие» акции, думая, что они и дальше будут расти.

Почему большой процент людей теряет деньги на бирже? Да наверное потому, что когда люди начинают этим заниматься, они сталкиваются с огромным объемом лицемерия и лжи.

Мне, чтобы успешно совершать сделки достаточно информации, которую я беру на интернет-ресурсах эмитентов, Росстата, Банка России, товарных и сырьевых бирж, журналов о достижениях науки и техники.

За восемь лет моей дружбы с фондовым рынком я не заработал себе на покупку виллы или крутой яхты, я даже не ушел с постоянной работы. Сейчас заработок на бирже более чем в два раза превышает оплату моего труда на основном месте работы. Но я ни за один год не потерял деньги, а всегда зарабатывал, причем в процентах — больше инфляции. Благодаря фондовому рынку я смог почувствовать, что крепко стою на ногах, готов послать своего начальника, если он вдруг решит «повысить» на меня голос. Мне удалось купить себе квартиру, мотоцикл, а также я научился кататься на сноуборде и ежегодно в течение месяца отдыхаю на горнолыжных курортах Европы и России в течение уже пяти лет, путешествую по миру.

( Читать дальше )

Волатильность и ненормальность рынков

- 27 июля 2016, 12:51

- |

При торговле или инвестировании в рыночные инструменты нас интересует не абсолютная доходность, а относительная. Если акция ценой 100 рублей вырастет на 1 рубль и акция ценой 300 рублей вырастет на 1 рубль — мы получим «разный» рубль. В первом случае доход будет 1%, а во втором 0.33%.

Построим ряд доходностей финансового инструмента, скажем по ценам закрытия дня, недели, года. Например, для индекса РТС:… 1,99%, 0,97%, 0,84%, -0,41%… Если у нас есть ряд доходностей за какой-то, то можно вычислить и среднюю доходность за этот период. Но есть нюанс. :)

( Читать дальше )

Индикатор "Параболическая регрессия/тренд" (Бонус к линейной)

- 08 июля 2016, 16:14

- |

Для всех QUIKеров в свободное пользование индикатор «Параболическая регрессия/тренд» (LUA).

Settings =

{

Name = "xLinRegP",

period = 128,

deviation=2,

line=

{

{

Name = "xLinRegP",

Color = RGB(128, 128, 255),

Type = TYPE_LINE,

Width = 4

},

{

Name = "xLinRegP",

Color = RGB(192,128,128),

Type = TYPE_LINE,

Width = 4

},

{

Name = "xLinRegP",

Color = RGB(96, 128,96),

Type = TYPE_LINE,

Width = 4

}

}

}

----------------------------------------------------------

----------------------------------------------------------

----------------------------------------------------------

function cached_FF()

local AMA={}

local CC={}

local II2 = 0

local II4 = 0

return function(ind, _p,_ddd)

local period = _p

local index = ind

local vol = 0

local sigma = 0

local sigma2 = 0

local sigma3 = 0

local sigma4 = 0

local aav = 0

local aa = 0

local bb = 0

local cc = 0

local ZZZ = 0

local ttt = 0

if index == 1 then

AMA={}

CC={}

CC[index]=(C(index)+H(index)+L(index))/3

AMA[index]=(C(index)+O(index))/2

II2=0

II4=0

for i = 0, period-1 do

ttt=(-(period-1)/2+i)^2

II2=II2+ttt

II4=II4+ttt^2

end

return nil

end

------------------------------

AMA[index]=AMA[index-1]

----------------------------------

CC[index]=(C(index)+H(index)+L(index))/3

---------------------

if index < (Size()-2) then return nil end

----------------------------------------------------

sigma=0

sigma2=0

sigma3=0

sigma4=0

aav=0

ZZZ=0

for i = 0, period-1 do

ZZZ=CC[index+i-period+1]

aav=aav+ZZZ

sigma=sigma+ZZZ*(-(period-1)/2+i)

ttt=(-(period-1)/2+i)^2

sigma3=sigma3+ZZZ*ttt

end

------------------------

bb=sigma/II2

cc=(sigma3-aav*II2/period)/(II4-II2*II2/period)

aa=(aav-cc*II2)/period

aav=aav/period

AMA[index]=aa+bb*((period-1)/2)+cc*((period-1)/2)^2 ------- парабола

-------------------------------

sigma=0

sigma2=0

sigma3 = 0

for i = 0, period-1 do

ZZZ=CC[index+i-period+1]

sigma2=aa+bb*(-(period-1)/2+i)+cc*(-(period-1)/2+i)^2 ------- парабола

sigma=sigma+(ZZZ-sigma2)^2

end

sigma=(sigma/period)^(1/2)

for i = 1, period-1 do

ZZZ=aa+bb*(-(period-1)/2+i)+cc*(-(period-1)/2+i)^2

SetValue(index+i-period+1, 3, ZZZ)

SetValue(index+i-period+1, 2, ZZZ+sigma*_ddd)

SetValue(index+i-period+1, 1, ZZZ-sigma*_ddd)

end

SetValue(index+0-period+1, 3, nil)

SetValue(index+0-period+1, 2, nil)

SetValue(index+0-period+1, 1, nil)

----------------------------------

return AMA[index]-sigma*_ddd,AMA[index]+sigma*_ddd, AMA[index]

end

end

---------------------------- ---------------------------- ----------------------------

---------------------------- ---------------------------- ----------------------------

---------------------------- ---------------------------- ----------------------------

function Init()

myFF = cached_FF()

return 3

end

function OnCalculate(index)

return myFF(index, Settings.period,Settings.deviation)

end

Линейная регрессия в помощь...

- 08 июля 2016, 14:11

- |

Для всех QUIKеров в свободное пользование индикатор линейной регрессии (LUA).

Settings =

{

Name = "xLinReg",

period = 128,

deviation=2,

line=

{

{

Name = "xLinReg",

Color = RGB(0, 0, 255),

Type = TYPE_LINE,

Width = 3

},

{

Name = "xLinReg",

Color = RGB(192, 0, 0),

Type = TYPE_LINE,

Width = 3

},

{

Name = "xLinReg",

Color = RGB(0, 128, 0),

Type = TYPE_LINE,

Width = 3

}

}

}

----------------------------------------------------------

----------------------------------------------------------

----------------------------------------------------------

function c_FF()

local AMA={}

local CC={}

return function(ind, _p,_ddd)

local period = _p

local index = ind

local vol = 0

local sigma = 0

local sigma2 = 0

local aav = 0

local bb = 0

local ZZZ = 0

if index == 1 then

AMA={}

CC={}

CC[index]=(C(index)+H(index)+L(index))/3

AMA[index]=(C(index)+O(index))/2

return nil

end

------------------------------

AMA[index]=AMA[index-1]

CC[index]=(C(index)+H(index)+L(index))/3

---------------------

if index < (_p) then return nil end

----------------------------------------------------

period =_p

if index < period then period = index end

---------------

sigma=0

sigma2=0

aav=0

ZZZ=0

for i = 0, period-1 do

ZZZ=CC[index+i-period+1]

aav=aav+ZZZ

sigma=sigma+ZZZ*(-(period-1)/2+i)

sigma2=sigma2+(-(period-1)/2+i)^2

end

------------------------

bb=sigma/sigma2

aav=aav/period

AMA[index]=aav+bb*((period-1)/2) ---------линейная регрессия

-------------------------------

sigma=0

sigma2=0

sigma3 = 0

for i = 0, period-1 do

ZZZ=CC[index+i-period+1]

sigma2=aav+bb*(-(period-1)/2+i)

sigma=sigma+(ZZZ-sigma2)^2

end

sigma=(sigma/period)^(1/2)

for i = 1, period-1 do

ZZZ=aav+bb*(-(period-1)/2+i)

SetValue(index+i-period+1, 3, ZZZ)

SetValue(index+i-period+1, 2, ZZZ+sigma*_ddd)

SetValue(index+i-period+1, 1, ZZZ-sigma*_ddd)

end

SetValue(index+0-period+1, 3, nil)

SetValue(index+0-period+1, 2, nil)

SetValue(index+0-period+1, 1, nil)

----------------------------------

return AMA[index]-sigma*_ddd,AMA[index]+sigma*_ddd, AMA[index]

end

end

---------------------------- ---------------------------- ----------------------------

---------------------------- ---------------------------- ----------------------------

---------------------------- ---------------------------- ----------------------------

function Init()

myFF = c_FF()

return 3

end

function OnCalculate(index)

return myFF(index, Settings.period,Settings.deviation)

end

Продолжение: http://smart-lab.ru/blog/337978.php

Новости мухи и набор трейдеров в команду

- 06 июля 2016, 17:50

- |

С апреля месяца я примкнул к команде, с которой мы и выступали на последней конференции Смартлаба.

Одного члена нашей команды вы знаете также по конференции — Ярослав.

Вкратце о нас: мы международная команда профессиональных трейдеров (проп команда).

Торгуем Россию и запад, сидим физически тоже как тут (Москва), так и там (трейдеры из Чикаго и Швейцарии).

Основной рост, который случился со мной за последнее время в трейдинге — я перестал быть заложником одного инструмента. Раньше я дрочил один инструмент — фьючерс на долларрубль, зарабатывал неплохие деньги. И думал что основной рост, который может быть — увеличение объёма торговли.

Но теперь мне абсолютно всё равно что торговать — сказалось влияние торговли на западе и ежедневного обсуждения сделок.

Сделал выборку за последние дни — основная прибыль (40%) осталась на фьючерсе долларрубль, остальные 55% распределяются примерно поровну между ртс и нефтью. Также есть какая-то незначительная мелочь в остальных инструментах.

Кроме того, постоянный разбор сделок позволил качественно повысить уровень торговли. Теперь я твёрдо могу ответить на вопрос зачем нужна команда :)

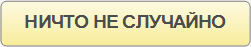

Многие спрашивают про мой рабочий стол — выложил его тут в полном разрешении.

( Читать дальше )

Ценовой Анализ. Часть 2. Как уйти от привязанности к таймфрейму?

- 02 июля 2016, 16:18

- |

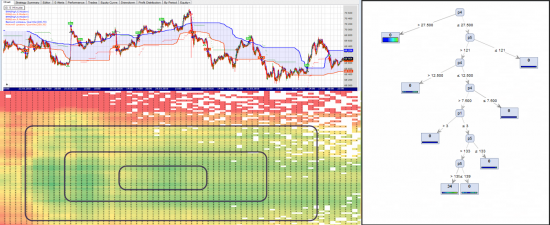

Этот метод был получен мною, путем соотношения положения экстремумов на мелких периодах с тем, какой бар получается на старшем периоде. Все действия рассматривались относительно «первичного» диапазона, бычьего или медвежьего. Это обязательное условие. Цена между экстремумами – флет (баланс), цена ниже или выше его границ – диапазон, бычий или медвежий. Проход ценою отметки, ограничивающей ее движение в прошлом! В модели я назвал это «перелоу» для медвежих или «перехай» для бычьих.

Второе действие – нахождение точки перелома, голова-плечи по классическому ТА. Движение цены снизу – вверх или сверху-вниз. Таким образом, цена поделила рынок на бычью и медвежью стадию.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал