Избранное трейдера Андрей

Как государство дало мне 4 млн на бизнес в деревне, и теперь я работаю по 16 часов без выходных, спасибо

- 18 июля 2024, 15:34

- |

7 лет назад я бросила работу в городе и с мужем переехала в деревню, завела 50 коз, взяла агростартап на 4 млн и построила цех по производству сыра. Я хотела сидеть у окошка, есть семечки, носить кокошник и бегать по траве, но оказалась в сельском бизнесе.

Бизнес на козах с нуля

Козы

Первые 2 козы нам достались по 3 000 ₽. Рыночная цена дойной козы – 5 000 ₽, но тогда я сомневалась и покупать отказалась, в итоге деревенские продавцы коз сделали ход козой и привезли коз к нам домой, озвучив скидку в 40%, мы согласились.

Корову так никто не отдаст, потому что это мясо, а лишних коз отдают, и я сейчас отдаю тем, кто заниматься хочет. Если вы устали кодить или работать в офисе – пишите)

Ну а дальше пошло. Козы размножаются. Каждый год у козы бывает 2 козленка, обычно один мальчик и одна девочка. Есть садисты, которые кроют козу 2 раза, но это на износ.

Если одна коза родит двух мальчиков, обычно следующая родит двух девочек и соотношение все равно придет к 50 на 50. Первый месяц после родов молока людям не достанется, его съедает козленок, примерно на 4 000 ₽ в месяц.

( Читать дальше )

- комментировать

- ★13

- Комментарии ( 44 )

Интересная картина наблюдается в префах Сургутнефтегаза перед отсечкой.

- 18 июля 2024, 12:15

- |

Акции… падают!!! Инвесторов не прельщает даже мгновенная (почти мгновенная) 20% ДД, которую редко встретишь да на текущем рынке. В общем аномалия налицо. С чем она может быть связана?

Лично мне кажется, что в моменте акции сильно перепроданы из-за следующего сочетания факторов:

1) В момент роста рынка было очень много «идей» о том, что все акции на рос рынке приходят примерно к 12 — 13% ДД (теперь это 16 — 17%). Гении спекуляций быстро посчитали, что 12,3:0,13 = 94 рубля. Отлично, покупаем с плечами и раздаем хомякам на хаях.

2) Но рынок оказался прозорливее, да и силы покупателей быстро иссякли вместе с коррекцией рынка. Плюс брокеры усилили отток плечевиков порезав ставки риска перед отсечкой. Все это привело к обвалу еще до отсечки!

3) Третий фактор это курс рубля. Блокировка расчетов в долларах, укрепление рубля, вероятность дефицита в стране — все это привело к дополнительному оттоку из квазивалютной фишки.

В общем префы попали под раздачу и падают. И, кажется, это неплохой момент прикупить акции. Приведу аргументы:

( Читать дальше )

Спустя 4.5 года инвестирования подвожу итоги и делаю вывод-стоит ли вкладывать деньги в наш рынок!

- 18 июля 2024, 09:28

- |

На своих каналах (этом, телеграмме и ютубе) я открыто и честно делюсь всеми своими результатами инвестирования на протяжении 4.5 лет. У меня нет цели приукрашивать или критиковать эффективность вложения денег в фондовый рынок РФ, я показываю реальность, которая ждёт тех, кто решит начать инвестировать в российские акции.

В данной статье я хочу подвести промежуточные итоги своей инвестиционной деятельности за период в 4.5 года!

Как сейчас выглядит мой портфель?

Перед вами два скрина, слева-приложение Сбер инвестиции, справа-сервис по учету инвестиций.

Если не брать в расчёт прибыль от дивидендов, а только смотреть на рост котировок акций в портфеле, то за 4.5 года я в убытке на -148 000р. Но если учитывать выплаченные дивиденды, то я в прибыль на +207 000р.

Именно поэтому я использую дивидендную стратегию, она позволяет вытягивать портфель в плюс, даже если рынок и акции падают и со временем снижение рынка будет нивелироваться дивидендными выплатами все больше и больше.

( Читать дальше )

9 акций РФ для покупки на всю жизнь

- 18 июля 2024, 08:59

- |

ТОП-9 российских акций для покупки на всю жизнь!

🔥Сразу два очень популярных инвест-канала с миллионными просмотрами на YouTube на днях опубликовали подборки акций, которые по их мнению можно купить в 2024 и держать всю жизнь. Не буду называть каналы, чтобы не делать лишней рекламы и не смещать фокус внимания с самих бумаг на громкие имена. Замечу лишь, что одни аналитики выбрали 5 акций, а другие — 6.

👉При этом 2 бумаги в этих подборках пересеклись, т.е. суммарное количество «пожизненных» акций составило 9 штук. Итак, представляю вам ТОП-9 акций для счастливой пенсии по мнению известных инвест-аналитиков, к которым прислушиваются миллионы людей в РФ.

Чтобы не пропустить самое интересное и важное из мира финансов и инвестиций, подписывайтесь на телеграм-канал с авторской аналитикой и инвест-юмором.

👇Расположу акции в алфавитном порядке. Отдельно отмечу бумаги, которые вошли в оба независимых ТОПа.

💎ALRS Алроса

Крупнейшая в мире алмазодобывающая компания, на долю которой приходится более четверти мировой добычи алмазов.

( Читать дальше )

🏗️ ЛСР: последний вздох?

- 17 июля 2024, 19:08

- |

Друзья, держитесь крепче — ЛСР выдала отчетность, от которой голова идет кругом!

Продажи взлетели на 51% за квартал, а в деньгах аж на 69%! Казалось бы, пора открывать шампанское? Но не спешите...

88% продаж — это ипотека. Народ скупает квартиры, как будто завтра конец света. Или конец льготных ставок? 🤔

Наши аналитики уже натянули каски:

• Этот ажиотаж может быть последним глотком воздуха перед погружением

• Ждем падения продаж на 10-15% к концу года

• Зависимость от госпрограмм — это хорошо, пока чиновники добрые

А теперь самое интересное — несмотря на сказочные цифры, акции ЛСР уже просели на 1%. 📉 И это с учетом растущих сегодня рынка и сектора недвижимости.

Наше мнение? Мы пока воздерживаемся от покупок ЛСР. Слишком много неопределенности на горизонте. Продолжающийся рост ставок и завершение льготных программ не добавляют оптимизма сектору.

А что думаете вы? Это временное головокружение от успехов или начало большого падения? Голосуем:

( Читать дальше )

Про особенности покупки ЦФА

- 17 июля 2024, 16:10

- |

Приглашаю вас подписываться на мой телеграмм-канал.

( Читать дальше )

Интересная особенность сегодняшнего новостного выноса в акциях

- 16 июля 2024, 19:26

- |

Сегодня был подброс в акциях на новости о потенциальных переговорах по СВО («Украина планирует завершить боевые действия и начать переговоры с РФ — NYT»). Индекс за час перед закрытием подскочил на 2%. Однако, в бондах движения нет, индекс RGBI продолжает сползать вниз. Вывод простой: акции вынесли эмоциональные физики, в то время как смартмани в бондах не шелохнулись. В целом, конечно, уровни уже довольно интересные в некоторых бумагах для покупки, но сегодняшнее поведение рынка намекает, что с наиболее резво отскочившими бумагами нужно быть аккуратнее — при разочаровании рынка в новости там будет компенсация выноса.

Не является инвестиционной рекомендацией.

Мой телеграм (вдруг будет интересно): t.me/Grigory_Saveliev

Благодарю за внимание!

72% участников Polymarket голосуют за Трампа

- 16 июля 2024, 12:18

- |

Причём пока я делал мем, этот показатель повысился до 72% с 71%.

Polymarket это платформа, позволяющая всем пользователям делать ставки на мировые события.

Показатели победы Джо Байдена, с учётом ставок, гораздо ниже. Примерно 17%. У Возможного вице-президента Камалы Харрис 6%. Это, как я понимаю, люди пытаются учесть, что Байден каким-либо способом может не смочь попасть в котировальные списки выборов.

( Читать дальше )

В шоке от посещения Москвы! - это не город, это богатая страна внутри России

- 14 июля 2024, 23:10

- |

Башни в Москва-Сити растут как грибы

В Лужниках своя спортивная атмосфера. Есть вроде даже аквапарк и открытый бассейн

Жара и классные площадки. Совокупно точно лучше чем в Дубае.

( Читать дальше )

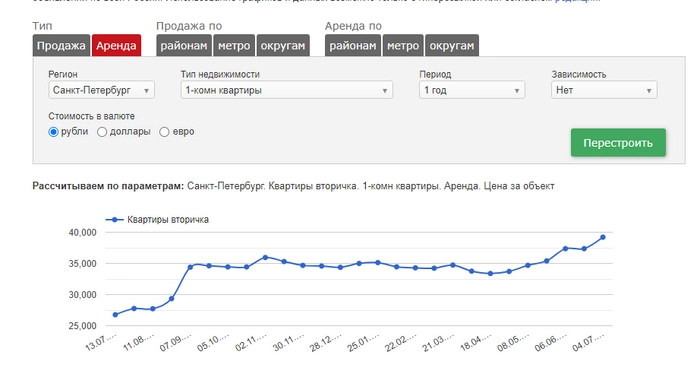

Приятные новости для рантье: +30% к стоимости аренды

- 13 июля 2024, 13:12

- |

Давно не поднимали тему Недвижимости в контексте дохода от сдачи в аренду. Последний раз что-то обстоятельно было в прошлом году, в посте "Покупаем недвижимость у государства со скидкой"

Для тех кто не занимается долгосрочной арендой немного контекста: с Мая по Июль, обычно, не лучшее время для долгосрочной аренды. Люди заняты отпусками и разъездами, многие студенты уезжают к родителям и т.п. В это время обычно стоимость именно долгосрочной аренды чуть-чуть падает так как спрос уменьшается, а предложение растёт. Краткосрочная аренда наоборот в этим месяцы растёт, но краткосрочная тот ещё гемор и выгоды не очевидны если посчитать с простоями и возросшими трудозатратами.

Поэтому если арендатор решает съехать в эти месяцы, то это грусть-печаль. НО не в этом году. Пересдал на неделе квартиру на 30% дороже. Хотя цена аренды была, как обычно, в районе нижней границы.

Агрегированные данные Restate

Источник: spb.restate.ru/graph/ceny-arendy-1komnatnih/#form10

Источник: spb.restate.ru/graph/ceny-arendy-1komnatnih/#form10Сдавать по нижней границе это выработанное эмпирическое правило, так как (1)можно легко выбирать арендаторов, так как спрос высокий и (2) обеспечивается минимальный простой, так как сдаётся объект практически сразу. В итоге доходность получается чуть выше с меньшей ценой.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал