Избранное трейдера boba

Кризис 1991 года. Часть 3 (1993)

- 16 октября 2019, 19:18

- |

Первая часть

https://smart-lab.ru/blog/567463.php

Вторая часть

https://smart-lab.ru/blog/567735.php

1993 наверное самый тяжелый год.

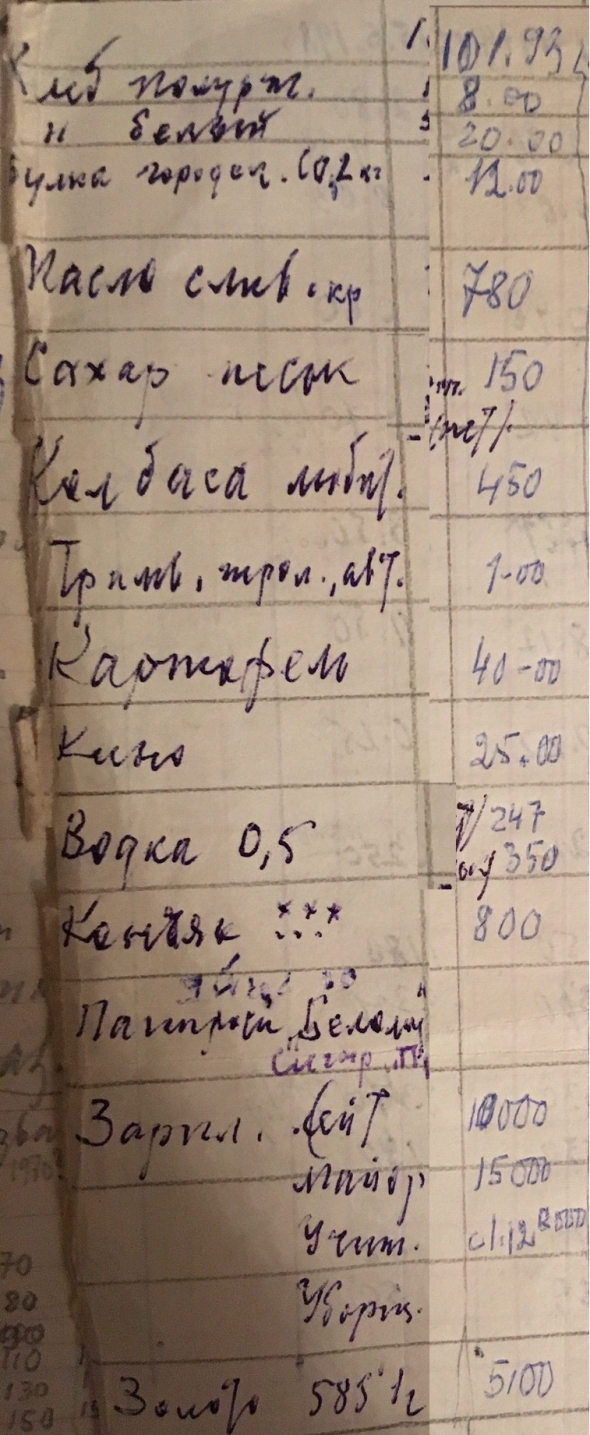

Теперь каждый год в дневнике начинается с цен на картошку и водку.

Картофель 40 р кг

Водка 350 р — 0,5 л

Фактически за год 1992 цены поднялись в 5 раз

Если считать, что дно Кондратьевской «зимы» пришлось на 1993, то зарплата стала меньше 2 грамм золота 583 тьей

запись от 9 февраля 1993

Вот 21. 7.92 я вычислил рост цен в час на пятак, сейчас надо этот показатель увеличивать в 5 раз.

Черт с ним с ценами! Может это и нужно для будущей приличной жизни.

Сегодня в нашем туалете я нашел скомканную 100-рублевку. {Здесь моё имя} " посеял". И я задумался: хорошо это или плохо?

Ленина каждый засранец сейчас может выругать как угодно, Ленин это диалектика ...., то что {...} наплевательски относится к деньгам — плохо. А то, что он не трясется над ними ними — хорошо, он не жаден, не скуп.

( Читать дальше )

- комментировать

- ★23

- Комментарии ( 60 )

Кризис 1991 года. Часть 2. (1992 год)

- 15 октября 2019, 18:39

- |

часть 1 тут https://smart-lab.ru/blog/567463.php

Часть 2 1992 г

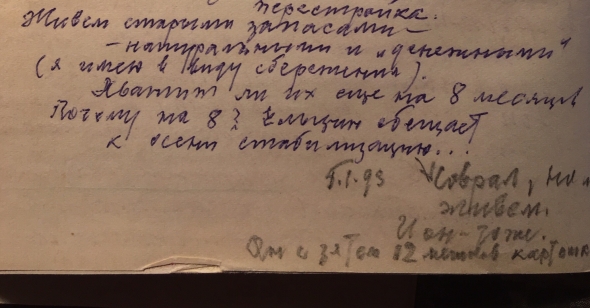

Зима 1992 года встретила людей с официальным подъемом цен в 6 раз. и местами до 7-10 раз.

Картофель если еще год назад стоил 1 р 20 копеек был по 8 рублей, и порой по 10 р

.

В дневнике видно что дед ждет стабилизацию цен и уповает на Ельцина.

Ровно через год он в нем разочаруется, запись добавлена карандашом 5 января 1993 года.

Май 1992 г

Уже к маю цены немного, но устаканились

( Читать дальше )

Мой лучший друг - желудок. Пока лучшая книга из тех что читал по питанию

- 14 октября 2019, 19:21

- |

Почему лучшая? Потому что максимально опирается на здравый смысл и доказанный научный опыт и не содержит экстремизма вроде «не есть угеводы!» как у Перлмуттера или «не есть мясо и не пить молоко» как у Кэмпбелла. Книга вовсе не про желудок, как можно подумать из названия, а про питание в целом.

Не заглядывая в свои пометки, могу так в общем коротко описать основные идеи:

Питаться надо разнообразно, относиться к еде внимательно, не отвлекаться во время еды, не спешить есть, не переедать. Очень хорошо двигаться регулярно. Диеты — муть, от них чаще бывает только хуже. Тетьки часто одержимы идеей похудеть, хотя для здоровья хуже быть тощим, чем толстым. БАДы все — тоже муть, потому что их производители ничего не обязаны доказывать. При помощи одного спорта не похудеешь. Простые углеводы надо убирать, надо также убирать промышленные жиры, оттого никакого фастфуда! Углеводы надо черпать из овощей и фруктов.

( Читать дальше )

Мысли о финансах Джесси Ливермора

- 13 октября 2019, 00:42

- |

Нет диагноза – нет и прогноза.

Нет прогноза – нет и прибыли.

***

Глупец тот, кто думает,

что на рынках нужно каждый день совершать сделки.

***

Рынок не переиграть.

***

Только попытки предсказать будущее способствуют развитию ума.

Попробуйте просто прикинуть, насколько трудно предсказывать правильно.

***

Цель трейдинга – не сыграть на повышение или понижение,

а выиграть.

***

Большую прибыль не высчитывают,

а высиживают.

***

Достаточно быть медведем на падающем рынке и быком на растущем.

Звучит просто, не так ли?

***

Можно выиграть на скачках,

но нельзя обыграть ипподром.

***

Тот, кто намерен преуспеть в этой игре,

должен верить в себя и свой разум.

Вот почему я не верю в советы и подсказки.

Я по опыту знаю,

что никто не может дать мне совет,

который принесет больше денег,

чем собственное понимание.

***

Деньги делаются не в раздумьях, а в ожидании.

***

Деньги делаются работой, а не торговлей.

( Читать дальше )

Как увидеть сумму убытка в Приложении № 8 декларации 3-НДФЛ? Странные вопросы налоговиков и как отстоять свою позицию…

- 09 октября 2019, 09:25

- |

Доброго дня всем!

Я приглашаю всех, кто заинтересован в получении вычета по убыткам на фондовом рынке. Не важно, убыток текущего года или убыток прошлых лет.

Я сегодня очень подробно рассмотрю порядок заполнения и, что самое главное, расскажу – как понимать Приложение № 8 декларации 3-НДФЛ.

Мы все с вами столкнулись с тем, что форму декларации обновили, и там исчезла удобная строка «сумма убытка, переходящего на будущие периоды», исчезли строки «убытки прошлых лет». И теперь раздел, в котором мы отражаем информацию по нашим торговым операциям, не просто трудночитаем, он стал «плохо понимаем» налоговиками.

Специально решила сделать вебинар именно на эту тему. Все лето и вот начало осени – это сбор вопросов от налоговых инспекторов, которые просят к декларации делать расшифровки и объяснения.

Регистрация

Сегодня на примерах многочисленных покажу, как читается это Приложение № 8, как его понимать и как отстоять свои права в ходе проверки, чтобы в итоге ваши убытки были сальдированы. Покажу и дам примеры составления этих расшифровок, за которые инспектор вам скажет «спасибо».

Заранее не объявила о вебинаре, потому что тема резко была создана, что называется, накипело. Если есть вопросы – пишите. Сам вебинар можно посмотреть будет в записи. Организатор – «Красный циркуль». Сегодня начало в 19.00

Супер база по дивидендам! (сам сделал :))

- 22 сентября 2019, 21:05

- |

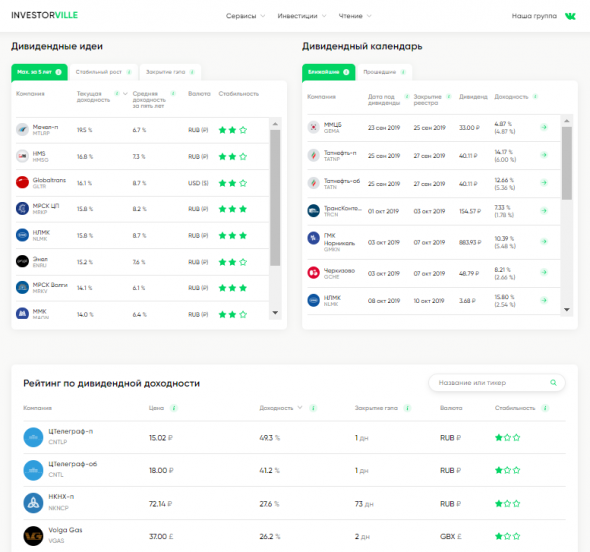

Я периодически работаю над своим онлайн проектом и недавно сделал очень крутую штуку, которой хотел бы поделиться со Смарт-лабом, так как считаю, что сделал очень качественную базу по дивидендам российских компаний

Помимо нее на сайте еще куча всего интересного, но ниже хотел бы остановиться только на ней: https://investorville.ru/dividends

I. Начну с того, что на основной странице вы найдете три раздела:

1) Дивидендные идеи (по доходности, росту и закрытиям гэпов — все самое основное)

2) Дивидендный календарь

3) Рейтинг по всем российским компаниям (все российские компании со всех бирж)

Если что-то непонятно — внизу каждой страницы есть FAQ

II. Особое внимание я уделил расчету дивидендной доходности — она считается очень качественно, как если бы это считал аналитик.

В отличие от остальных сервисов, я собираю данные еще и по рекомендациям Советам Директоров. Когда СД рекомендует дивиденд — у меня это отражено.

Даже сложные случаи, когда, например, Evraz plc торгуется в пенсах, а платит в долларах — у меня все верно будет рассчитано :)

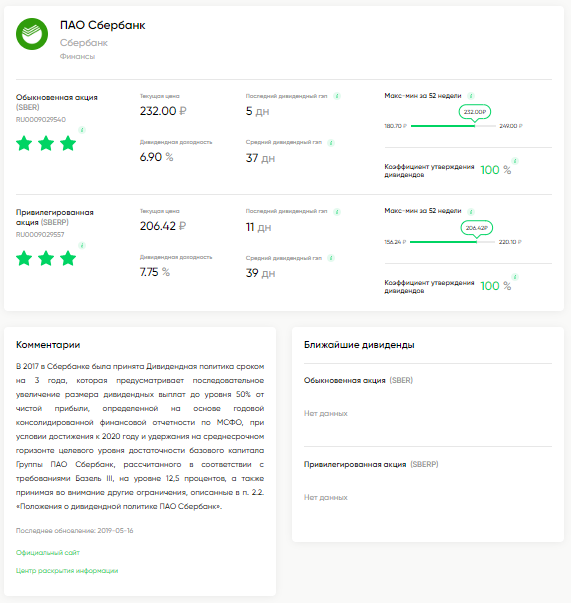

III. По каждой компании есть своя страничка, выглядит это так (https://investorville.ru/dividends/sberbank):

Это верхняя часть — тут есть:

- мин-макс за 52 недели

- дивидендная политика

- коэффициент утверждения дивидендов (всегда ли ГОСА/ВОСА утверждали рекомендации СД?)

- дивидендные гэпы (я еще считаю «средний гэп за 5 лет» — дело в том, что одна компания может заплатить 1 руб. и закрыть гэп за 1 день, а другая 10 руб. и гэп за 5 дней — последний вариант точно лучше, и «средний див гэп» как раз это учитывает, это «средневзвешенный показатель»)

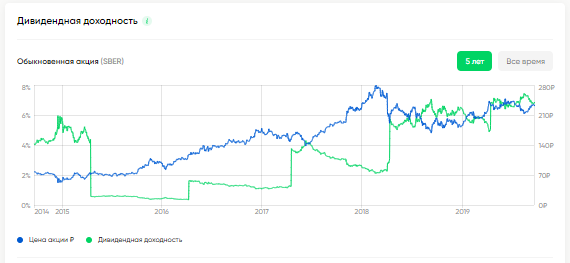

Ниже будет такой график, который подскажет вам какая у Сбера раньше была дивдоходность (выясняется, что текущая дивдоходность довольно высока, может быть хорошее время для покупки?)

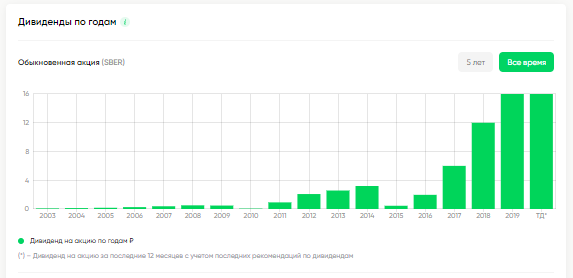

Также есть и группировка дивидендов по годам (такое правда есть у многих других сервисов)

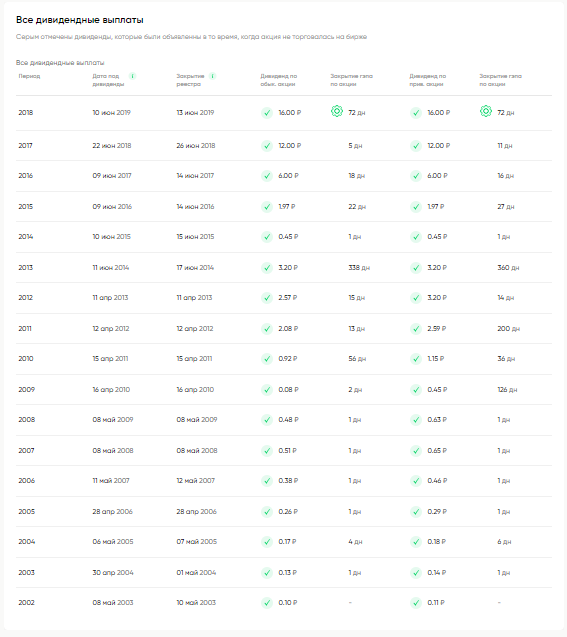

Ну и конечно все дивидендные выплаты:

И конечно еще несколько уникальных фишек:

1) Вы всегда сможете посмотреть в таблице выше был ли утвержден дивиденд Собранием акционеров или нет. Например, по НМТП за 9М 2015 г. собрание не утвердило рекомендацию СД (такое бывает редко, но можете убедиться сами: https://investorville.ru/dividends/ncsp )

2) На примере НМТП вы можете посмотреть и более старые дивиденды — те, которые были объявлены, когда компания еще не была публичной — такие дивиденды окрашиваются в серый цвет

3) Ну и для каждой дивидендной выплаты посчитан див гэп! Теперь вы можете анализировать все российские компании и по этому показателю, имхо, очень удобно. Знак «шестеренки» означает, что дивидендный гэп еще не закрыт.

Мой сайт: https://investorville.ru/

Моя группа ВК: https://vk.com/investorville

Буду рад ответить на ваши вопросы и комментарии :)

P.S. если вы нашли ошибку, то, пожалуйста, дважды перепроверьте свои расчеты, т.к. я очень тщательно работал над точностью данных :)

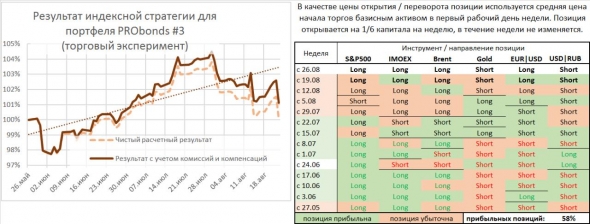

Позиции на неделю

- 26 августа 2019, 09:56

- |

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE www.youtube.com/channel/UC0BqXPUXHD-ih_0wXgkD4Uw/featured

www.ivolgacap.com

www.probonds.ru

Минусы ОФЗ

- 24 августа 2019, 09:54

- |

Основные минусы.

1. Долгое погашение купонов, вывод ден средств по 2-3 дня у гос брокеров, комиссии брокера.

Что дает примерно к номинальной ставке минус 0,5% годовых.

Таким образом текущую эффективную ставку в 7% нужно уменьшать до 6,5%.

В то время, как по вкладам в надежных банках (топ 30) сейчас дают в среднем 7,2-7,4% годовых.

2. Подсудность.

Брокерские услуги в отличие от вкладов не попадают под ЗоЗПП, а это значит при проблемах нельзя будет выбрать суд по месту своего жительства (придется идти в карманный суд брокера), придется платить пошлину и стоит забыть о 50% штрафе по ЗоЗПП за невыполнение требований потребителя. По бр договору клиент несет все риски, в т.ч риски брокера. Брокер не несет ни каких рисков и отвественности.

Короче, при проблемах гасить вас будут по взрослому. По вкладам все намного проще, подсудность — районный суд, отсутсвие пошлин, 50% штраф по ЗоЗПП.

( Читать дальше )

Трейдинг, счастье, боль

- 25 июля 2019, 21:58

- |

Сегодня утром мне впервые в жизни удалили зуб, просверлили дырку в челюсти, вкрутили туда винт и пересадили кусок десны, взятой с нёба. В принципе было не больно, но страшно и неприятно. Часа через 3 отошла анестезия, начало все ныть. Целый день кровь во рту. Боли особой нет, все терпимо. Но боль все время со мной. Решил обезболивающие не пить, ибо не так уж и болит. Но с другой стороны, болит достаточно, чтобы ничего не хотеть и не иметь никакой возможности радоваться жизни сегодня.

Я давно вывел формулу счастья. И давно пришел к выводу, что физическая боль делает невозможным счастье. Отсюда я пришел к простой и логичной мысли, что главное — это беречь себя и свое здоровье. Без этого счастлив точно не будешь.

Но физическая боль, не единственная, которая может нарушать гармонию и стоять на пути счастья. Есть боль душевная. Поэтому душевное здоровье и покой оберегать не менее важно.

В дэйтрейдинге вы можете терпеть убытки каждый день. Если убытки причиняют вам боль, то вам нельзя торговать. Активный трейдинг неразрывно связан с убытками. И если вы будете «болеть» из-за убытков, вы будете несчастливы.

И не стоит думать, что воображаемый огромный выигрыш когда-то там будущем эту ситуацию изменит. Этот выигрыш не компенсирует эмоциональных издержек прошлого, так и не приведет к сопоставимому росту счастья.

Проблема в том, что деньги вообще не делают людей счастливыми! А потеря денег всегда делает людей несчастными.

Я уверен, что большинству людей не избежать потерь на бирже, и большинству из них не удастся переживать убытки без боли.

Поэтому я считаю, что трейдинг в целом людям противопоказан, если они хотят жить счастливую жизнь.

Если вы упертый, то для того, чтобы и торговать и быть счастливым, вам придется сделать следующее:

1. сделать потенциальные убытки контролируемыми и прогнозируемыми.

2. научиться равнодушно относиться к потерям.

Чтобы научиться равнодушно относиться к потерям, трейдинг не должен быть для вас спортом, соревнованием, эмоционально окрашенным занятием.

Это должно быть как рытье траншей и забивание гвоздей, вождение такси, упаковка товара на кассе:)

И да, чтобы равнодушно относиться к потерям, вам надо научиться равнодушно относиться и к профитам.

Профессиональный трейдинг не может быть никак эмоционально окрашен.

А если вам нравятся эмоции, которые у вас вызывают изменения депозита, не забывайте, вы не профессионал, вы лудоман.

Конченный, сука, лудоман, братиш.

Кстати душевная боль думаю тоже способствует творчеству. Поэтому трейдеры часто пишут неплохие блоги и книги:)

Расчёт размера плеч для фьючерсов Мосбиржи. Проясняю раз и навсегда.

- 15 июля 2019, 11:31

- |

Сам долго мучился с расчетами и решил оставить это здесь. Надеюсь кому-нибудь пригодится.

Размер плеча на 15.07.2019 на фьючерсном рынке

Надо понимать, что размер плеча меняется и зависит от размера ГО и курса валют

Рублевые инструменты

Формула расчета плеча: Стоимость актива /ГО

В рублевых инструментах стоимость актива не надо умножать на лот, так как цена актива уже умножена на лот.

SBRF (24176/4335) =5

LKOH (52876/9604) =5

VTB (4518/803) =5

GAZP (23478/4467) =5

SI (63400/4236) = 14

EU (71717/4770) =15

Валютные инструменты

Формула расчета: Стоимость актива * лот * цену доллара /ГО

GOLD (1421,2*1*63,40/6695) =13

BR (66,79*10*63,40/4954) =8

ED (1,1339*1000*63,40/3253) =22

С RI, все намного интересней)

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал