Избранное трейдера businessangel

Действия Ротшильдов на рынке

- 21 мая 2020, 15:28

- |

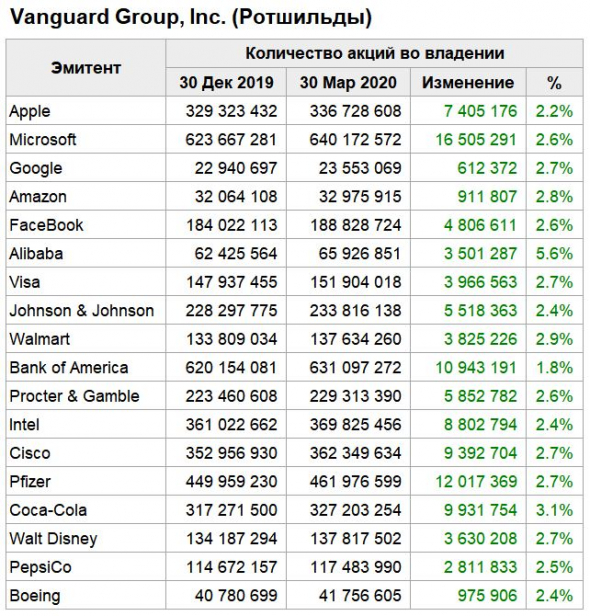

Вот что ребята сделали за 1-й квартал:

По всем бумагам — покупки. Красавцы, ёпт! Напоминаю, для тех, кто не в курсе — Ротшильдов не волнует цена актива. Их интересует только контроль над активом. Т.е. — власть. И они ее успешно наращивают.

Поздравляю граждан России, считающих Ротшильдов своими дальними родственниками. Они явно процветают… пока мы ходим в намордниках и опускаемся в долговое дерьмо. Спасибо им за это.

P.S.

Посмотреть на позы фондов Vanguard, Blackrock и State Street в упомянутых бумагах можно по ссылкам:

( Читать дальше )

- комментировать

- ★31

- Комментарии ( 79 )

17 уроков от 17 проверенных трейдеров (по версии Aaron Fifield)

- 21 мая 2020, 15:15

- |

Очередная порция годноты из зарубежья, сразу извиняюсь за мой Google-Translate...

Don’t focus on the money.” / Не зацикливайтесь на деньгах

В моей жизни было два момента, когда я слишком много внимания уделял деньгам, и это чрезвычайно повлияло на мою прибыль и способность последовательно получать прибыль с рынков.

Однажды, когда я был только начинающим трейдером, я слишком много внимания уделял оплате счетов и определенной сумме денежного потока каждый месяц. Постоянно сосредотачиваясь на моих финансовых проблемах приводило меня к принятию плохих решений на рынке, а впоследствии к ухудшению моей ситуации и даже расширению моей кривой обучения.

Второй момент был после того, как я заработал значительные деньги в течение короткого период времени около 2 миллионов долларов в год. Желание для материальных ценностей, второго и третьего бизнеса, расширения деятельности и откусывать больше, чем вы можете пережевать, становится движущей силой, и вы становитесь жадным к прибыли, часто решая держаться за позиции для большего выигрыша, потому что прибыли недостаточно.

( Читать дальше )

Каким будет этот кризис

- 21 мая 2020, 12:03

- |

Разные кризисы могут потребовать разных сценариев действия.

Что можно считать кризисом? Каждый по-разному воспринимает это понятие, но мы рассмотрим некоторые нужные нам черты кризиса:

- «Резкость» падения

- Докризисный оптимизм

- Глубина падения

- Продолжительность падения (V-кризис, L-кризис)

Резкость падения

Чтобы кризис был «неприятным» и назывался «кризисом», должно быть резкое падение цен. Именно быстрота снижения обуславливает его «неприятность» и «травматичность».

Когда котировки сползают вниз в течение года-двух-трёх, участники рынка успевают «привыкнуть» к новым ценам и, как правило, нервничают меньше: все успевают адаптироваться к плавным изменениям условий, довнести деньги или закрыть бесперспективную позицию и т.д..

Вот, например, как снижались цены на акции в 2011-2016 годах:

( Читать дальше )

Хорошие и плохие трейдерские привычки

- 20 мая 2020, 21:59

- |

👉 регулярный поиск закономерностей, построение систем и их бэктест

👉 исполнять правила торговой системы

👉 записывать каждую сделку в журнал сделок

👉 установка стоп-лоссов на каждую сделку

👉 нормировать стоп и размер позиции по волатильности

👉 регулярная работа над ошибками

👉 просчитывать худшие сценарии, по которым может пойти сделка

🥵🥵🥵 Плохие привычки:

👉 не ставить стоп-лосс (не ограничивать риск)

👉 закрыв убыточную позицию тут же открывать новую (отыгрыш)

👉 спорить с рынком, покупать что сильно упало, шортить то, что сильно выросло

👉 торговать своё мнение о том, куда должен пойти рынок

👉 наращивать убыточную позицию

👉 использовать большие плечи

👉 открывать рискованные позиции перед закрытием рынка

👉 переносить позиции с большим плечом через ночь

👉 поиск информации, подтверждающий вашу позицию по рынку

Ну что, узнали свои привычки?

Это к сегодняшнему посту про принцип Далио №4.3.

Лучшее, что вы можете сделать для своего трейдинга — это развивать в себе хорошие привычки и избавляться от плохих.

Данный пост не относится к инвестированию. Про хорошие и плохие привычки инвесторов напишу отдельно.

Как предсказать кризис за 12 месяцев до наступления

- 20 мая 2020, 20:40

- |

Простой, но сильный индикатор, который помогает предсказать коррекцию — кривая доходности.

1. В нормальной рыночной ситуации доходность долгосрочных казначейских облигаций выше, чем доходность краткосрочных бумаг. Это логично — долгосрочные инвесторы несут больше рисков. Поэтому они хотят лучше зарабатывать.

2. Разница между долгосрочной доходностью и краткосрочной доходностью называется кривой доходности. Это важный индикатор, который показывает текущее здоровье рынка. В благоприятной ситуации его значение находится выше 1% (для 10y-2y U. S. Treasuries).

3. Когда на рынок приходит неопределенность, ситуация меняется. Краткосрочная доходность растет, долгосрочная доходность падает, разница сокращается. В особых случаях — кривая доходности уходит в отрицательную зону.

4. Кривая доходности ниже нуля сигнализирует о сильном беспокойстве на кредитном рынке. Сильное беспокойство на кредитном рынке сигнализирует о рисках для мировой экономики.

( Читать дальше )

Тренд или контртренд или иного не дано

- 20 мая 2020, 15:48

- |

Про наш рынок на доступном для частного лица ТФ всё ясно. Рынок от полцпроцента или от получаса и выше трендов по сей день.

Но у трендовых систем есть неприятное свойство: как правило, прибыльные сделки идут реже убыточных и потому просадки могут затягиваться и вытрёпывать нервы.

Что периодически предлагается в дискуссиях как панацея? А то, что надо разбавлять трендовухи паттерновыми системами.

Когда такое говорится, не имеются в виду контртрендовые системы, а паттерновые как третий класс систем.

Попробуем разобраться, что же такое паттерновые системы. Тут всё просто. Это некие сложные комбинации (конфигураций) из множества приращений цены в прошлом или из самих свечей. Разобрались.

Интереснее другое. Возможны ли паттерновые системы как третий класс, т.е. паттерн это и не трендовая система и не контртрендовая? Любопытно.

( Читать дальше )

Дельта. Или, где выгоднее покупать опционы.

- 19 мая 2020, 16:37

- |

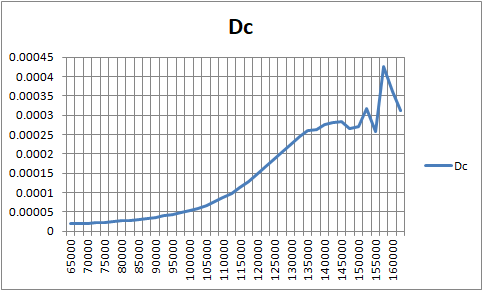

Давайте по простому посмотрим эффективность этого действа исходя из наших затрат на позицию. Для этого возьмем отношение Дельты в страйке к теоретической стоимости опциона — получим зависимость скорости роста опциона на рубль затат на позицию. Смотрим рисунок:

Показано отношение Дельты для Call к цене опциона 18.06.20 для фьючекса на индекс RTC. Центральный страйк — 117500, цена БА -116080.

Ну, и где на рубль затрат скорость больше. Угу, там, где опционы дешевле. Т.е., купив дешевых опционов на ту-же сумму, что и ближе к центральному страйку, мы получаем большую скорость и большую прибыль. Для опционов PUT все тоже самое.

( Читать дальше )

Как российские инвесторы могут оптимизировать налоги. Часть 1 — брокерские счета

- 19 мая 2020, 16:19

- |

Любой инвестор хочет получить больше денег от инвестиций. Однако там, где есть доход, есть и налоги. Если снизить размер налогов, в вашем портфеле останется больше денег и вы быстрее придете к своим целям.

Российский налоговый кодекс позволяет снизить НДФЛ от инвестиционного дохода, не платить его или вернуть уже уплаченный налог. Для этого есть разные способы.

Рассказываем про основные варианты оптимизации налогов согласно НК РФ. Сегодня поговорим про брокерские счета, а в следующей части расскажем про ИИС и связанные с ними вычеты.

Добавляйте в избранное, чтобы не потерять!

Вычет по сроку владения («трехлетняя выгода»)Этот вычет позволяет освободить от налогов весь доход или часть дохода от продажи ценных бумаг, если вы не продаете их три года с момента приобретения.

Вычет применяют к доходу от продажи акций, облигаций, паев ETF и БПИФов, которые торгуются на российских биржах. Еще его можно применить к доходу от продажи паев открытых ПИФов российских управляющих компаний. Эти активы должны быть куплены, получены в дар или наследство в 2014 году или позже.

( Читать дальше )

Трейдинг с положительным матожиданием-2

- 18 мая 2020, 16:34

- |

Торгуешь в ноль на фьючерсах или на форекс? Не жди! Торгуй спредами и сэкономишь время, нервы и деньги, ведь в спредах стоп лишь в 10% случаев…

Для тех, кто еще сомневается, что надо входить селлстопом 1.0785: посмотрите на опционы, которые истекают через 18 дней. Тут очевидное преимущество доллара над евро по открытому интересу и объемам. Красным и синим я подчеркнул, в чем сила американца. И при такой волатильности очень опасно ставить линейный стоп. Лучше прибегнуть к альтернативе, которая даст минус гораздо реже. При фьючерсе 1.0846 можно продать колл 1.085 по 62 и купить колл 1.0875 по 52. Если падаем или стоим на месте, то профит через 18 дней- 9 пунктов. Если север на 29 и более пунктов, то минус всего 16 пунктов, но минус этот будет лишь в 10% случаев.

https://www.youtube.com/watch?v=pG8b2KAQ-8k&list=PLC1-T8QPDnKKJNiWigCQXnsmkM4lZ1lqf&index=43

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал