Избранное трейдера businessangel

Делаем долгосрочный портфель

- 21 апреля 2020, 21:13

- |

Как сделать индивидуальный инвестиционный портфель.

(США и мир в целом)

Как сказал великий «Оракул из Омахи» Уоррен Баффет,

«инвестировать просто, но нелегко».

Для справки:

Уоррен Баффетт — американский предприниматель, один из крупнейших и наиболее известных в мире инвесторов, состояние которого на сентябрь 2018 года оценивалось в 108,4 млрд долларов, а на 12 февраля 2019 года — в 84,9 млрд долларов, что делало его четвертым самым богатым человеком в мире.

Арифметика подсказывает и история подтверждает: выигрышная

инвестиционная стратегия состоит в том, чтобы приобрести акции

всех котирующихся на рынке национальных компаний по самой

низкой цене.(имеются ввиду компании США) Тем самым вы гарантируете себе получение почти всех доходов, генерируемых эмитентами: в форме дивидендов и за счет роста стоимости акций.

( Читать дальше )

- комментировать

- ★22

- Комментарии ( 6 )

Как считать стоп лосс?

- 21 апреля 2020, 08:09

- |

Здравствуйте!

В пылу жаркого обсуждения нефти хотелось бы отвлечься и собрать мнения коллег по вопросу непосредственного трейдинга. А именно, обсудить методику и стоимость стоп лосса. Предвижу, что эта тема обсосана — пересосана миллион раз, но как то систематизировано не встречал. Все рассуждения касаются фондового, валютного и срочного рынка, кроме опционов (ими пока не занимался во все).

Итак, чего я нарыл по данному вопросу. Наиболее распространенные, так сказать, классы стоп лоссов:

- «Стопы придумали трусы». ИМХО, подходит для долгосрочных инвесторов и спонсоров брокеров и биржи с неограниченным депозитом. Не будем рассматривать этот пункт. Так же не рассматриваем «перевороты». Не знаю, как у коллег, у меня лоси с переворотами жирнее….

- Стопы, отменяющие идею: за свечой (баром), за уровнем, пройдя который меняется картинка технического анализа.

- Процент от входа. Цифра разные, минимум встречал 0,1%, максимум 1,5% от цены входа. Есть методика расчета от запланированной потери в деньгах, но так или иначе, все вернется к % от цены входа. Только он будет плавающий.

- «Синтетический» стоп, когда Вы продаете фьючерс или опцион при покупке актива. Детально в эту схему не вникал, так как пока не представляю, как пересчитать на конкретном примере – пока не нашел методики.

( Читать дальше )

Мультипликатор ROA - рентабельность активов компании

- 20 апреля 2020, 11:08

- |

В этой статье предлагаю чуть подробнее поговорить о таком мультипликаторе, как рентабельность активов или ROA (return on assets).

ROA (return on assets) – это отношение чистой прибыли к активам компании. Показывает способность компании эффективно использовать имеющиеся у нее активы для создания прибыли. Также данный показатель отражает среднюю доходность, получаемую на все источники капитала — собственного и заемного. Активы предприятия – совокупность имущества и денежных средств, принадлежащих предприятию (здания, сооружения, машины и оборудование, материальные запасы, банковские вклады, ценные бумаги, патенты, авторские права, собственность, имеющая денежную оценку).

Другими словами, ROA это финансовый параметр компании, характеризующий отдачу от использования всех активов организации. Он показывает способность организации генерировать прибыль без учета структуры его общего капитала, т.е. показывает качество управления активами в компании. В отличие от показателя ROE (рентабельность собственного капитала), данный показатель учитывает все активы организации, а не только собственные средства, поэтому он используется реже и менее интересен для инвесторов.

( Читать дальше )

Три грааля l 3 часть

- 20 апреля 2020, 09:46

- |

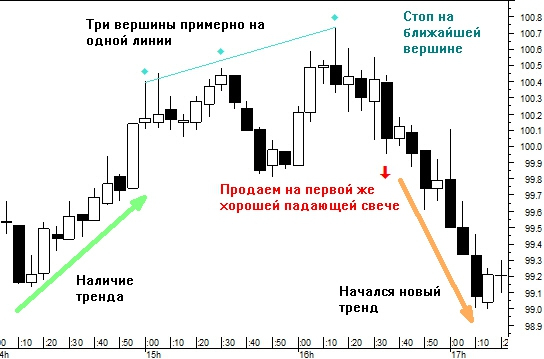

Грааль №3. Три индейца. После некоторого тренда три последовательно

восходящие вершины образуются на одной линии. Это лучший признак

истощения тренда. Ждем первую же полновесную импульсную свечу в

обратном направлении и открываем сделку. Стоп за границей последней

вершины или еще лучше за границей импульсной свечи

Включаем голову-3 : Как заработать на этом кризисе.

- 20 апреля 2020, 05:51

- |

Вы достали с этим вашим Ковидом !!!

Давайте лучше в очередной (3-й) раз включим голову, и поговорим о долгосрочных последствиях, и как их использовать при выборе инвестиций и стратегий поведения в жизни.

Для тех, кто хочет смотреть сериал с начала — предыдущие два поста из этого цикла: Раз и два.

Итак, начинаем

Последствие номер 1:

Резкое увеличение дисконта будущего времени и будущих денег.

Как известно из финансовой теории, для того, чтобы пересчитать сумму в 100 долл, которую вы получите в будущем, к текущим деньгам, их надо дисконтировать, используя какую-то процентную ставку.

Проблема в том, что эта процентная ставка выросла в несколько раз, и мы реально не знаем, насколько, ввиду общей неопределенности этого будущего. Деньги, удовольствия, покупки, путешествия, которые вы откладывали на будущее – только что колоссально обесценились, потому что либо в этом будущем вы не сможете потратить деньги, потому что двинете коня от очередного вируса, или не сможете поехать в путешествие, потому что везде карантин.

( Читать дальше )

Как работают большие, очень большие деньги на бирже

- 20 апреля 2020, 01:28

- |

Например, если на рынке появляется крупный покупать товара или услуги, то стоимость этого товара или услуги начнет расти. Также, если появляется крупный продавец, то стоимость начнет снижаться. Таким образом предложение вступает во взаимосвязь со спросом, а спрос с предложением.

Именно поэтому обладатель крупного капитала не может удовлетворить в короткий срок свои потребности в покупке какого-либо актива. Если предложение на рынке, условного товара, составляет 1 000 условных единиц по 10 рублей, а покупатель проявит спрос на 5 000 или 10 000 единиц условного товара, то продавцы поднимут стоимость текущего предложения с 10 до 100/1 000 рублей.

Также эта взаимосвязь работает и в обратном направлении, когда крупный продавец в короткий срок желает реализовать свой товар и предлагает на рынке выкупить у него 5 000 или 10 000 условных единиц по 100 рублей, при стандартном предложении в 1 000 единиц, покупатель видит, что в обычной ситуации предложение, не превышающее 1 000 условных единиц сейчас, в короткий срок, увеличилось до 5 000 или 10 000 условных единиц. Для покупателя это означает, что через определенный промежуток времени он сможет реализовать свой спрос по меньшей цене. В данном случае продавец вынужден будет снижать стоимость реализуемой условной единицы.

( Читать дальше )

Принципы Рэя Далио. Глава 3. Познание рынка и себя.

- 19 апреля 2020, 23:15

- |

👉Тайминг на рынке угадать невероятно сложно. Слишком многое может произойти на рынке между временем вашей сделки и тем временем, когда прогнозируемые вами события наступят.

👉В 1982 Далио потерял все деньги и ему пришлось расстаться со всеми сотрудниками.

👉Потеря всего — самое лучшее что со мной происходило. Это дало мне смирение, которое сбалансировало агрессивность моего трейдинга.

👉Единственный способ преуспеть, это:

📌найти самых умных людей кто со мной не согласен и понять их мотивы

📌знать, когда полезно не иметь мнения

📌развивать, тестировать и систематизировать вечные и универсальные принципы

📌балансировать риск, чтобы сохранить большой апсайд и ограничить дайнсайд

👉меритократия — не автократия, где один правит, не демократия, где голос каждого равен. Меритократия поощряет вдумчивое несогласие и узнает и взвешивает мнение людей пропорционально их достоинствам (заслугам).

👉получив удар, успешные люди меняются так, чтобы усилить свои сильные стороны, компенсируя свои слабости. Главное осознать и принять ваши слабости.

👉Чтобы делать исключительные вещи, вам надо познать границы своих возможностей. Тестируя границы, вы потерпите неудачу и это будет больно. Вы не кончены, пока вы не сдались. Боль утихнет, жизнь откроет перед вами массу новых возможностей.

Суммарно, все части:

✏️ Принципы Рэя Далио. Вступление

✏️ Принципы Рэя Далио. Главы 1-2. Познание рынков

✏️ Принципы Рэя Далио. Глава 3. Познание рынка и себя

ОБУЧАЮЩЕЕ ВИДЕО. Фигуры технического анализа.

- 19 апреля 2020, 21:34

- |

( Читать дальше )

Налоговый вычет ИИС, КАК????

- 19 апреля 2020, 20:35

- |

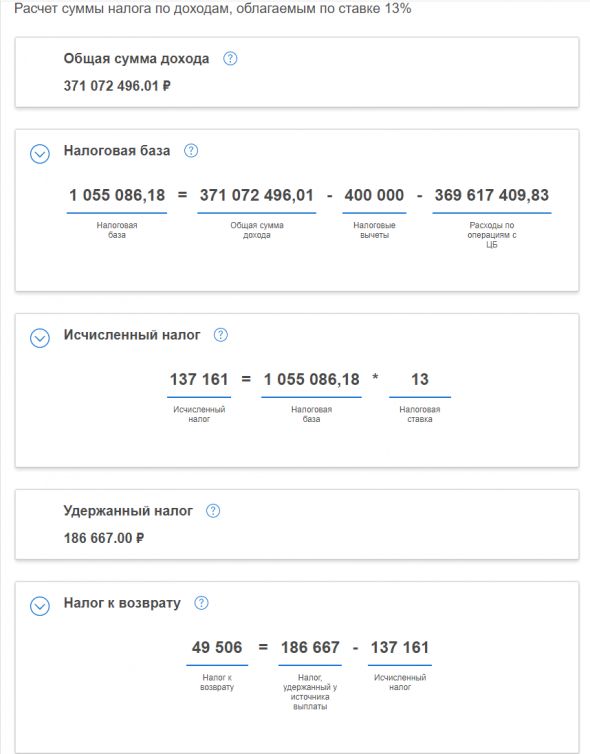

Перед тем как начать оформлять вычет думал, что должны вернуть 13% от занесенных 400 000 руб. средств, т.е. вернуть 52000 руб. из уплаченного налога 186000 руб.

НО, оформляя налоговый вычет по ИИС впал в ступор от методики его расчета на сайте налоговой, сумма там меньше - 49506 руб., скрин ниже, даже исчисленный налог покрывает полность необходитмый вычет, что за методика вычитания двух налогов?

Кто может объяснить несоответствие ожидания и реальности? И почему оно вот так вот странно?

ETF портфель. Interactive Brokers

- 19 апреля 2020, 18:17

- |

Некоторые мне говорят, почему ты инвестируешь в ETF?

-Все очень просто. Этот инструмент удобен. Удобен мне.

Но он удобен для портфелей от 100 000 долларов и более.

Для портфелей меньше тоже можно.

Но там есть месячная комиссия за неактивность в 20 долл.

А это не всем клиентам нравится..

ETF – это инструмент позволяющий инвестировать долгосрочно.

Он снижает общий риск и увеличивает диверсификацию портфеля.

СамихETF более 2000 штук.

Почему выгодно?

Рассмотрим пример.

Мы можем купить ETF на индекс s&p 500, и стоит он до 1000 долл за лот.

А вот если бы я делал также на акциях, то нужно всю корзину акций 500 шт купить в портфель.

Я думаю, в среднем, даже если мы возьмем по 1 лоту каждую. Это около 2 млн долл.

Согласитесь, не очень выгодно и удобно.

Совсем другое дело ЕТF на этот индекс, сумму можно разместить любую, удобство покупки, продажи. И высокая ликвидность.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал