Избранное трейдера businessangel

Объединение методов пересечения и ценового канала скользящих средних (перевод с elliottwave com)

- 02 апреля 2020, 16:36

- |

По сути, этот метод объединяет лучшие из двух систем скользящих средних в одну. Его цель состоит в том, чтобы дать вам медленный вход с использованием системы канала с скользящей средней ценой, которая устраняет ложные торговые сигналы, но быстрый выход для защиты прибыли с помощью системы пересечения скользящих средних.

По сути, этот метод объединяет лучшие из двух систем скользящих средних в одну. Его цель состоит в том, чтобы дать вам медленный вход с использованием системы канала с скользящей средней ценой, которая устраняет ложные торговые сигналы, но быстрый выход для защиты прибыли с помощью системы пересечения скользящих средних.( Читать дальше )

- комментировать

- ★25

- Комментарии ( 11 )

Что нас ждет после окончания пандемии ???

- 02 апреля 2020, 16:34

- |

Всем привет!

Заимствовано из Вестника Кипра и адаптировано к реалиям РФ, там все на порядок хуже еще чем у нас будет....

Россия направила правительству Кипра письмо об изменении соглашения об избежании двойного налогообложения. Речь идет о дивидендах, которые выводятся на зарубежные счета.

За время вынужденного безделья возникнет ряд проблем.

Первая – в сложное финансовое положение попадет весь малый и средний бизнес… и все сотрудники частного сектора.

Только государственным служащим гарантировано пожизненное рабочее место и постоянное повышение зарплаты, связанное с выслугой лет.

В частном секторе зарплаты снизятся

. Не из-за того, что работодатели плохие люди. У них просто не будет денег, чтобы платить сотрудникам. Восстановление займет несколько месяцев.

Отсчет начнем с того момента, когда будут сняты все ограничения вообще, включая ограничения на проведение свадеб и массовых мероприятий.

Только так малый бизнес может начать зарабатывать: люди должны начать тратить деньги.

А чтобы тратить… надо сначала где-то заработать. Так по кругу.

( Читать дальше )

Лучше тысячи слов: какие классы активов надо держать.

- 02 апреля 2020, 11:21

- |

Где теперь на сайте ЦБ спрятаны продажи валюты на рынке? (Ответ в тексте)

- 02 апреля 2020, 11:09

- |

Давайте во-первых разберемся, много ли продает ЦБ валюты? Если Вы зайдете на сайт Банка России, то вы узнаете что он вообще не продает валюту. НОЛЬ.

«Данные по операциям Банка России на внутреннем валютном рынке (ежедневно)»

Дело в том, что проводимые ЦБ операции на валютном рынке он не считает своими (хотя именно он принимает решение что и как делать — зеркалировать ли операции Минфина или нет, продавать ли с опережением и т.д.) и лукаво записывает их в операции Минфина. Так что, сколько чего он сделал на рынке, видно из другого отчета*:

«Факторы формирования ликвидности банковского сектора (по дням)»

Тут есть тонкость: указанная дата операций на самом деле — это дата расчетов по сделкам, сами сделки совершаются на один рабочий день раньше.

Нетрудно убедиться, что объемы продаж весьма невелики и их действительно хватит такими темпами на несколько лет даже при таких вот ценах на нефть близких к нулевым (URALS уже 11 долларов, что ниже цен 1998 года с учетом долларовой инфляции). Видно как ЦБ увеличил объемы при падении нейти ниже 25 долларов («по сделке по продаже акций Сбербанком»). Хватит ли их для того чтобы курс оставался стабильным долгое время — отдельный вопрос, но на горизонте нескольких месяцев такой проблемы нет.

( Читать дальше )

Вопросы при открытии счета в Interactive Brokers

- 01 апреля 2020, 17:42

- |

Задумался о том, чтобы открыть счет в IB. У Биотехнолога было несколько интересных постов на тему общения с налоговой и выбора портфеля. Хотел было посоветоваться с ним в переписке, но обнаружил что для этого, мне нужно иметь безумно высокий рейтинг (50) )) Пришлось пилить пост — быть может, уважаемый мной Биотехнолог заметит и даст пару комментариев, может еще кто знающий подскажет.

Вопросы:

1)При открытии счета есть возможность выбрать тип:

— индивидуальный — деньги может снять только владелец.

— совместный, с возможностью наследования — тут вроде и счетом могут управлять несколько человек и возможность наследования есть, но...

Во-первых, в интернете пишут, что даже при совместном счете, всеравно нужно уведомлять брокера о смерти/недееспособности одного из совладельцев, после этого счет блокируют, и потом вступать в наследство с уплатой налога. Кстати какой налог нужно платить? видел инфу что 40% от того что выше 60К.

Во-вторых — мне не понятна процедура отчетности перед нашей налоговой. Получается Нужно обоим владельцам счета отчитываться в налоговую?

( Читать дальше )

Ответы на вопросы про налогообложения от Сбербанка

- 01 апреля 2020, 16:59

- |

Мы подготовили для Вас анализ изменений в части налогообложения процентных и купонных доходов физических лиц, которые 25 марта 2020 года озвучил в своем обращении к гражданам Президент РФ. Анализ подготовлен на основании текста закона, принятого сегодня Госдумой в третьем чтении.

Основные изменения заключаются в том, что будут отменены все льготы в отношении купонных доходов как по государственным облигациям, так и по рублевым облигациям российских организаций, а процентный доход по вкладам (остаткам на счетах) будет подлежать налогообложению в части его превышения необлагаемого лимита. Обращаем Ваше внимание, что пока изменения не затронули норму касательно отсутствия валютной переоценки евробондов Минфина – по-прежнему при продаже расходы на приобретение в валюте будут пересчитываться в рубли на дату продажи.

Как сейчас:

· Государственные облигации (ОФЗ и евробонды Минфина):

купоны не облагаются налогом.

· Облигации российских организаций:

( Читать дальше )

О катастрофе на нефтяном рынке

- 01 апреля 2020, 15:28

- |

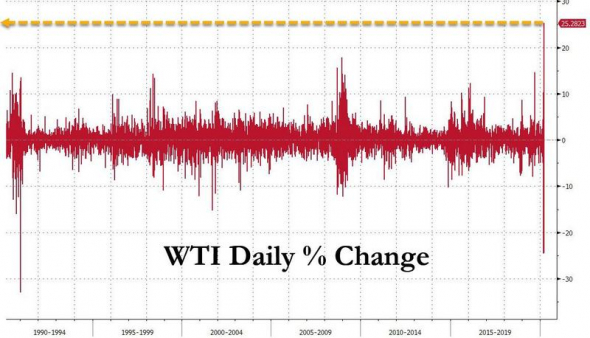

За время прошедшее после выхода моего обзора «Россия — ты сошла с ума! (нефтяные войны)» события продолжили стремительно развиваться. Рынок в буквальном смысле дестабилизирован и испытывает фантастические ценовые колебания в обе стороны:

(Нефтяной рынок дестабилизирован и испытывает колоссальные ценовые колебания в обе стороны.)

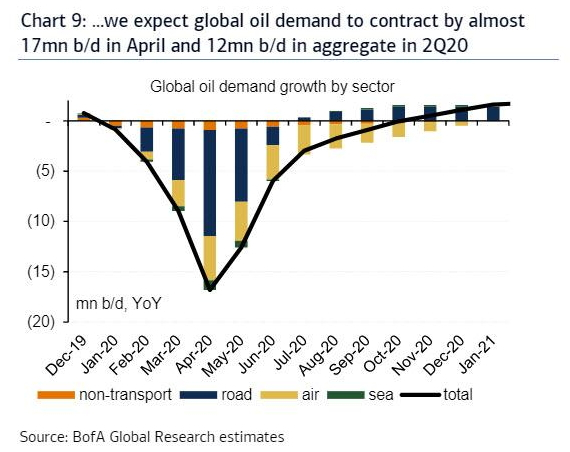

Это происходит на фоне прогнозов о снижении мирового потребления на 17 млн. барр. в день с последующим постепенным восстановлением к третьему кварталу этого года:

( Читать дальше )

Польза, карантин и курс об инвестиционной стратегии Баффета.

- 01 апреля 2020, 13:59

- |

Тимофей Мартынов часто пишет о создании полезности или ценности. Желание создать ценность есть. Но, поскольку для меня писательство на смартлабе далеко не главный приоритет, то многое зависит от наличия свободного времени. А тут и возможность подоспела — карантин.

Ну пожалуй хватит лить воду. Хочу записать и опубликовать на смартлабе курс «Инвестиционная стратегия Баффета». Вот его примерное содержание:

Введение.

1. Основные принципы.

2. Дополнительные принципы:

2.1 Стратегия инвестирования в акционерный капитал = оценка бизнеса в целом.

2.2 Увеличение богатства не то же самое, что увеличение размера.

2.3 Диверсификация и концентрация; риск и доходность.

2.4 Приобретения и инвестиции: Одни и те же правила для того и другого.

2.5 Поведение при приобретении.

2.6 Цели приобретения для Беркшир.

2.7 Дивидендная политика.

2.8 Распределение капитала, контроль над инвестициями и налоги.

2.9 Почему хорошие бизнесы лучше чем плохие. Ошибки первых двадцатипяти лет.

2.10 Круги компетенции: Области компетенции Баффета. Страхование.

2.11 Круги компетенции: Медиа.

2.12 Круги компетенции: Компании потребительских товаров.

2.13 Облигации как бизнес.

2.14 Плавание против течения: когда ничего не работает. Закрытие текстильного бизнеса.

А пока он не начал публиковаться можете посмотреть мое предыдущее творение: курс по анализу финансовой отчетности.

Биржевой юмор (первоапрельское)

- 01 апреля 2020, 10:45

- |

ЗАМЕТКИ СТАРОГО БРОКЕРА

- Российский валютный коридор в конце концов заканчивается обычным рублёвым сортиром…

- Не надо печалиться – вся жесть впереди

- Хотел поднять депозит, а поднял давление

- Россияне предпочитают свои сбережения хоронить в рублях

- Многие белки-летяги планируют лучше наших аналитиков

- Раз в 10 лет государство проводит липосакцию сбережений населения

- Чем раньше понимаешь, что уже поздно закрывать позу, тем дольше мучаешься

- Рождённый ползать приполз со своим свежим аналитическим отчётом…

- "… и баррель пошёл своей дорогой, а рубль пошёл своей"

- Моему организму не хватает витаминов € и $

- Наконец-то додумались до истинно русского индикатора уровня экономики – «Индекс самогона»!

- Цены на нефть приближаются к «точке кипения» российского бюджета.

- Курс доллара – это температура тяжелобольного рубля

- Китов финансового мира питает офисный планктон

- Как трудно тратить деньги с умом, когда у тебя ума гораздо больше, чем денег

- Шашка может стать дамкой, пешка – ферзём, и только у рубля, как обычно, никаких перспектив.

- Если верить статистике – статистике верить нельзя

- Повторный успех МММ в виде МММ-2012 доказывает, что главная российская беда – всё-таки не дороги…

- Деньги, конечно, не пахнут, но, чтобы они были, надо иметь хороший нюх!

- У каждого пункта постулатов технического анализа есть своё кладбище приверженцев.

- Если кто-то берётся считать ваши деньги, то считайте, что их уже нет.

- Платёжные средства превратились в плачевные…

( Читать дальше )

Биржевые налоги, у нас и в США

- 31 марта 2020, 23:47

- |

А так же, что нужно для открытия брокерского счета для доступа к Насдак? Иметь гражданство США? Или для не резидентов есть отдельные условия ?

Просвятите кто в курсе)

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал