Избранное трейдера businessangel

Инструкция: как вывести средства из Interactive Brokers

- 25 марта 2020, 15:46

- |

Ограничения

Ознакомьтесь с ограничениями ниже, что возможно решите некие вопросы.- Каждый месяц IBKR бесплатно обрабатывает один запрос на вывод средств. За остальные запросы взимается комиссия;

- На ежедневные и недельные выводы средств могут распространяться ограничения, основывающиеся на используемом вами устройстве защиты счета;

- Запрос на вывод средств будет обработан только в том случае, если у клиента имеется достаточно доступных средств;

- Согласно политике борьбы с легализацией доходов, полученных незаконным путем, все снятые со счета средства будут отправлены на имя владельца счета.

( Читать дальше )

- комментировать

- ★30

- Комментарии ( 1 )

Я прошёл эпицентр кризиса 2008 от звонка до звонка и вот что я вам посоветую

- 25 марта 2020, 15:14

- |

Если может быть кто не в курсе, в 2008 году я работал сквозным ведущим в программе «Рынки» на телеканале РБК-ТВ, а также торговал каждый день фьючерс на индекс РТС. Месяцами напролет я каждый день анализировал тонны информации и выкладывал их в свой ЖЖ, можете посмотреть пример тут:

https://dr-mart.livejournal.com/2008/09/17/

Тогда я заработал небольшие деньги, но не заработал и 1/100 от того, сколько возможностей давал рынок.

Про те времена бывалые трейдеры спустя время говорили так: эх, время было такое — палку в монитор воткни, она начнет зарабатывать.

Если бы я мог вернуться назад, что бы я посоветовал сам себе?

👉не трать время на чтение новостей и составление обзоров. Это тебе никак не поможет ВООБЩЕ

👉самые умные люди, профи своего дела, приходили десятками в эфир РБК и все несли полную чушь, никто не смог анализируя информацию что-либо адекватно спрогнозировать на средний срок

👉торгуй тренд с коротким стопом: то есть входишь в направлении тренда с короткими рисками и тянешь прибыльную позу в направлении тренда

👉лучше сделки ты сделаешь после откатов от основного тренда и на возвращении к тренду

👉покупай акции вдолгую тогда, когда рынок будет тотально разрушен и на рынке не останется ни одного покупателя кроме тебя

👉не переноси длинные позиции через ночь

👉когда рынок будет близок к разрушению, не переноси короткие позиции через ночь

👉лучше всего сосредоточиться на 1-2 самых ликвидных и волатильных инструментах. Этого хватит сполна

Понял братиш? Так что не трать свое время на круглосуточное чтение новостей, лучше бери в руки трендовую пушечку, изучай историю и быстро настраивай ее на текущий рынок.

Как зарабатывать на кризисах. Вебинар Ильи Коровина.

- 25 марта 2020, 14:44

- |

Советы молодняку в нашем стаде (пост 137)

- 25 марта 2020, 09:12

- |

Советы молодняку, кто хочет стать чем-то в этой жизни.

1. Если ты гомно по жизни, то ты так про себя просто не думай! Думай так, что ты – уникальная личность! А сомневаясь и не веря в себя, ты оскорбляешь своих родителей, которые старались над твоим рождением и потом многие годы тебя кормили и одевали.! Почаще напоминай себе об этом.

2. То, что думают о тебе другие – это их дело, смело посылай их далеко и надолго! Если смерд не добился успеха в той области, в которой судит о тебе, значит, его мнение совсем ничего не стоит.

Те смерды, которые идут вперед- следят за успешными людьми и моделируют их. У них нет времени на осуждение. Осуждение другими и других – удел тех неудачников, которые сами по себе настоящее чмо. Разве тебе интересно мнение неудачников?

3. Ты же не неудачник, чтобы откладывать свои дела на потом. Вспомни, когда ты хочешь писать, ты бросаешь всю рутину и идешь коротким путем в туалет. Кто тебе также мешает делать настоящее дело и идти к нему прямым путем минуя рутину!

4. Нет неудач, есть опыт! Даже если ты столкнешься с деревом на пути к своей цели, помни, что это всего лишь возможность обойти это дерево, а не причина сойти с дистанции.

5. Просто начни делать дело уже сейчас! Смердам свойственно сомневаться. Ты никогда не сможешь на 100% предугадать свой путь и избавиться от своих сомнений. Активное действие – лучшее лекарство от неуверенности и страхов на пути к личным достижениям!

6. Прислушаться к критике можно лишь от долларового миллионера или миллиардера, на остальных не обращай внимания и просто не теряй времени.

Ваш все тот же самый,

S.Hamster

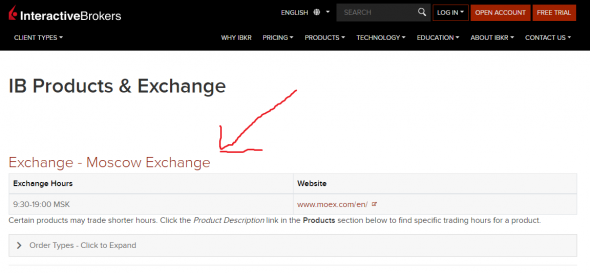

🔥Interactive Brokers и Московская биржа

- 24 марта 2020, 13:34

- |

Думаю, многим будет полезно.

Большинство инвесторов в России не знает об этой возможности.

Большое количество инвесторов пишет в личку. И у многих есть один одинаковый вопрос:

— Можно ли купить акции на Московской бирже через американского брокера Interactive Brokers?

Ответ: Да можно.

Далее подробно распишу. Что и как.

Как купить?

- Нужно иметь деньги на счете в рублях. Если другая валюта, то просто меняете её на рубли. И покупаете нужное Вам количество акций.

- Все акции — цены в рублях. Покупаем все в рублях.

- Котировки с задержкой на 15 минут. Кому нужно подключаем котировки (рыночные данные за 10 долларов в месяц)

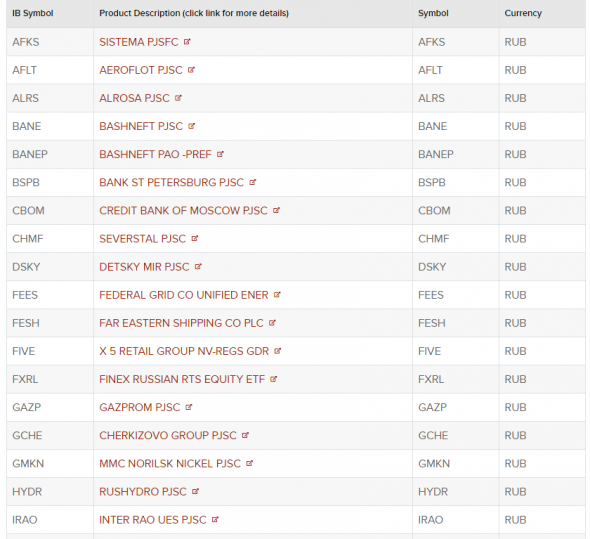

Список доступных акций

(Сейчас их около 70 )

Практически все самые ликвидные акции на Мос.Бирже

Сам список

( Читать дальше )

Для всех любителей собирать тету в опционах.

- 24 марта 2020, 10:47

- |

Торгуя опционы, Вы торгуете гамму и вегу. Т.е., прогнозируете будущую волатильность базового актива и IV. Тета — это просто последствия Вашей гамма-ставки.

Если ставите на то, что в ближайшие n-дней диапазон движения актива будет меньше, чем за последние n-дней, то создаете позицию с отрицательной гаммой. Соответственно, тета позиции будет положительной. Если Ваш прогноз не оправдается, никакую тету Вы не соберете.

И наоборот. Если считаете, что в ближайшие n-дней диапазон движения актива будет больше, чем за последние n-дней, то создаете позицию с положительной гаммой. И, соответственно, с отрицательной тетой.

Продавать опционы исходя из идеи сбора тета — прямая дорога к потере депозита.

Всем удачи в торговле.

Включаем голову часть 2 - стратегическое поведение долгосрочного инвестора в условиях коллапса экономики и высадки инопланетян

- 24 марта 2020, 00:06

- |

Первая часть была здесь

Ну чо, поехали ванговать во второй части — про что нам всем делать в кризис

Начнем с простого – отправных постулатов

- Если у вас есть работа – через 2 недели ее может не быть

- Если у вас есть зарплата – через 2 недели ее могут порезать, либо автоматически за счет девальвации рубля, либо ваш работодатель скажет что режет всем зарплату наполовину, иначе фирма не выживет

- В кризис – главное – думать о своей семье и иметь подушку наличности как минимум на 6 месяцев. То есть, столько вы в месяц тратите на жилье, питание, и т п – умножайте это на 6. Подушка наличности сильно успокаивает нервы.

- Будьте готовы к тому, что напуганные кризисом, ваши контр-агенты вас кинут. Работодатель будет мурыжить с зарплатой. Покупатель не заплатит за товар. Поставщик, получивший предоплату, исчезнет. Все возможно. Все будут выживать как получится, спасая свои активы и используя не всегда самые этичные методы.

- Кстати и вы – не платите если можете не платить, если это позволяют ваши принципы и совесть. А они у всех разные. Иногда выживание — ваше личное или вашей фирмы — важнее.

(Я всем плачу если что, так как у меня высокие этические стандарты, но у меня и подушка наличности есть.

Стандарты начинают падать в пол, если нет денег, как известно)

( Читать дальше )

Когда мы победим коронавирус

- 23 марта 2020, 17:08

- |

Подкаст на английском тут

Английский оригинал тут

Новый Коронавирус (SARS-CoV-2) я буду писать с большой буквы, другие коронавирусы — с маленькой.

4:37 этот вирус распространяется распространяется и людьми без симптомов болезни. Это полноценная пандемия. Нет сомнений, что существуют не обнаруженные очаги заражения и цепочки передачи вируса по всем Соединённым Штатам, которые заражают всё больше людей.

5:56 Бессимптомная передача — критический момент, поскольку то, что кто-то не чувствует себя больным, не означает, что рядом с ним безопасно находиться.

( Читать дальше )

Как перевести деньги в Interactive Brokers со счета в российском банке

- 23 марта 2020, 15:46

- |

Покажу подробно, шаг за шагом.

Инструкция, про первичный перевод денег с вашего счета в российском банке на счет Interactive Brokers. Она для тех инвесторов и трейдеров, которые планируют инвестировать через зарубежного брокера, в частности через «Интерактив Брокерс».

Важно сделать первый перевод.

И сохранить реквизиты в личном кабинете.

Далее,

покажу подробно на примерах.

Главное, первый перевод, потому что последующие переводы

делаются элементарно с помощью шаблона в личном кабинете банка, просто нажатием кнопки.

Смотрите внимательно и дочитайте пост до конца. Есть нюансы.

Лайфхак №1.

Если у Вас Тикькофф банк и вы делаете перевод в рублях.

То комиссия равна нулю.

Лайфхак №2.

Обменивать рубли на доллары и другие валюты.

Значительно выгоднее. Чем в любых обменниках и банках в РФ.

В конце будет подробное видео как сделать сам перевод.

Помните, этот ролик для тех, кто будет делать перевод в рублях.

( Читать дальше )

Разное про деньги и не только (пост 135)

- 23 марта 2020, 13:19

- |

(Время прочтения 4 минуты)

1. В Беларуси введены ограничения на снятие наличных денег в банках;

А теперь притчи для трейдеров и мелкого бизнеса:

2.

Маленькая птичка летела на юг, чтобы перезимовать. Было так холодно, что она замерзла и упала на землю в большом поле. Пока она там лежала, корова прошла мимо и покакала на нее. Лежа в коровьей лепешке, птичка вдруг поняла, как ей тепло. Коровье дерьмо вернуло ее к жизни! Птичке вдруг стало так хорошо, что она запела, чтобы выразить свою радость. Пробегавшая мимо кошка услышала пение и решила разобраться, в чем тут дело. Следуя к источнику звука, кошка нашла птичку, раскопала ее и съела.

Мораль истории:

1) не каждый, кто нагадил на Вас, Ваш враг.

2) не каждый, кто достает Вас из дерьма, Ваш друг.

3) когда Вам хорошо и тепло, лучше держать рот закрытым.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал