Избранное трейдера calnago

У России есть чем гордиться

- 09 сентября 2017, 11:01

- |

2-е место по объему добычи нефти (2014) после Саудовской Аравии;

2-е место по объему добычи товарного природного газа (2014) после США;

2-е место по объему добычи золота (2014) после Китая;

1-е место по объему добычи алмазов (2013) уступая по стоимостным объемам только Ботсване;

2-е место по объему добычи калийных солей (2010);

2-е место по объему производства алюминия (2011);

2-е место по объему производства никеля (2010);

3-е место по объему производства аммиака (2010);

1-е место в мире по разведанным запасам природного газа (32% мировых запасов газа);

1-е место в мире по добыче и экспорту природного газа (35% мировой добычи газа);

1-е место в мире по добыче нефти и второе место по её экспорту;

1-е место в мире по разведанным запасам каменного угля (23% мировых запасов углей);

1-е место в мире по запасам торфа (47% мировых запасов торфа);

1-е место в мире по запасам лесных ресурсов (23% мировых запасов леса);

( Читать дальше )

- комментировать

- ★7

- Комментарии ( 157 )

RI Si GOLD и небольшой бонус криптоманам ))

- 05 сентября 2017, 10:26

- |

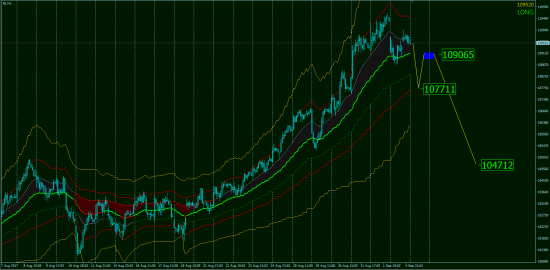

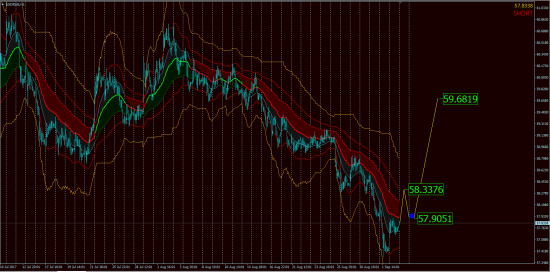

РИ

покупать поздно, продавать рано.

продажи начнутся лишь после сценария описанного выше на скрине.

SI

( Читать дальше )

Как я не стал миллиардером - душераздирающая история!

- 02 сентября 2017, 17:05

- |

Долгое время не доходили руки, но теперь есть повод в 5к, решил рассказать вам про свое мимолетное, но полное трагизма краткое знакомство с биткойном.

Сначала немного предыстории. На стыке веков, когда я осознал потенциальную мощь интернета и свалил из оффлайнового бизнеса в онлайн, я начал с торговли доменами. В онлайн я пришел из оффлайновой рекламы и очень хорошо понимал, насколько важен бренд и соответствующее «красивое» доменное имя.

Выбор доменов тогда ограничивался жалкими .com/net/org, и если вы хорошо использовали собственную голову, то доходность была огромной, а риски минимальными. Просто для справки, моя лучшая сделка – это продажа домена, обошедшегося мне в $пару сотен за $52к, а уж более мелких сделок, когда я продавал домены, стоившие мне $100-300 за $500-5к у меня вообще были десятки.

В общем, активная фаза продлилась недолго, года 2-3, потому что потом появился google c adwords и я полностью переключился на него, забросив домены. У меня осталось портфолио на несколько десятков доменов, которое я повесил на сайты доменных аукционов и они там понемногу распродавались. К 2010-му их в итоге осталось 3 штуки и вот тут начинается эпопея с биткойном.

Появился некий, упрямый как черт, американец и начал меня доставать. Я хотел продать 3 домена вместе, чтобы окончательно закрыть вопрос, он покупать лот из 3 доменов не хотел, хотел только 1, самый ценный из 3, я сначала отказывался. Он долбил меня месяца 2, в итоге мне это надоело, я сказал: ОК, продам тебе 1 за 2200. Но он не побежал радостный в кассу, а стал торговаться по цене.

Я выше написал слово «доставать», но это преувеличение, потому что американец был остроумный, и общаться с ним было интересно. Примерно еще месяц мы обсуждали цену. Я помню, что он приходил чуть ли не каждый день и начинал, прямо как отец Федор в «12 стульях», стучать лбом по полу, рвать на себе одежды и говорить мне что-то в духе «не корысти ради, а токмо волею пославшей мя жены».

В итоге он сбил цену на $1800, это было в пятницу, договорились закрыть сделку в понедельник. В понедельник я пришел в офис, открыл мыло и прочитал: а давай я заплачу $1800 биткойном?

( Читать дальше )

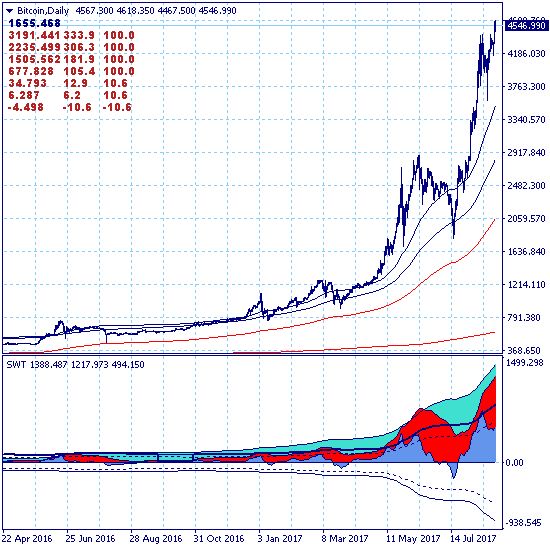

Биткоин: новая цель роста $19200

- 30 августа 2017, 19:03

- |

Новая расчетная цель роста — $19200.

Но волатильность такая, что с плечом можно сильно обделаться.

SWT-метод

Shutdown или стена! Обзор на предстоящую неделю от 27.08.2017

- 27 августа 2017, 21:38

- |

На уходящей неделе:

Симпозиум в Джексон-Хоул

Речь Йеллен не содержала комментариев по перспективам монетарной политики и оценки ситуации в экономике США.

Глава ФРС сосредоточила свое внимание на необходимости сохранения жестких правил финансового регулирования для предотвращения рисков наступления новых кризисов, тем самым подвергнув критике позицию Трампа по этому вопросу.

Через несколько секунд после публикации заявления Йеллен инвесторы продали доллар, доходность ГКО США упала.

Более вероятно, такая реакция связана с ожиданиями рынка, инвесторы опасались, что Йеллен свяжет облегчение финансовых условий с необходимостью повышения ставки, невзирая на отсутствие достижения цели ФРС по инфляции.

Закрытие лонгов доллара на неоправдавшихся ожиданиях привело к падению доллара.

Такое предположение только объясняет механику процесса, но не отвечает на вопрос о том, зачем рынок продает доллар на текущих уровнях.

( Читать дальше )

Создаем ГРААЛЬ !!!!! Часть 2.

- 24 августа 2017, 13:22

- |

Доброго времени суток.

Создаем торговую систему.

Обратный календарный спред на ЗОЛОТО.

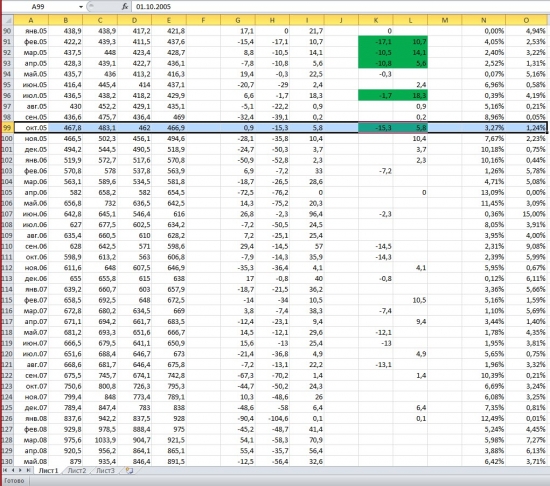

Изучаем историю золота за последние 20 лет.

s016.radikal.ru/i337/1708/75/8ba633ed0444.jpg

В среднем по золоту чтобы выйти в ноль, нужно пройти 20 долларов, в процентах это 1.6%.

С октября 2005 года видим, что цена по текущий момент ни разу не проходила меньше 20, это нам говорит, что позицию всегда можно было закрывать в б\у или в ноль.

А если брать в процентах, то за последние 20 лет, цена прошла менее 1.6% всего 3 (ТРИ!!!) раза.

( Читать дальше )

Размер имеет значение. Обзор на предстоящую неделю от 13.08.2017

- 13 августа 2017, 22:19

- |

На предстоящей неделе:

1. Протокол ФРС, 16 августа

В сопроводительном заявлении ФРС от заседания 26 июля участники рынка уделили внимание двум аспектам:

— Оценке роста инфляции;

— Времени старта сокращения баланса ФРС.

По инфляции формулировка была изменена на «снизилась ниже 2%» по сравнению с «немного ниже 2%» ранее, формулировка по времени старта сокращения реинвестиций была изменена на «относительно скоро» против «в этом году» в июньской сопроводиловке.

По факту заседания ФРС 26 июля инвесторы продали доллар, т.к. предпочли сосредоточиться на смягчении риторики относительно роста инфляции и проигнорировать указания относительно близости старта сокращения реинвестиций по причине отсутствия четкого указания на старт в сентябре.

С момента июльского заседания данные подтвердили замедление роста инфляции в США.

( Читать дальше )

Золото. Спрос и предложение.

- 12 августа 2017, 18:46

- |

Весь этот год золото радует хорошими СОТами. По состоянию на 8 августа цена выросла уже на 12%, а чистая спекулятивная позиция, которая отвечает за объём нереализованного металла, при этом почти не изменилась (рисунок 1). Получается, что удорожание золота имеет качественную основу, связанную с дефицитом на физическом рынке, и тем самым оно отличается от ситуации прошлого года, когда рост происходил исключительно по вине спекулянтов. Но чем обусловлен такой дефицит?

Рисунок 1 — СОТ-репорты по золоту. Синяя линия — цена,

красная — чистая спекулятивная позиция в тысячах контрактов.

Годовое предложение золота на сегодня составляет около 4,5 тысячи тонн, из которых 3,2 тысячи тонн добывается и ещё 1,3 тысячи тонн приходится на вторичную переработку (все данные за 2016-ый год). Совокупное предложение пока стабильно, однако его вторая компонента явно снижается. Как видно из графика (рисунок 2), вторичная переработка чётко следует за ценой — когда-то она давала до 500 тонн в квартал, тогда как сейчас опустилась ниже 300, что соответствует уровням 2006-го года.

Первичное производство в силу длительного инвестиционного цикла все последние годы росло, однако сейчас тенденции изменились и здесь. В 2016-ом рост добычи составил всего 1% против 3% в среднем за 5 предыдущих лет, а в первой половине этого года было зафиксировано пусть и незначительное, но уже падение производства. Как видно из рисунка 3, добыча следует за ценой с временным лагом около 5 лет, так что в обозримом будущем нас ожидает в лучшем случае стагнация предложения.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал