Избранное трейдера capitaltrader

Мартингейл. Зарабатываем на мартине. Заблуждения и реальность. (martingale)

- 28 мая 2016, 15:15

- |

Есть ли возможность заработать на мартине? Ввиду отсутствия математического положительного ожидая – стратегия на это не способна. Но, если воспользоваться идеями с мани менеджмента, а почему бы и нет?

Мартингейл – стратегия управления размером позиции определенным образом в зависимости от появления прибыльных или проигрышных сделок. Что приводит к перераспределению дохода и убытка на истории. В википедии все сказано достаточно коротко и ясно. Дам более красивое определение:

Мартингейл – это взятие кредита у рынка сейчас. В надежде, что в момент. Когда надо будет отдать – нас там не будет. Как таковых процентов нет, есть комиссия брокеру и проскальзывание.

Основные эксплуататоры мартина – создатели роботов. Которые не зарабатывают, или зарабатывают очень мало. Сравнимо с процентами депозита в банке. Прикручивая мартингейл к ним позволяют показать прибыль (иногда хорошую) на определенном куске истории. Учитывайте это при использовании. Так как не правильное использование мартина – верный способ быстро потерять все деньги. Вы этого хотите?

( Читать дальше )

- комментировать

- ★7

- Комментарии ( 2 )

Моя торговая стратегия.

- 26 мая 2016, 16:16

- |

Инструмент: Фьючерсный контракт на индекс РТС.

Таймфрейм: 5 минут.

Money Management :

1.Не более 3-х убыточных сделок в день.- торговля прекращается на текущий день.(по большей части 1-2 сделки в день).

2.Не более 2-х убыточных дней подряд. - торговля прекращается, перерыв 1 торговый день.

3.Если после перерыва, снова повторяются 2 убыточных дня -торговля прекращается, перерыв 5 торговых дней, разбор полётов.

4.Допущена просадка депозита 10% и более — торговля прекращается, перерыв 5 торговых дней, разбор полётов.

5.Риск в сделке — 1.5 среднего движения цены на 5 минутке, но не более 2% от депозита.

Точка вход.

За ориентир беру уровни минимума или максимума текущего дня.Торгую отскок, ложный пробой.Картина входа: рынок обозначил какой то экстремум дня- цену, которую не смогли продавить, в результате чего цена откатывается.Жду повторного возвращения цены к этому экстремуму дня.При повторном возвращение, наблюдаю за движением цены, если цена повторно не смогла пробить этот экстремум, захожу в сделку, после формирования свечи в сторону открытия позиции.Стоп соответственно выставляю за уровень, который цена не смогла преодолеть, но с условием, что размер стопа не превышает 2% от депозита.Цель сделки 45% от среднего дневного движения, которое я смотрю по индикатору ATR.С таким расскладом риск/доходность в каждой сделке соответствует 1 к 4(минимум).Для примера хочу привести скрин сегодняшней сделки. Скрин сделал уже на выключенном терминале, что бы рынок не провоцировал))))))

*** Клуб любителей Si (доллар\рубль) - нефтяное вью ***

- 26 мая 2016, 05:05

- |

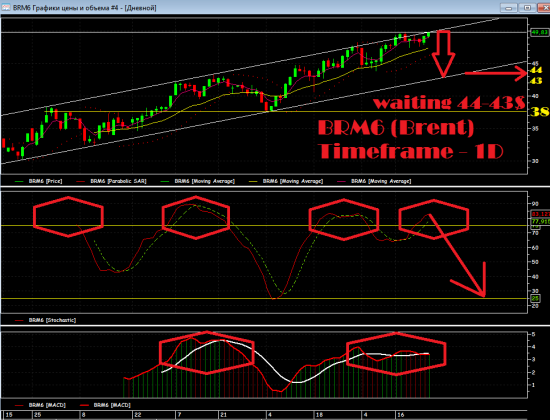

Ну что ж, по нефти smartmoney или кукл как мы его называем, уже изрядно набрал огроменную позу в шорт. Что аж все поверили в рост без коррекций, в пробитии верхушки канала и космос к 65$ за баррель, ну ну… посмотрим что будет через 1,5 — 2 недели. Всё движение пока в рамках дневного канала, как говорится актив должен «вдыхать» и «выдыхать», не бывает тупороста без откатов. Это же касается ММВБ и РТС'а — а ведь май/июнь на носу (два самых исторически жёстких месяца для коррекции по индексам).

42-43$ — ближайшая цель, 38$ — если медведям повезёт на ОПЕК'е (2 июня) и ФРС (15 июня).

Даже великий Ливермор считал за правило следующее: «Не преследуйте акцию, если она уходит от вас, пусть идет. Я предпочитаю ждать и платить больше после того, как акция перегруппируется и сформирует новую базисную точку продолжения. Потому что эта базисная точка продолжения дает подтверждение и страховку того, что, наиболее вероятно, акция продолжит свое движение. Она дает акции шанс отдышаться и консолидироваться, распродаться на некоторой цене, чтобы зафиксировать прибыль».

( Читать дальше )

ДУ или не ДУ - продолжение - ответ ЦБ РФ

- 25 мая 2016, 13:52

- |

Мною были заданы ЦБ РФ следующие вопросы:

1) Является ли доверительным управлением, сделка при которой одна сторона ( физическое лицо/организация ) передает логин и пароль от брокерского счета, открытого на свое имя/своего имени для совершения операций с ценными бумагами на данном счету другому физическому лицу/организации — трейдеру? Если да, то просьба обосновать почему — так как таковой передачи самого имущества не происходит

2) если передача логина и пароля для совершения операций на данном счету является незаконной — то почему не преследуются вами в законном порядке: площадки ПАММ счетов; площадка по копированию сделок МФД — изимани easymani.ru/; площадки по копированию так называемых торговых сигналов;

3) каким образом я могу законно заключить сделку при которой я передам логин и пароль от брокерского счета открытого на мою организацию другому: — другому физическому лицу — трейдеру — другой организации — трейдеру вопрос задан по причине того, что я категорически против перечисления самих денежных средств на расчетные счета других физических лиц/организаций и отсутствия с моей стороны возможности в моменте отключить трейдера от операций

( Читать дальше )

О стопах и лохах.

- 25 мая 2016, 11:37

- |

Стопы сами по себе дело хорошее. Но… дело в том что у каждого свой риск, менеджмент. И если «аналитик» делает какой-то прогноз, это означает что он предсказывает определённую вероятность движения на определённую величину. Что это собственно значит? Это означает что у этого прогноза должен быть вполне определённый стоп. Т.е. собственно говоря у человека дающего прогноз есть выбор — либо назвать вам точный размер стопа, либо оставить ваш рискменеджмент на ваше же усмотрение. Естественное второе здесь выглядит более разумным.

Но для чего же многими делается эта режущая слух приставка «со стопом». Здесь всё очень просто, это примерно такой же способ обмана как давать прогноз в обе стороны от какого то уровня, когда ты в любом случае в итоге оказываешься прав если до уровня дошли, если же до уровня не дошли, то ничего, так бывает. Данная фраза мне лично видится как способ подстелить соломку, мол да даже если рекомендация не сработала, но у вас ведь был стоп, а это очень-очень вумно

( Читать дальше )

7 золотых правил успешного инвестора

- 23 мая 2016, 13:02

- |

Перспектива крупных заработков всегда привлекала инвесторов на фондовый рынок. Но прибыльная торговля акциями — непростое занятие. Оно требует не только огромного терпения и дисциплины, но также проведения обширного исследования и глубокого понимания рынка.

Перспектива крупных заработков всегда привлекала инвесторов на фондовый рынок. Но прибыльная торговля акциями — непростое занятие. Оно требует не только огромного терпения и дисциплины, но также проведения обширного исследования и глубокого понимания рынка.

Нужно заметить, что рыночная волатильность в последние годы приводила в замешательство многих инвесторов, поставив их перед выбором: открывать новые позиции, закрывать или удерживать уже имеющиеся? В такие периоды лучшим решением будет инвестирование в хедж-фонд Kvadrat SPC.

Однозначной формулы успеха на фондовом рынке до сих пор еще никто не изобрел. Однако можно сформулировать ряд правил, аккуратное следование которым может повысить шансы на получение прибыли.

( Читать дальше )

Риск менеджмент. Определение размера позиции вместо риска (правильно).

- 21 мая 2016, 23:52

- |

Что такое риск на сделку? Это величина разности стоимости котировок (величина стоп приказа) умноженного на величину позиции? Разность котировки дает стратегия . А где брать размер позиции? Обычно следуют от обратного – берут максимальный риск на сделку, и делят его на разность котировок. Где взять максимальный риск на сделку? В книгах — риск менеджмента. На чем основывается значение риска в книгах? Я не видел, и уверен. Никто не знает. Кроме как – он не позволит разорить торгуемый счет. А кто, или что его разорит?

Разорит счет:

1) Непрерывная череда убыточных сделок (максимальная величина просадки)

2) Комиссия и среднее проскальзывание

3) ГЭПы и форс мажорное проскальзывание.

4) Есть другие причины, не относящиеся к риск менеджменту.

А как их учесть и получить формулу риска от депозита? Дело в том. Что сам по себе риск не определяет ничего. Его величина в себе содержит размер позиции. И именно он и является основополагающим и никак не вычленяется из понятия риска. Даже само утверждение – разорит счет — не верно. Нужно не разорить, а не уменьшить до некоторого значения. Когда мы уже не сможем открывать новые позиции. Почему же именно риском оперируют при определении значения? Дело в том. Что там особый риск – риск на одну позицию (один контракт). Т.е. по сути величина стопа, а не риск. И он не имеет отношение к риск менеджменту.

( Читать дальше )

Полное разочарование!

- 21 мая 2016, 15:48

- |

www.youtube.com/watch?v=-g8oQzKwDgk

Заинтересовался. Человек вроде умные вещи говорит. Решил посмотреть, что это за человек, у которого нужно учиться риск-менеджменту? Что за гуру? и профессионал.

Так вот, я пришел в сильное разочарование, когда увидел результаты лчи-2014 года.

Результаты торговли Дмитрия Сухова на ЛЧИ-2014 минус 82%.

smart-lab.ru/blog/223226.php

Вы только вдумайтесь в эту цифру. МИНУС 82%. Это чистый слив депозита.

Вот вы мне объясните, какой должен быть риск-менеджмент, чтобы просрать депо в минус 82%???

Неужели Василий Олейник такой же гуру?

А поначалу кажется, что все эти люди реальные профессионалы. полное разочарование..

Торговля по тренду: как находить правильные сделки

- 20 мая 2016, 17:11

- |

Рассмотрим одну из простейших трендовых стратегий, которую можно использовать для торговли внутри дня. Несмотря на свою простоту, это — один из наиболее эффективных способов торговли.

Рассмотрим одну из простейших трендовых стратегий, которую можно использовать для торговли внутри дня. Несмотря на свою простоту, это — один из наиболее эффективных способов торговли.

На самом деле, ее можно использовать на любом таймфрейме, поскольку сетапы на минутном, часовом и дневном графиках выглядят одинаково. Понять работу этой стратегии не сложно: зарабатываем, когда есть трендовое движение; когда его нет — остаемся вне рынка. Лучший способ этому научиться - пройти курс обучения у профессиональных трейдеров.

Практика показывает, что использование этой стратегии для торговли внутри дня может давать 3-4 правильных сделки в день (иногда может быть больше или меньше в зависимости от рыночных условий). Иногда случаются рейнджевые дни. В этом случае сигналов на открытие позиций мы не получим (или их будет очень мало), так как внутридневные разворотные High и Low не будут пробиваться, что является свидетельством отсутствия трендового движения. Нужно оставаться терпеливым и собранным. Торгуйте, только когда рынок действительно дает такую возможность.

( Читать дальше )

Стратегия торговли несколькими фьючерсными контрактами внутри дня

- 18 мая 2016, 12:14

- |

Дейтрейдер может торговать как акциями, так и фьючерсами. Но лоты, с которыми приходится работать, на каждом рынке разные. Минимальный размер лота составляет один фьючерсный контракт или 100 акций. В данной статье мы рассмотрим торговлю фьючерсными контрактами, хотя те же стратегии можно применять и на рынке акций, с учетом упомянутого минимально допустимого размера позиции.

Дейтрейдер может торговать как акциями, так и фьючерсами. Но лоты, с которыми приходится работать, на каждом рынке разные. Минимальный размер лота составляет один фьючерсный контракт или 100 акций. В данной статье мы рассмотрим торговлю фьючерсными контрактами, хотя те же стратегии можно применять и на рынке акций, с учетом упомянутого минимально допустимого размера позиции.

Торговля одиночными контрактами

Начинающие дейтрейдеры обычно торгуют минимальным лотом — одним контрактом. Эта идея хороша для тех, кто только пришел на рынок, потому что она позволяет новичкам рисковать минимальным капиталом и дает им время освоиться с торговлей, прежде чем увеличивать сложность исполнения сделок, что является неизбежным следствием при торговле несколькими контрактами. Однако более сложные системы торговли могут быть рассчитаны на использование нескольких контрактов и не будут эффективно работать при торговле одним лотом.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал