Избранное трейдера ch5oh

JForex Web 3 – новый стандарт

- 03 мая 2018, 18:18

- |

Когда еще пару лет назад речь заходила о торговых веб-платформах, то, как правило, единственной целью таковых являлось предоставить трейдеру возможность доступа к базовым функциям управления позициями и ордерами и минимально информативным графикам. В настоящее время веб-платформы представляют собой куда более продвинутый интерфейс. Однако без преувеличения можно сказать, что новая разработка Dukascopy в этом направлении – JForex Web 3 – в очередной раз является трендсеттером в отрасли.

Итак, что дает нам основания для столь самоуверенного заявления? Здесь более чем уместно воспользоваться народной мудростью «лучше один раз увидеть, чем сто раз услышать и прочитать». Предлагаем вам открыть демо счет в Dukascopy и самим «поиграть с кнопками» в новой веб-платформе. Наверняка первое, что бросится вам в глаза – это практически полностью идентичный интерфейс со «старшим братом». Новая веб-платформа была написана с чистого листа и с применением самых последних технологий веб-разработки, что позволило достичь сопоставимой юзабилити и скорости работы. Конечно, не все функции и индикаторы стационарного терминала пока доступны в веб-версии. Но ключевое слово здесь – пока. При этом графики в веб-версии даже имеют ряд уникальных особенностей, которых нет в JForex 3. Например, отражение на графике фундаментальных новостей и явное указание, куда пошел курс инструмента после релиза.

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 0 )

алго - мои системы, синтетика, корреляции

- 02 мая 2018, 17:53

- |

Если одним предложением то берутся 2-3 тикера, один торгуемый и 1-2 ведущие, складываются трендовые индикаторы на этих тикерах и торгуем по тренду на торгуемом тикере. Всё.

( Читать дальше )

Гипотезы о рыночном базисе

- 30 апреля 2018, 12:26

- |

В 2004-2008 годах мы искали естественное для рынка разложение. Был перебран широкий арсенал от SVD и SSA до спектральных методов типа Фурье-Хаар-вейвлет. Мой кусочек работы был связан с Фурье, Уолшем и вейвлетами. В качестве оценки естественности мы исходили из наивного допущения: что лучше работает, то и естественнее. Лучше — значит обладает лучшими прогнозными свойствами. Т.е., по-простому, какой из базисов позволяет подальше заглянуть (по-честному) в будущее, тот и лучший, стало быть, самый естественный.

Плюс к этому наивному представлению были еще и такие: естественный базис должен не сильно противоречить условиям конечности, нестационарности и т.п. Как это всё проверять? Не очень понятно, но было очевидно, что это необходимо, а также то, что развитая математика не любит нестационарности, конечности, сингулярности и всякое такое прочее.

На 90% рыночным материалом для исследований были данные основных валютных пар (FOREX).

( Читать дальше )

SWT-метод: существуют ли тренды? Часть 1.

- 28 апреля 2018, 14:41

- |

Это сообщение — переработанная выдержка из материалов моего блога. И появилось оно в результате вопроса о существовании трендов, инициированного публикацией Вы читали об этом? «Как рождаются и умирают тренды» и обсуждением этой публикации.

А теперь собственно текст.

Следствием очевидного факта — изменение цены любого актива на любом промежутке времени равно сумме всех изменений цены внутри данного промежутка — является то, что энергетический спектр рыночного процесса имеет огибающую вида 1/f^n, где n>1 (частный случай n=2 соответствует модели случайного блуждания).

Процессы со спектром такого типа относятся к классу физических систем с фликкер-шумом (или систем с самоорганизованной критичностью), описывающих характеристики широчайшего класса природных явлений от горных лавин и осыпания песка в песочных часах до объектов геологического и космического масштаба.

Характерной чертой таких систем является их распределенный характер, наличие слабой связи между элементами, поступление энергии извне и наличие потерь.

( Читать дальше )

Опционный портфель. От теории к практике 26 апреля

- 27 апреля 2018, 08:09

- |

( Читать дальше )

Опционная позиция на сглаживание коэффициента ставок.

- 26 апреля 2018, 11:43

- |

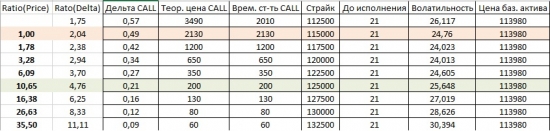

В основе стратегии постулат, что Дельта опциона это еще и вероятность того, что на момент эксирации цена будет выше цены страйк.

Если дельта Колла равна 0,5 то вероятность того, что к моменту экспирации цена базового актива будет выше цены страйк 50/50.

А сейчас переведем вероятность в коэффициенты выигрыша.

У букмекеров сущеcтвуют коэффициенты по которым они принимают ставки.

Формула вычисления этих коэффициентов проста = 1/вероятность.

Если вероятность 50/50 то коэффициент равен 1/0,5=2,0

И это логично, если игрок поставил 100р. с коэффициентом 2,0, то он или потеряет эти сто рублей или получит 200р.

Главное свойство, это то что при снижении вероятности положительного исхода события — коэффициент растет. И наоборот.

Перейдем на доску опционов.

Переведем дельту в коэффициент выйгрыша(Ratio).

На текущей доске опционов с экспирацией 17 мая 2018г., это выглядит так.

Посмотрите, у 21 дельты коэффициент равен 4,76 — это означает, что трейдер купив опцион планирует получить сумму в 4,76 раз больше.

Сравним текущую цену(теорию) опциона с ценой которую мы получим если встанем на страйк.

( Читать дальше )

Вопрос по ТСЛабу

- 26 апреля 2018, 10:12

- |

Так получилось, что заинтересовался фьючерсами в этом году (ранее только акции и облигации),

поторговав немного, решил подключить ТСЛаб. Накидал алгоритм, чисто для проверки работоспособности программы:

В итоге, пару дней назад, запустив агента на рынок получил такие сообщения:

( Читать дальше )

Полигон для новичка. Девятый сезон. День третий

- 25 апреля 2018, 19:21

- |

Сегодня на рынке фьючерса на доллар-рубль были ситуации на любой вкус. И бурный рост, и коррекция к этому бурному росту до уровней открытия, и боковик, и зона устойчивого роста. Зарабатывай – не хочу!

ТС, участвующие в Полигоне 9, не стали отказываться, и каждая по-своему «ковали железо пока горячо», т.е. зарабатывали копеечку.

По результатам работы двух предыдущих дней Полигона 9 лидеры следующие: ТС МакSi» (+4.47%), ТС «Беркут» (+2.51%) и ТС «Арканар» (+1.40%).

Более подробно см. в прилагаемом видео.

Хеджирование РИ

- 25 апреля 2018, 13:40

- |

Мы тут вместе с Вот Так, разбираем одну ситуацию. Тем более это должно быть интересно в свете последних событий. Особенно это забавно, когда я вспоминаю, как один трейдер рассчитывал это на калькуляторе, переводил в проценты годовых и отчитывался перед своими инвесторами.

Итак. Картинки мне выкладывать лень, так что давайте воображать. Берем 105000 страйк. И продаем там один опцион пут. После чего получаем 100% информацию, что МинФину надо купить очень много долларов. Рубель упадет и индекс рухнет. И мы начинаем хеджировать проданный пут. Продаем один фьючерс. У нас получится синтетическая позиция в виде проданного кола на 105000 страйке. Ну и как обещали на СЛ, а за базар тут отвечают, цена уходит вниз на 10000 пунктов. Что у нас получается. Мы продали опцион за 2270 п и БА за 113530. После чего цена опциона стала 5500, а фьюча 103530. (волу и все прочее оставим постоянными, что бы не путаться) Таким образом на фьюче мы зарабатываем 10000 п, а в опционе потеряли 5500-2270 =3230. Общий финансовый результат 10000-3230=6670п. И что нам теперь делать? Закрывать позицию, открывать ЮТюбе и записывать ролик, как вы своим инвесторам сделали 6670 п. чистой прибыли используя свое Гениальное предвиденье и СЛ, поняв, что актив будет падать. Причем, это все можно показать с помощью калькулятора и option.ru.

( Читать дальше )

Единожды солгавши...

- 25 апреля 2018, 11:01

- |

Моя взрослая жизнь включает три больших периода:

— научная работа с 1972 по 1989 год (начал будучи студентом второго курса);

— бизнес с 1988 по 2004 год;

— трейдинг и связанные с ним занятия с 2000 по настоящее время.

Написал эти строчки и увидел, что почву для смены деятельности я в общем-то готовил заранее. Но это так, к слову.

Я не буду здесь описывать свою биографию. Что-то забылось, а что-то просто не хочется вспоминать. Может быть когда-нибудь потом напишу, если Альцгеймер не победит окончательно.

А хочу я здесь написать об одной простой вещи, о людях и их словах.

Самые большие разочарования и потери в моей жизни происходили тогда, когда я верил людям, которым нельзя верить.

Вспоминая ситуацию задним числом всегда можно было определить признаки, что с этими людьми нельзя иметь дела, какие бы заманчивые перспективы ни рисовались и сколь вкусная конфетка не предлагалась в перспективе.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал