Избранное трейдера chuikapridi

Яйцеголовые на рынках: критерий три сигма в трейдинге

- 13 марта 2016, 22:06

- |

Как я уже писал раньше, в силу естественно-научного образования и перекоса в сторону логического осмысления и объяснения действительности, я являюсь приверженцем технического анализа рынков.

После окончания вуза и получения специальности радиофизика я занимался вопросами исследования и применения методов анализа и обработки сигналов в системах технической диагностики и контроля состояния объектов авиационной и ракетной техники. Специфика работы требовала досконального знания аналоговых и цифровых методов обработки сигналов. В ту пору мне было непонятно, почему зарубежные авторы иллюстрируют цифровые методы на примере биржевых котировок. Но когда я в конце 2000 года впервые увидел графики рыночных цен, мне стало стало все ясно. Где еще будет концентрироваться человеческий интерес и основные мозги, как не там, где пахнет живыми деньгами.

( Читать дальше )

- комментировать

- ★34

- Комментарии ( 30 )

Курс по программированию на R

- 10 марта 2016, 10:06

- |

Нашел вот курс на курсере по этому языку: https://www.coursera.org/learn/r-programming

Может кому понадобится.

Если не хотите платить 2300 руб. за сертификат, можете просто пройти обучение, материалы бесплатные. Платно только получение сертификата.

Встреча с алготрейдингом

- 09 марта 2016, 16:33

- |

Итак, краткая сводка:

1. ТSLab — не поднял котировки СМЕ-фьючей, поиск RTFM не дал результатов. Платформа заточена под рынок РФ, все остальное кастомное. Простой ТХТ файл с простой котировкой вида «20141207 230100;2068.75;2068.75;2068.25;2068.25;11» не поднял. Выбросил.

UPD: После общения в личке и танцев с бубнами котировки появились. Об этом ноль открытой информации. НОЛЬ!

2. WealthLab — очень громоздкая конструкция. Очень платный. ))) Ближайшие RTFM не дали результатов. Тем более, демо-версия кастрированная, а ломанную не позволяет религия невозможно использовать. Без знания программирования что-то неклассическое заалгоритмить практически невозможно. Отложен в сторону.

3. AmiBroker — AFL понравился больше всего. Есть понятные примеры, очень простые конструкции языковой логики. Бесплатная версия кастрированная, не помнит ничего после закрытия. Платная — кандидат на внимание.

4. StockSharp — вообще не завелся. Поставлен через VS 2012 Ultimate — не работает. Скачан с GitHub'a — same story. Да, я разблокировал архивы! При попытке поднять простые коды с примерами ругается кучей ошибок, в которых с порога не разберешься. Будь я программист, то поковырялся бы, люди же кодят! Плюс, там реально правильный набор подключений к Америке. Я бы сказал, что это единственный продукт, который работает с западными рынками адекватно. All others SUCK. Но это продукт для тех, кто УЖЕ умеет кодить на Шарпе. Или вообще умеет кодить. Очень хотелось бы приподнять. Реальный кандидат на платный курс.

5. ThinkOrSwim — ThinkScript обладает определенными возможностями, и для решения индикаторных задач он очень прост. Для бектестинга не подходит в принципе, хотя на доступной истории можно отрисовывать сделки и потом смотреть их на графике. Но получить статистические данные никак. Вообще. По крайней мере, я не нашел. Остается старым добрым ТОСом. ;)

Теперь по самим языкам.

Я склоняюсь к тому мнению в сети, что по времени, которое нужно потратить на изучение, будучи Zero в кодинге, написание своего софта комфортнее. Это _не_ правильнее, зачастую не быстрее, но комфортнее. Минусы подхода — многие не знают проблематику алготрейдинга (partial fill, slippage, «garbage» ticks, data delay, order delay, time zones, off-market ticks, заглядывание в будущее и куча всяких еще «этсэтэра»). Без этих знаний и опыта MyWay будет похож на путь джедаев-горе-трейдунов-самодуровучек. Но т.к. я работал уже разработчиком алгоритмов (некодинг), и сталкивался с кучей всего в реальных торгах алгоритмов, то точно знаю чего хочу и какие избежать подводные камни. Мне не нужны кубики, мне не нужны сотни всяких готовых индикаторов. Я не хочу долго изучать «как средствами библиотеки собрать цифры в нужном порядке». Мне Просто Нужен Алгоритм с Оптимизатором! Не требовательный к скорости бектеста. Не требовательный к скорости исполнения потом в режиме реального времени.

( Читать дальше )

Долой Finviz! Даешь робота для отбора акций!

- 08 марта 2016, 12:03

- |

И так на прошлой неделе после долгого перерыва во время, которого торговал фьючерсы (в основном короткие позиции по нефти), снова взялся за внутридневную торговлю американскими акциями. И первое с чем столкнулся, что в условиях флетового рынка надо делать отбор акций каждый день перед открытием рынка. При этом в условиях флета отбор надо делать максимально тщательно иначе торги просто не пойдут. Зная это, у меня уходило минимум час на отбор акций по Finviz. Неделю спустя таких торгов мне это надоело. К тому же за неделю я собрал достаточно данных, чтобы выйти на четкий алгоритм по поиску акций, которые имеют потенциал пойти сегодня после отбора. Записав этот алгоритм я сразу подумал – а нельзя сделать так чтобы машина сама делала отбор и он занимал максимум 20 минут? Немного подумав, я понял – конечно, можно!

В итоге на выходных я на базе thinkorswim сделал свой собственный скринер.

( Читать дальше )

Бесплатный качественный курс финансового анализа ч.1

- 06 марта 2016, 23:02

- |

Хороший курс для анализа финансовых показателей публичных акций. Подойдет для оценки дешевых акций, малой и средней капитализации. Курс состоит из нескольких частей. Предлагаем вам ознакомиться с первой частью.

Если вы хотите воспользоваться русским переводом пожалуйста на видео нажмите на settings, далее Subtitles/CC, далее нажимаете на English(auto-generated), далее Auto-translate и выбираете нужный язык. Выложили пару частей, если понравится то тут все остальные из первой части.

( Читать дальше )

Что такое регрессия и как ее строить (для стратегий парного трейдинга)

- 04 марта 2016, 08:32

- |

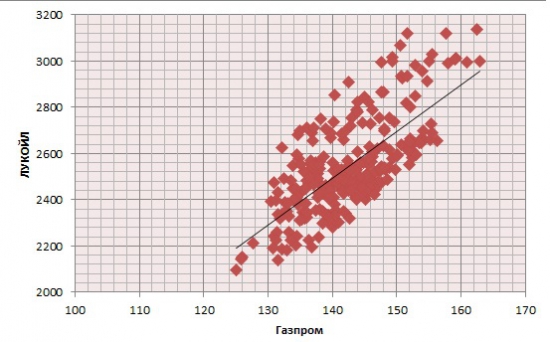

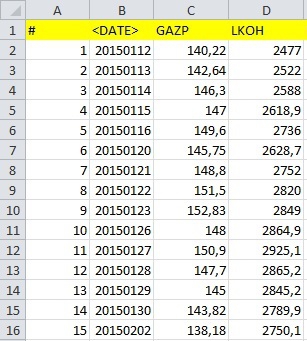

Сегодня мы рассмотрим вариант входа в сделку основываясь на регрессии акций.

Если откинуть все умные фразы и дать определение регрессии на простом языке, то получается следующее:

Регрессия — это зависимость переменной 1 (в нашем случае акции Газпрома) от независимой переменной 2 (акции ЛУКОЙЛа). Данное выражение будет иметь статическую значимость.

Формула регрессии:

Yt=A+BX(t)+E(t)

Давайте с вами рассчитаем регрессию для акций Газпрома и Лукойла.

Алгоритм построения:

1. Скачиваем исторические дневные данные с финама. www.finam.ru/profile/moex-akcii/gazprom/export/

2. Вставляем все скаченные данные в эксель

( Читать дальше )

R. Считаем корреляцию.

- 04 марта 2016, 03:23

- |

Вчера на СмартЛабе был размещен пост Как построить корреляционную матрицу (для парной торговли) в Excel, собравший аж 150 "+".

Решил тоже попрактиковаться и написать под эту задачу код в R. Важным преимуществом R является наличие пакета rusquant, который позволяет автоматически получать котировки с Финам в любом таймфрейме (в т.ч. в тиках), что существенно экономит время по сравнению с ручной обработкой в Excel.

Код на R приведен ниже:

- Файл c кодом можно скачать тут.

- Файл с названиями тикеров: для примера 1 тут, для примера 2 тут. Эти файлы используется для ввода тикеров в программу, т.к. прописывать тикеры вручную непосредственно в коде при их большом количестве не удобно.

- Время загрузки данных с Финам по 79 тикерам составило 84 секунды, т.е. примерно по 1 сек. на тикер. А сколько бы ушло на ручную загрузку для Excel сложно представать.

Результаты:

( Читать дальше )

как построить корреляционную матрицу (для парной торговли)

- 02 марта 2016, 11:07

- |

Сегодня мы по пунктам разберем, как построить корреляционную матрицу в экселе за 5 минут.

Пример корреляционной матрицы:

Алгоритм построения:

1. Скачиваем исторические дневные данные (минимум за 1 год). я пользуюсь сайтом финама (раздел экспорт данных) http://www.finam.ru/profile/moex-akcii/gazprom/export/

2. Вставляем все скаченные данные в эксель

( Читать дальше )

MIT открыл доступ ко всем своим учебным материалам (видео+слайды+задачи+решения)

- 28 февраля 2016, 22:53

- |

Выложены полностью учебные программы, конспекты лекций, экзаменационные вопросы и ответы, и даже видео лекций 32 курсов MIT (Масачусетского Техн.Института). Просто чтобы понимать, насколько это большой подарок, можно вспомнить, что стоимость одного года обучения в MIT $58 240. Еще раз, 58 тысяч 240 долларов* за ОДИН год обучения.

Все лежит тут

Источник - http://aftershock.news/?q=node%2F375046

XIV торговля внутри дня

- 26 февраля 2016, 10:40

- |

Это пост из разряда «не для всех». Тем, кто только начинает торговать очень не рекомендую распыляться и все же ждать своих сетапов. Тот, кто имеет опыт профитной торговли, но по каким-то причинам еще не обладает собственным стабилизационным фондом, накопленным в тучные годы и вынужден присутствовать в рынке каждый день зарабатывая на жизнь — эта информация может быть полезной. Для кого как, а для торгующих дешевки на америке в последний месяц практически не было хороших ситуаций для заработка. Поэтому решил поделиться информацией о том, как я иногда торгую волатильность внутри дня. Подобные ситуации возникают довольно часто, даже когда рынок находится в рэйндже.

Итак, для входа в позицию нам нужно что бы фьючерс на S&P (/ES) или ETF на него (к примеру, SPY) торговались около какого-то значимого уровня. В этот момент смотрим ETF на VIX (XIV, VXX, UVXY, TVIX… кому что по душе). Сравниваем минутные графики рынка и волатильности, при этом последняя должна проявлять силу/слабость по отношению к рынку. К примеру, если смотрим XIV на продажу, то рынок должен обновлять локальные хаи и пытаться взять уровень, при этом XIV должен как минимум держать свои локальные хаи, а лучше вырисовывать lower hight (последующий хай ниже предыдущего). Если смотрим XIV на покупку, то ищем зеркальную ситуацию (как в примере, картинка кликабельна)

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал