Избранное трейдера Исаев_МДТ

API на 18.01

- 18 января 2018, 00:35

- |

- комментировать

- ★2

- Комментарии ( 2 )

Размещение ОФЗ + RGBI

- 17 января 2018, 18:57

- |

Было предложено два выпуска, оба с постоянным купонным доходом. ОФЗ-ПД серии 26221 на сумму 15 млрд рублей и ОФЗ-ПД серии 26222 на сумму 25 млрд рублей.

ОФЗ 26221 с погашением 23 марта 2033 года, купон 7,7% годовых

ОФЗ 26222 с погашением 16 октября 2024 года, купон 7,1% годовых

Итоги:

ОФЗ 26221

Спрос превысил предложение в 2,6 раза. Итоговая доходность 7,72%. Разместили 100% выпуска.

Средневзвешенная цена на состоявшемся в среду аукционе по размещению облигаций федерального займа с постоянным купонным доходом (ОФЗ-ПД) серии 26221 с погашением 23 марта 2033 года составила 101,0849% от номинала, что соответствует доходности 7,72% годовых, говорится в сообщении Минфина РФ, размещенном на его сайте.

Всего было продано бумаг на общую сумму 15 млрд рублей по номиналу при спросе 38,49 млрд рублей по номиналу и объеме предложения 15 млрд рублей по номиналу, то есть спрос превысил предложение почти в 2,6 раза. Выручка от аукциона составила 15,473 млрд рублей.

( Читать дальше )

Собирался стать 50-тысячным, но не выдержал.

- 17 января 2018, 14:10

- |

С-Л частенько попадался в ссылках с трейдерской курилки. Но не могу назвать себя знатоком или регулярным читателем этого ресурса. Ну и толчком для этого поста явилась последняя громкая история «Виртуальный Алексей vc 18 ронинов — камикадзе». Читая комментарии на эту историю, понял, что комментаторы слабо себе представляют суть ДУ. Что Управляющий активами вызывает здесь чувства пренебрежения, ненависти. Но мало кто понимает — чем на самом деле занимаются управляющие и в чем ошибка Алексея, выбравшего такой вариант «бизнеса».

Сразу извинюсь за сумбурность изложения, ибо хочется сказать всё и сразу в одном посте. Знаю, что не получится. Потому начну с азов. И прошу прощения, что повторю банальные факты. Но все-таки очень хочется, чтобы читатель осознал, что именно на этом строится управление активами.

( Читать дальше )

Доверительное управление, взгляд инвестора ч.1 (терминология)

- 17 января 2018, 12:44

- |

Прежде всего давайте разберемся в терминологии.

Доверительное Управление — лицензируемая деятельность, когда вы перечисляете свои средства на счет юридическому лицу, имеющему соответствующую лицензию. Это ЮЛ будет управлять вашими средствами в соответствии со стратегией, прописанной в договоре ДУ. В этом случае вы не уплачиваете налоги с биржевых операций, а только с суммы выведенных из управления средств, если эта сумма превышает внесенную начально Т.е. только с прибыли ДУ из которой уже вычли вознаграждение управляющему.

Плюсы данного подхода — Управляющая компания несет полную отвественность за ваши деньги. Прозрачная система налогообложения.

Минусы — вы абсолютно никак не контролируете, что происходит с вашими деньгами. Выписки по счету обычно предоставляются раз в месяц. Что там происходит в течение месяца на счете, узнаете только постфактум. Обычно для этого нужно запрашивать дополнительный отчет. Способов, которыми управляющая компания может обманывать клиентов, описано очень много. К сожалению, ДУ потеряло доверие во всем мире. Для солидной организации репутационные риски слишком велики, поэтому вам скорее предложат подобрать индивидуальный портфель бумаг на ваш счет, чем заключить договор ДУ.

( Читать дальше )

Доверительное управление. Простые рассуждения.

- 16 января 2018, 05:07

- |

Проведем оценки управления капиталом с годовым доходом 30% (эту цифру я обосновывать не буду, будем считать это цифрой из литературы). Тогда прибыль на депозит 1 000 000 руб. составит в год 300 000 рублей. Возьмем подоходный налог 13% и останется 261 000 рублей. Если управляющий возьмет себе 30% (78300 рублей в год), то останется 182 700 рублей. Но инвестор этих денег не получит. Потому что если трейдер сработает в ноль, то ему нужно получить просто за работу с чужими деньгами. Эта плата составляет 2% от средств под управлением. Для депозита 1 000 000 рублей это 20 000 рублей. Таким образом инвестор получит 162 700 рублей прибыли, или 16,27% годовых Сравните две цифры. Трейдер сделал 30%, но инвестор получит только 16% годовых. Трейдер заработает за год 98 300 рублей.

Выводы. 1. Управляющему не интересны депозиты меньше 10 000 000 рублей. Тогда за год он заработает 983 000 рублей.

2. Инвестору не следует обещать доходность более 16%. Жадный инвестор будет разочарован, но такая се ля ви.

Честно о трейдинге или рыночные циклы. Свинг трейдинг.

- 15 января 2018, 22:49

- |

Я всегда вас рад видеть)))

Сегодня поговорим о рыночных циклах и как на них можно заработать!

Рыночный цикл.

У рыночного цикла есть много определений, я попробую сформулировать своё определение с учётом знаний о рынке и торгового опыта.

Рыночный цикл — это волнообразное движение цены от локального минимума (Максимума) до следующего неопределённого максимума (Минимума) в будущем, т.е. промежуток времени между двумя мин. и мак. значениями индекса, показывающий эффективность\слабость фондового рынка в целом.

В долгосрочной перспективе цена движется под воздействием исключительно мощных фундаментальных факторов, формируя тем самым рыночные циклы.

Основные фундаментальные факторы, на примере российского фондового индекса МосБиржи:

- Политический «Вес» страны на мировой арене

- Стоимость барреля нефти

- Привлекательность вложения в наш фондовый рынок иностранными фондами и частными крупными инвесторами, так называемый инвестиционный климат

- Прогноз и рейтинг от ведущих мировых рейтинговых агентств в отношении как самой страны в целом, так и для отдельных крупных корпораций. Наиболее влиятельные международные рейтинговые агентства: Moody’s Investors Service (Moody’s), Fitch Ratings и Standard & Poor’s (S&P). Например: Fitch подтвердило рейтинги Сбербанка (РДЭ в иностранной и национальной валюте BBB-). Это означает, что в долгосрочной перспективе уровень выполнения своих обязательств находится на уровне ниже среднего, так как на Сбербанк РФ наложены санкции, впрочем как и на другие наши огромные компании. Вместе с тем, прогноз рейтинга изменен со «стабильного» на «позитивный», сообщалось в пресс-релизе агентства от 28 сентября 2017г. BBB- -это низшая ступень инвестиционного уровня. Вот и сработало незыблемое правило на фондовом рынке, покупай дно (Но, с точки зрения иностранного инвестора в долларах), т.е. покупка в пессимизме. А, за ним всегда следует улучшение, вся наша жизнь циклична. Впрочем я отвлёкся...

- Стоимость национальной валюты и её соотношение с долларом, рубль\доллар

- Уровень внешнего долга РФ, в том числе долговые обязательства по ОФЗ (Облигации)

- Политика ЦБ РФ, в первую очередь уровень учётной ставки и уровень инфляции.

- Уровень экономического развития страны в целом, в том числе уровень ВВП и наполняемость федерального бюджета

- Уровень развития конкретного сектора экономики

- Капитализация конкретного предприятия и его финансовые показатели (Рентабельность бизнеса, соотношение прибыли к внешнему долгу, стоимость компании поделённое на кол-во акций, стоимость чистых активов, стоимость материальной базы и другие).

( Читать дальше )

Про превышение лимитов ДУ

- 15 января 2018, 22:38

- |

По договору управляющий не имеет право использовать кредитное плечо без письменно согласования, а максимальный размер плеча не должен превышать одну величину чистых активов.

На мой взгляд чистое нарушение договора, так как открыты короткие позиции без согласования + их сумма более чем в два раза превышает NLV. Управляющий говорит, что нарушений нет, так как кредитное плечо он не использует (!), а коротких позиций в портфеле только на 600 тысяч, так как короткие валютные фьючи он считает длинными позициями по доллару.

Кто прав?

Небольшой отчет и конечно про околорынок дабы быть в тренде....

- 14 января 2018, 22:13

- |

Пипец! На Смарт-лабе, жара! Изначально зашел набросать отчет и сразу залип часа на полтора. Оказалось, что “гуры” то сливают.

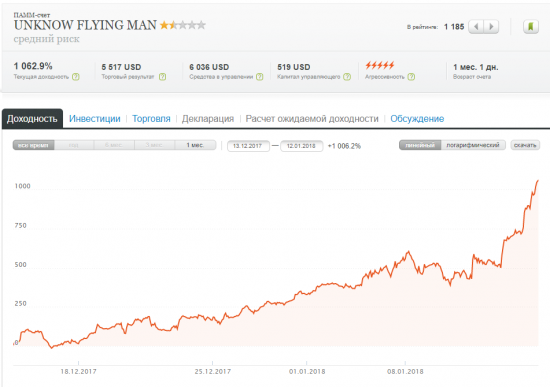

Ну да ладно, это можно и пожалуй стоит обсудить позже, а пока отчет. Сказать что Аня крутышка? Это ничего не сказать, такое ощущение что она поймала “бога за бороду”. За прошедшую неделю ПАММ-счет Tradelike.ru, заработал чуть более 10% а капитализация перевалила за 330.000 Usd.

На ПАММ-счете который открыт в Альпари, тоже все неплохо. За чуть более месяц, доходность составила чуть выше 1000%.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал