SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера dimaz07

Про это... (наблюдения с иллюстрациями)

- 20 января 2013, 12:10

- |

Как могут работать уровни?

На истину не претендую, просто мое понимание которое сложилось за два месяца работы с уровнями, в торговый алгоритм пока не заложено, а значит пока просто наблюдения…

Обращать внимание на уровни начал только после 3х дневного семинара Александра Герчика, хотя уровни там особо не трогали, весь упор был на формации входа, когда он периодически все три дня повторял что уровни работают, дают подсказку что делать, что все делается от уровней, хочешь не хочешь, начнешь их рисовать в самых разных вариациях и смотреть, смотреть, смотреть...

Раньше торговал только по индикаторам и считал, что уровни это все от лукавого, так как часто не срабатывают, постоянно точно рисовать их невозможно, сколько людей столько и вариантов отрисовки уровней.

Но как оказалось, точность и не нужна.

Уровни это что то эфемерное, они существуют только в головах людей, а если они в головах людей, значит они влияют на их мыслительный процесс и как следствие на принятие ими решений, и именно поэтому они работают.

( Читать дальше )

На истину не претендую, просто мое понимание которое сложилось за два месяца работы с уровнями, в торговый алгоритм пока не заложено, а значит пока просто наблюдения…

Обращать внимание на уровни начал только после 3х дневного семинара Александра Герчика, хотя уровни там особо не трогали, весь упор был на формации входа, когда он периодически все три дня повторял что уровни работают, дают подсказку что делать, что все делается от уровней, хочешь не хочешь, начнешь их рисовать в самых разных вариациях и смотреть, смотреть, смотреть...

Раньше торговал только по индикаторам и считал, что уровни это все от лукавого, так как часто не срабатывают, постоянно точно рисовать их невозможно, сколько людей столько и вариантов отрисовки уровней.

Но как оказалось, точность и не нужна.

Уровни это что то эфемерное, они существуют только в головах людей, а если они в головах людей, значит они влияют на их мыслительный процесс и как следствие на принятие ими решений, и именно поэтому они работают.

( Читать дальше )

- комментировать

- ★25

- Комментарии ( 27 )

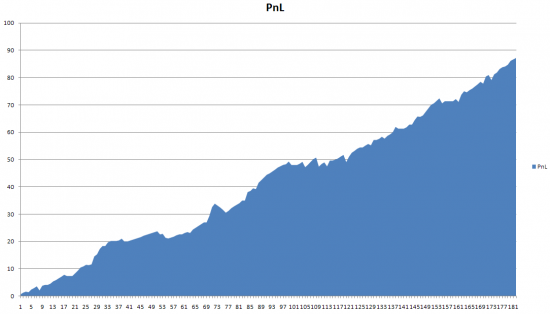

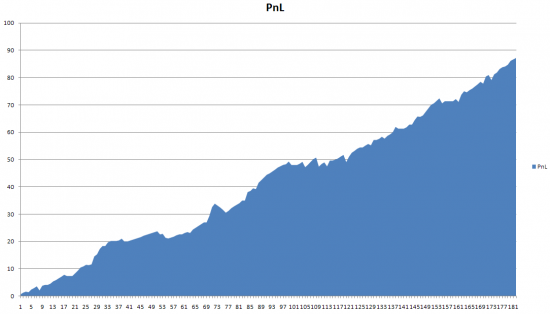

PnL при внутридневной торговле...

- 19 января 2013, 01:37

- |

В приводе у меня сохроняются все мои сделки, если торговля ведется через привод. По сделкам, можно провести анализ своей торговли например.

Торговля с 12.12.2012 — 18.01.2013

Такой PnL получается при интрадейной торговле.

Это лишь торговая система для краткосрочной торговли! Смартлаб считает это по другому «дрочить на 5мин», как это будет называться на 1мин. промолчу...

Среднесрочники. Раз в сезон или в n мес., такие посты выстреливают, по закрытии позиции например. И ведь нет причин в чем-то сомневаться. Они так же правы.

Суть стратегии:

— очень близкий TP. На тэйк-профит, основана вся торговая система;

— SL. SL=TP почти и в основном меньше, но никак не равен магическому числу k, SL << kTP;

( Читать дальше )

Торговля с 12.12.2012 — 18.01.2013

Такой PnL получается при интрадейной торговле.

Это лишь торговая система для краткосрочной торговли! Смартлаб считает это по другому «дрочить на 5мин», как это будет называться на 1мин. промолчу...

Среднесрочники. Раз в сезон или в n мес., такие посты выстреливают, по закрытии позиции например. И ведь нет причин в чем-то сомневаться. Они так же правы.

Суть стратегии:

— очень близкий TP. На тэйк-профит, основана вся торговая система;

— SL. SL=TP почти и в основном меньше, но никак не равен магическому числу k, SL << kTP;

( Читать дальше )

Исследование на нормальность распределения

- 17 января 2013, 13:21

- |

Стало тут интересно, какое на самом деле распределение у нашего фьюча на RTS. По теории у цен логнормальное распределение, а у доходностей нормальное. Посидел пару дней в инете и вот что получилось. Может кто заинтересуется. Ну конечно – может ошибки, кто найдет.

1. Думал вначале скачать с финама склееный фьюч за 12 год. Он мне как-то сразу не понравился, там какие-то скачки между экспирациями – ну его. Пришлось для начала довольствоваться значениями индекса RTS с на часовых интервалах.

2. Посчитал доходность каждого часа:

3. Получилось 3564 значения доходности. Выбрал из них максимум, минимум. Посчитал разброс, как var = Max – Min. Ввел шаг step = Var/200.

( Читать дальше )

1. Думал вначале скачать с финама склееный фьюч за 12 год. Он мне как-то сразу не понравился, там какие-то скачки между экспирациями – ну его. Пришлось для начала довольствоваться значениями индекса RTS с на часовых интервалах.

2. Посчитал доходность каждого часа:

3. Получилось 3564 значения доходности. Выбрал из них максимум, минимум. Посчитал разброс, как var = Max – Min. Ввел шаг step = Var/200.

( Читать дальше )

МаниМенеджмент. Заблуждение №1

- 17 января 2013, 09:31

- |

Многие думают, что из плохой системы можно сделать хорошую, «прокачав» ее при помощи МаниМенеджмента – этакого «фокуса-покуса» на все случаи торговой жизни. В каком-то смысле это можно считать верным. Правда, сначала следует определиться с тем «что такое хорошо и что такое плохо».

Одним из популярных «рецептов» управления капиталом является т.н. «критерий Келли». Видный его популяризатор в среде трейдеров – Ральф Винс разработал в рамках данной методологии понятие «оптимального f» – это максимальный размер процентного убытка допускаемого в каждой сделке. Если величину f разделить на максимальный процентный убыток («чистый», без плеча) торговой системы, можно вычислить финансовый рычаг, используемый в торговле. На мой взгляд, рычаг – более удобное понятие, поскольку он более инвариантен, напр., не зависит от тайм-фрейма и даже в принципе не зависит и от величины максимального убытка в сделке, если подойти к этой проблеме с позиций модели непрерывного времени…

( Читать дальше )

Одним из популярных «рецептов» управления капиталом является т.н. «критерий Келли». Видный его популяризатор в среде трейдеров – Ральф Винс разработал в рамках данной методологии понятие «оптимального f» – это максимальный размер процентного убытка допускаемого в каждой сделке. Если величину f разделить на максимальный процентный убыток («чистый», без плеча) торговой системы, можно вычислить финансовый рычаг, используемый в торговле. На мой взгляд, рычаг – более удобное понятие, поскольку он более инвариантен, напр., не зависит от тайм-фрейма и даже в принципе не зависит и от величины максимального убытка в сделке, если подойти к этой проблеме с позиций модели непрерывного времени…

( Читать дальше )

Статистическая устойчивость стратегии

- 16 января 2013, 16:06

- |

Какая из стратегий лучше?

Пока я не имею точного ответа на этот вопрос — пытаюсь найти статистически лучший критерий оптимизации стратегии.

Их существует очень много, а нужно выбрать тот, который получает не только прибыльную, но и устойчивую эквити.

Для этого:

НО:

Мучает теоретический вопрос об определении того, является ли стратегия статистически устойчивой или нет.

Есть случайная величина(СВ) — цена, с практически нормальной (гауссовской) плотностью распределения. Эта СВ статистически устойчива, с мат ожиданием близким к +0.

Плотность распределения может изменяться в зависимости от рыночной волатильности.

Есть стратегия — функция, которая преобразует одну СВ (цену) в другую СВ (эквити). Мат ожидание последней плюсовое, но так же может меняться в зависимости от изменения функции плотности исходной СВ (волатильности).

Вопрос аудитории: как определить, что эквити является статистически устойчивой? Возможно ли это вообще?

Пока я не имею точного ответа на этот вопрос — пытаюсь найти статистически лучший критерий оптимизации стратегии.

Их существует очень много, а нужно выбрать тот, который получает не только прибыльную, но и устойчивую эквити.

Для этого:

- на оптимизационных(исторических) данных стратегия совершает 4500 сделок — получаю эквити

- беру следущую часть истории и проверяю полученную стратегию — в моем случаем это ещё 675 сделок

- анализирую результат использования критерия оптимизации

НО:

Мучает теоретический вопрос об определении того, является ли стратегия статистически устойчивой или нет.

Есть случайная величина(СВ) — цена, с практически нормальной (гауссовской) плотностью распределения. Эта СВ статистически устойчива, с мат ожиданием близким к +0.

Плотность распределения может изменяться в зависимости от рыночной волатильности.

Есть стратегия — функция, которая преобразует одну СВ (цену) в другую СВ (эквити). Мат ожидание последней плюсовое, но так же может меняться в зависимости от изменения функции плотности исходной СВ (волатильности).

Вопрос аудитории: как определить, что эквити является статистически устойчивой? Возможно ли это вообще?

Мини-анализ волатильности

- 15 января 2013, 15:37

- |

Чего-то надоела мне низкая волатильность нашего рынка, и я решил проанализировать месячную волатильность, но своим способом.

Скачал я получасовые данные с финама по индексу ммвб с января 2009 года.

Были некоторые мелкие косяки в данных, но я думаю, что это не особо существенно.

Взял каждый день… время только с 11-00 до 18-30 МСК… то есть исключил из анализа утренний ГЭП… ну и фигню, предшествующую закрытию, т.к. раньше там были какие-то дикие движения..

Вычислил максимальное и минимальное значение каждого дня с 11-00 до 18-30 МСК.

Разделил максимум на минимум и перевел в проценты.

Дальше вычислил среднее значение процентного движения в каждом месяце.

Вот что получилось..

%

То есть в декабре 2012 рынок от хая до лоу с 11-00 до 18-30 МСК проходил в среднем 0,81%.

Диаграммка...

Еще захотел посчитать % дней в месяце, когда рынок прошел больше 1,5%… цифра взята с потолка))))

( Читать дальше )

Скачал я получасовые данные с финама по индексу ммвб с января 2009 года.

Были некоторые мелкие косяки в данных, но я думаю, что это не особо существенно.

Взял каждый день… время только с 11-00 до 18-30 МСК… то есть исключил из анализа утренний ГЭП… ну и фигню, предшествующую закрытию, т.к. раньше там были какие-то дикие движения..

Вычислил максимальное и минимальное значение каждого дня с 11-00 до 18-30 МСК.

Разделил максимум на минимум и перевел в проценты.

Дальше вычислил среднее значение процентного движения в каждом месяце.

Вот что получилось..

%

То есть в декабре 2012 рынок от хая до лоу с 11-00 до 18-30 МСК проходил в среднем 0,81%.

Диаграммка...

Еще захотел посчитать % дней в месяце, когда рынок прошел больше 1,5%… цифра взята с потолка))))

( Читать дальше )

Ещё немного о пирамидальной торговле.

- 14 января 2013, 02:40

- |

У меня практически 99% позиций закрываются по стопу, поэтому довольно глупо спрашивать у меня, сработал ли стоп и как сильно я от этого пострадал. Стоп стопу рознь. Стоп-лосс может сработать в отрицательной относительно моей позиции зоне, тогда это чистый убыток, но стоп-лосс может быть установлен и в положительной зоне, то есть в безубыточном положении. И совсем не обязательно, чтобы положение стопа совпадало с точкой открытия позиции, стоп может оказаться в положительной зоне и на 300 и на 500 пунктов от точки открытия.

У меня практически 99% позиций закрываются по стопу, поэтому довольно глупо спрашивать у меня, сработал ли стоп и как сильно я от этого пострадал. Стоп стопу рознь. Стоп-лосс может сработать в отрицательной относительно моей позиции зоне, тогда это чистый убыток, но стоп-лосс может быть установлен и в положительной зоне, то есть в безубыточном положении. И совсем не обязательно, чтобы положение стопа совпадало с точкой открытия позиции, стоп может оказаться в положительной зоне и на 300 и на 500 пунктов от точки открытия.( Читать дальше )

Вопрос.Критерий отбраковки ТС?

- 12 января 2013, 23:52

- |

Доброго времени суток!

Такие вопросы возникли.

— как выбрать лучшую систему;

— как выбрать лучшую систему из лучших.

По первому вопросу, из 10 доступных (WL), отбраковке подлежат почти все, за исключением Profit Factor.

Почему?:

— получается растущая прямая эквити;

— % профит сделок значительно превышает.

По каким параметрам Вы бракуете систему?

Систему с какими параметрами следует запустить в торговлю?

Такие вопросы возникли.

— как выбрать лучшую систему;

— как выбрать лучшую систему из лучших.

По первому вопросу, из 10 доступных (WL), отбраковке подлежат почти все, за исключением Profit Factor.

Почему?:

— получается растущая прямая эквити;

— % профит сделок значительно превышает.

По каким параметрам Вы бракуете систему?

Систему с какими параметрами следует запустить в торговлю?

Роботы: оцифровка консолидаций.

- 12 января 2013, 12:45

- |

Выложу ещё немного из накопленного.

Прежде всего хочу начать с формулировки задачи.

Консолидация — это движение цены в диапазоне.

Но такая формулировка не имеет «торговой» составляющей.

Она скорее характеризует собственно сам график.

Нас же интересует «потециальная энергия», которую собирает

консолидация, чтобы потом превратить её в «кинетическую

энергию» движения. Думаю такая аналогия с физикой уместна.

Поэтому для трейдинга:

Консолидация — это движение цены в диапазоне при существенном объёме.

Существенный может варьироваться:

— для актива внутри дня, относительно среднего в день за неделю;

— для актива за неделю

и тд.

Рассмотрим самый простой вариант — интрадей, поскольку такие

консолидации формируются маркетмейкерами и реализуются внутри дня.

Пусть у нас уже есть некий робот, который собирает распределение

объёма по цене, считает некие средние, может спрос/предложение и тп.

( Читать дальше )

Прежде всего хочу начать с формулировки задачи.

Консолидация — это движение цены в диапазоне.

Но такая формулировка не имеет «торговой» составляющей.

Она скорее характеризует собственно сам график.

Нас же интересует «потециальная энергия», которую собирает

консолидация, чтобы потом превратить её в «кинетическую

энергию» движения. Думаю такая аналогия с физикой уместна.

Поэтому для трейдинга:

Консолидация — это движение цены в диапазоне при существенном объёме.

Существенный может варьироваться:

— для актива внутри дня, относительно среднего в день за неделю;

— для актива за неделю

и тд.

Рассмотрим самый простой вариант — интрадей, поскольку такие

консолидации формируются маркетмейкерами и реализуются внутри дня.

Пусть у нас уже есть некий робот, который собирает распределение

объёма по цене, считает некие средние, может спрос/предложение и тп.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал