Избранное трейдера dimaz07

Итог конференции Смартлаба 27.04.2019: краткие тезисы каждого докладчика

- 27 апреля 2019, 21:40

- |

Пока не остыли кирпичи, хочу выложить тезисы, которые я лично вынес из прошедшей конференции. Кратко, только то, что мне показалось важным. Не успел послушать только победителя ЛЧИ 2018 года Максима Краева, поскольку в этот момент в кулуарах был Максим Орловский.

ТЕЗИСЫ:

Сергей Выжлаков, ВТБ: Введение единых счетов — основная задача на этот год.

Кирилл Пестов, Московская биржа:

( Читать дальше )

- комментировать

- ★17

- Комментарии ( 32 )

Алго отскока.

- 27 апреля 2019, 11:33

- |

Сигналом ко входу в сделку являлось условие значимого выхода цены за пределы предыдущего диапазона.

Таким образом определялось направление тренда и входа в сделку по тренду.

Недостатки трендовой пробойной модели:

— Цена далеко уходит от своих экстремальных значений и мы при входе в позицию теряем большую часть движения.

— Ситуация, когда тренд движется в одном направлении, затем консолидируется на малой волатильности, а затем идет в обратном направлении, встречается достаточно редко.

— Это классическая модель, описана в учебниках, ее все знают и все 66 тысяч трейдеров Смартлаба видят.

Часто вижу другую трендовую модель.

Цена идет в одном направлении, затем, без всякой консолидации, идет резко в обратном направлении.

Посему формализую стратегию отскока.

Всегда ругал отскочистов, а сам, вот.

Что делают классические отскочисты.

Встают против тренда на основании предположения, что дальше не пойдет, потому что и так выросло (упало) больше чем положено.

( Читать дальше )

в тему случайности цены

- 26 апреля 2019, 22:35

- |

Робот-усреднятор (с исходниками)

- 25 апреля 2019, 20:19

- |

Одновременно я оставлю без работы половину говноуправляющих, которые выманивают у клиентов их кровные, а потом радостно ставят их на однотипных роботов, забирая, в случае удачи, свою комиссию.

Больше тебе, дорогой инвестор, не надо приглашать каких-то мошенников, чтобы слить свой депозит. Это, в полностью автоматическом режиме, можно сделать самому!

Заработать также можно самому. С какой-то вероятностью. Ну как всегда.

Представляю: TurboMartin. Настоящий, суровый, классический усреднятор.

Как работает алгоритм:

1) Робот ищет точку входа на основании простейшего пересечения ценой скользящей средней снизу вверх. Робот работает только в лонг.

2) Робот, находясь в режиме набора позиции, усредняется при выполнении двух условий: падении цены не менее, чем на параметр StepSize от последней сделки, и плюс, опять же, должно быть пересечение ценой скользящей средней вверх. Таким образом мы пропускаем длительные вертикальные ножи, стараясь растянуть усреднение как можно шире.

( Читать дальше )

Случайна ли Цена? (3)

- 24 апреля 2019, 19:18

- |

В продолжение топиков:

Случайна ли Цена? (1)

Случайна ли Цена? (2)

Заключительный будет носить несколько метафизический характер.

Одна из изумрудных скрижалей Гермеса Трисмегиста гласит:

Quod est inférius est sícut id quod est supérius. То, что внизу, аналогично тому, что вверху.

Развитие вселенной, которая по данным учёных ещё расширяется и не достигла своего Предела:

Рост дерева:

( Читать дальше )

О влиянии денежно-кредитной политики на фондовый рынок

- 23 апреля 2019, 23:21

- |

В качестве показателя «жесткости» монетарной политики мы будем рассматривать изменение денежной базы с 1.02 по 01.12 каждого года. Почему? Во-первых, корреляция помесячных процентных приращений денежной базы с М2 больше 0,9 и потому это взаимозаменяемые показатели денежно-кредитной политики. Но почему с 01.02 по 01.12? Дело в том, что оба эти показателя имеют ярко выраженную сезонность: сильный рост в декабре и падение в январе. Но этот одномесячный рост не является показателем «жесткости- мягкости» монетарной политики, потому что инфляция не обладает такой сезонностью, да и кредитование бизнесу и населению нужно не только в декабре. Поэтому реальная монетизация экономики определяется именно динамикой между этими декабрьско-январскими всплесками вверх-вниз. А какая она у нас была? Данные по этой динамике и сравнительной динамики индекса Мосбиржи с небольшими уточняющими справками представлены в следующей таблице

( Читать дальше )

Основы (генерация волатильности , часть 3)

- 23 апреля 2019, 10:23

- |

Последние что мы сделаем с нашими ценами. Зададим лимиты по волатильности. Я постараюсь сделать график РИ, дневной, с настоящими характеристиками. После чего мы сможем проверить на нем различные стратегии.

Мы используем хорошо забытую методику имени Орнштейна-Уленбека. В общем, это основа, из которой все понемногу брали и почетные имена забыли. Качаем файл и смотрим формулу:

https://cloud.mail.ru/public/2TTp/33yg8KSna

Это дифур и его решение. Где х(t) это наша искомая волатильность на следующий день. При этом мы получаем три члена. Альфа «а», которая отвечает за среднее значение и уровень притяжения. Битта «б», отвечает за скорость этого «притяжения» и сигма за границы «коридор». Если вы, когда ни будь, слышали такое название «компрессор лимитер», то это оттуда. На листе «ОУ» видны свойства этой формулы. У нас есть некий ряд со средним 5,6. Мы можем задать альфу 5,6 и битту 0,5. Мы получим ряд со средним 5,6, но более «сплоченную» вокруг среднего значения. Чем больше у нас битта, тем ближе мы к среднему значению. Можете поменять цифры в зеленой зоне и посмотреть, кто за что отвечает.

( Читать дальше )

Machine Learning для .Net постепенно оживает.

- 18 апреля 2019, 10:32

- |

https://habr.com/ru/company/microsoft/blog/447414/

ML.NET — это кроссплатформенная среда машинного обучения с открытым исходным кодом (Windows, Linux, macOS) для разработчиков .NET. Работая с ML.NET, разработчики могут использовать существующие инструменты и навыки для разработки и внедрения AI в свои приложения, создавая пользовательские модели машинного обучения для распространенных сценариев, таких как Sentiment Analysis, Recommendation, Image Classification и многого другого!

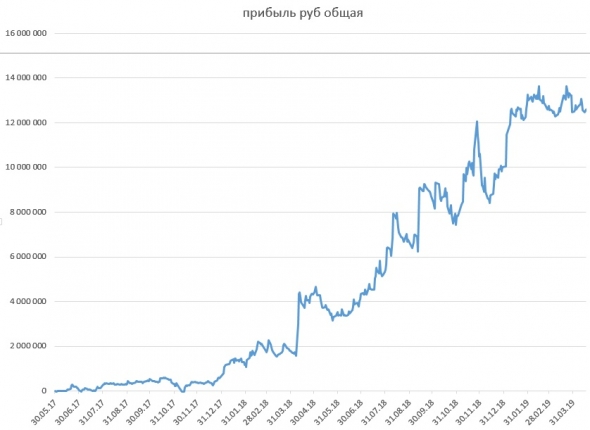

графики и эволюция моей эквити

- 18 апреля 2019, 10:04

- |

График — алго прибыль в руб, далее везде описание графика будет сверху от графика.

До конца 17 года деньги были в битке в основном, поэтому и прибыль на алгосчёте тогда была скромнее.

( Читать дальше )

Случайна ли Цена? (1)

- 12 апреля 2019, 23:32

- |

Здравствуйте, коллеги!

Перебирая файлы на компе наткнулся на график из самых азов теорвера. Бросание монетки на биг дате. Суть его в том, что с увеличением количества бросков (ось абсцисс) распределение вероятности выпадения например орла стремится к 50% :

Следовательно при входе в рынок и расположении тейка и профита на равном расстоянии от входа (выпадение орла или решки):

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал