Избранное трейдера Атрейдес

8 полезных формул для предсказания дефолта

- 18 июня 2021, 14:05

- |

Мы теряем деньги по своей глупости! Оценить собственную глупость просто. Посчитайте: Сколько облигаций у вас в портфеле куплено по совету друзей или под влиянием новостей? А сколько по холодному расчёту и собственному убеждению? Вам не страшно? Мне стало страшно, когда я научился просчитывать качество эмитента и посмотрел, что за мусор я купил по совету контор размещавших ВДО. Предлагаю и вам посмотреть насколько близки вы к дефолту, используя 8 простых формул.

Здравствуйте, юные инвесторы, начинающие и продвинутые. Огромное вам спасибо за ⭐➕❤👍 и за комментарии. Я очень тронут вашим интересом к финансовому анализу.

( Читать дальше )

- комментировать

- ★95

- Комментарии ( 110 )

Как вложиться в недвижимость дешево?

- 15 июня 2021, 13:24

- |

Сегодня мы расскажем вам об активе, с помощью которого можно инвестировать в недвижимость, диверсифицировать свой портфель и получать высокие дивиденды. Этот инструмент — REIT. В статье расскажем:

- каким он бывает;

- сколько можно заработать;

- когда его покупать.

REIT — что за зверь?

REIT (Real Estate Investment Trust) — это инвестиционный фонд недвижимости, который извлекает доход из строительства недвижимости, перепродажи и сдачи в аренду. Еще они могут покупать ипотечные бумаги. Полученный доход распределяется между акционерами фонда путем выплаты дивидендов. По закону такой фонд обязан направлять на дивиденды не менее 90% дохода.

На СПБ бирже вы можете купить акции разных REIT’ов. Покупая акцию, вы покупаете долю в недвижимости, которой владеет фонд, поэтому вложение в REIT — альтернатива приобретения недвижимости, у которой есть ряд преимуществ, таких как: диверсификация, ежеквартальные выплаты дивидендов, ликвидность, низкий порог входа.

Сразу скажу о минусе — это налогообложение REIT. По законодательству США с дивидендов акций фондов недвижимости вы заплатите налог 30%. Этот налог одинаков как для резидентов, так и для нерезидентов (нас с вами) и работает без исключений, даже если подписана форма W8-BEN.

( Читать дальше )

Анализ российской нефтегазовой отрасли

- 12 июня 2021, 14:20

- |

📊 Всем праздничной субботы, друзья! В спокойной обстановке и в хорошем расположении духа предлагаю заглянуть в российский нефтегазовый сектор, который на фоне растущих цен на нефть, плавного выхода мировой экономики из коронавирусного кризиса и постепенного смягчения условий соглашения ОПЕК+ может стать одним из главных бенефициаров 2021 года.

Это касается как финансовых показателей компаний, так и дивидендных перспектив, которые на сегодняшний день рисуются весьма радужные. За вычетом Башнефти, у которой всё совсем печально, все эмитенты, представленные в сегодняшнем обзоре, вполне могут приятно удивить своих акционеров по итогам текущего года. Вопрос лишь в том, на какую «лошадку» ставите вы в этих скачках?

1️⃣ Самой недооценённой компанией в этом списке на сегодняшний день является Газпромнефть (EV/EBITDA=5x). Финансовая отчётность за 1 кв. 2021 года оказалась сильной, был отдельный

( Читать дальше )

Гайд для инвестора: как читать финансовую отчетность?

- 12 июня 2021, 12:47

- |

Умение правильно читать финансовую отчетность компаний — очень полезный навык для инвестора.

В этой статье разберем ключевые моменты, ошибки и нюансы при чтении бухгалтерских и финансовых отчетов компаний.

Какие бывают финансовые отчеты?Финансовые отчеты можно классифицировать по:

- Периоду: квартальный, годовой

- Типу: бухгалтеский (РСБУ, GAAP), финансовый (МСФО, IFRS)

- Достоверности: аудированный, неаудированный

Квартальные и годовые отчеты финансовые отчеты

Здесь название говорит само за себя. Квартальный финансовые отчет содержит промежуточные данные, например только за 2 квартал текущего года, а годовой — данные за весь год.

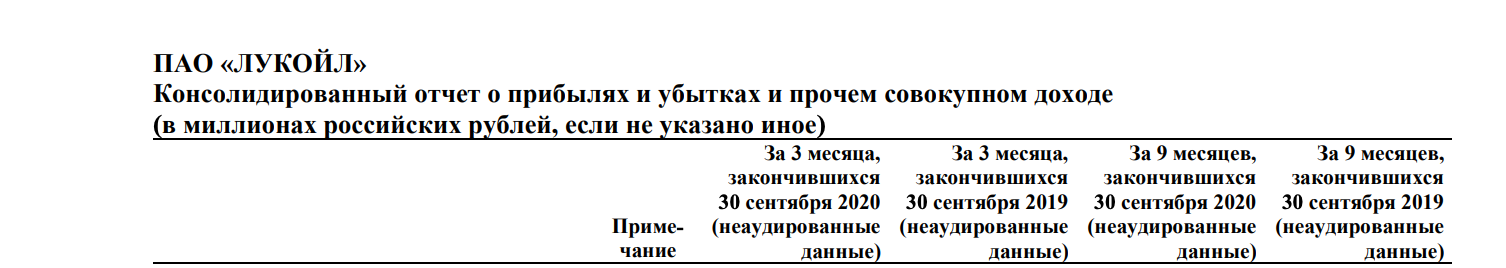

В квартальных отчетах также часто присутствуют данные за весь период с начала года. Например, в отчете за 3 квартал, будут данные за 9 месяцев с начала года:

из квартального отчета компании Лукойл

из квартального отчета компании Лукойл( Читать дальше )

Какие ВДО не надо покупать!? 7 фактов о дефолтах!

- 09 июня 2021, 17:44

- |

Два года назад, когда я только начинал инвестировать в высокодоходные облигации и когда боялся дефолтов, как чёрта с ладаном, я старался найти решения, с помощью которых можно было бы избежать дефолта. Это потом я уже понял, что дефолт неизбежная часть инвестиций, но то, что мне удалось обнаружить в ходе анализа обанкротившихся эмитентов, позволило выявлять потенциально опасные бумаги по их названию.

Здравствуйте, инвесторы юные, начинающие и продвинутые. Как всегда хочу выразить вам признательность за оценку моего труда и сказать огромное спасибо за ⭐➕❤. Это меня очень здорово мотивирует. Я готов и дальше работать на благо ваших инвестиций.

( Читать дальше )

Российский Фондовый Рынок - нечего купить.

- 09 июня 2021, 12:33

- |

Есть немного лишних денег.

Вклад в ВТБ и дивы пришли.

И ещё летом придут.

Хочу купить.

А нет ничего хорошего.

Либо дорого, либо финансовые показатели плохие.

Что, в общем-то почти одно и то-же.

Раньше хоть МРСКашки недооцененные были, а теперь и их нет.

Всё дорогое.

Чо купить?

UPD

По результатам сегодняшнего обсуждения я взял РосАгро.

Уже почти по тыще.

Далее планирую взять Х5, но немного погодя.

Всё остальное, что я хвалил в каментах, буду только отслеживать, ибо денег на всё не хватит.

Как декларировать сделки у иностранного брокера?

- 04 июня 2021, 13:43

- |

Я заглянул в брокерский отчет, и ахнул:

экселька на 25 тысяч строк транзакций.

Как вы в этом случае декларируете это месево?:)

Условия ликвидации компонентов портфеля.

- 31 мая 2021, 16:19

- |

Условия ликвидации компонентов портфеля.

Такой вопрос мне периодически задавали раньше, когда я касался темы управления активами портфеля.

Но я не давал чёткого ответа, ибо, выбирая компоненты портфеля, я планировал владеть ими максимально долго, и не задумывался о конкретных условиях их ликвидации.

Я отвечал, что ликвидация произойдёт при появлении признаков пузыря или перекредитованности.

Давайте обсудим эту тему, ибо я пока только приближаюсь к твёрдой формулировке ответа на этот вопрос.

Итак, условия попадания компонентов в мой портфель достаточно просты и понятны.

DY>5% AND NetDebt<3*EBITDA AND EV<7*EBITDA, простая формула.

( Читать дальше )

Чужой среди своих или депозитарные расписки на Московской бирже

- 30 мая 2021, 07:20

- |

1.) Вам придется платить налог с дивидендов самому, заполняя декларацию. Даже если налог снимут, все равно нудно декларировать. Брокер не является налоговым агентом по дивидендам. И форма w8ben в данном случае не поможет.

2.) В некоторых случаях налог будет выше 13% (зависит от юрисдикции ДР).

3.) Недавний пример с X5 retail group показал еще один возможный налоговый риск (см. денонсация двойного налогообложения с Нидерландами)

4.) По ДР взимается депозитарная комиссия, которая может оказаться неприятным сюрпризом. Например в случае с Эталоном она существенно может уменьшить дивидендную доходность, а в случае с Лентой, не платящей дивиденды, это вдвойне неприятно.

5.) В случае с конвертацией ДР в акции или в случае санкций могут возникнуть сложности (см. пример с ДР En+)

Ниже прикрепляю скрины из презентации Мосбиржи о ДР, где они прямым текстом освещают возможные риски.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал