Избранное трейдера Тимофей Мартынов

Облигации: мифы и реальность. Часть 3 Главы 3. Гипотезы, объясняющие временную структуру.

- 11 ноября 2021, 09:15

- |

Как мы заметили в ч. 2., несмотря на разнообразие форм, в литературе выделяют определенную типологию и динамику кривых доходности.

Также существует несколько устойчивых наблюдений, которые должна объяснять любая содержательная теория срочной структуры процентных ставок.

- Как краткосрочные, так и долгосрочные ставки движутся преимущественно вместе, т.е. между ними существует положительная корреляция.

- Если краткосрочные ставки находятся на исторически низких уровнях, кривая в большинстве случаев будет иметь нормальную форму. Если же краткосрочные ставки достаточно высоки по сравнению со своими историческими значениями, кривая, скорее всего, станет инвертированной.

- Краткосрочные ставки более волатильны, чем ставки по длинным облигациям.

- Кривая обычно имеет положительный наклон.

ГИПОТЕЗА ОЖИДАНИЙ

Одной из первых и наиболее представительной теорий временной структуры является гипотеза ожиданий. Она подразделяется на несколько ветвей. Две основные: гипотеза чистых ожиданий (pure (or unbiased) expectation hypothesis) и гипотеза локальных ожиданий (local expectation hypothesis); две вспомогательные: return to maturity expectation hypothesis, yield to maturity expectation hypothesis

( Читать дальше )

- комментировать

- ★8

- Комментарии ( 3 )

Инфляция в США достигла 30-летнего максимума в октябре, так как потребительские цены подскочили на 6,2%

- 10 ноября 2021, 21:56

- |

Инфляция в США достигла трехдесятилетнего максимума в октябре, что привело к повсеместному и значительному росту цен для домашних хозяйств на все, от продуктов питания до автомобилей, из-за постоянной нехватки предложения и сильного потребительского спроса.

Министерство труда сообщило, что индекс потребительских цен, который измеряет, сколько потребители платят за товары и услуги, увеличился в октябре на 6,2 % по сравнению с прошлым годом. Это был самый быстрый 12-месячный темп с 1990 года и пятый месяц подряд инфляция превышала 5 %.

Базовый индекс цен, который исключает часто изменяющиеся категории продуктов питания и энергии, вырос на 4,6 % в октябре по сравнению с предыдущим годом, что выше, чем рост на 4 % в сентябре и самый большой рост с 1991 года.

В месячном исчислении индекс потребительских цен вырос с учетом сезонных колебаний на 0,9 % в октябре по сравнению с предыдущим месяцем, резко ускорившись по сравнению с ростом на 0,4 % в сентябре и такими же темпами, как в июне, на 0,9 %.

( Читать дальше )

Стоит ли боятся высокой инфляции в США?

- 10 ноября 2021, 21:02

- |

Я просмотрел все компоненты и изучил все данные по инфляции в США. По ходу, естественно, будет приходить всё больше идей исходя из последних данных по росту цен в США. Более подробные и более скучные рассуждения об инфляции ещё будут.

Сейчас хотел бы отметить главное для всех, а именно ожидания и прогнозы согласно росту цен. Начнём:

Согласно данным, по инфляции мы видим сильный рост 6.2% — это очень много, так как американцы не привыкли к высокой инфляции. Учитывая то, что эти данные будут сильно давить на политическую составляющую в США, а именно на администрацию Байдена с его и без того низким рейтингом, то 100% стоит ожидать того, что правительство совсем скоро сделает инфляцию своей основной частью политической повестки, чтобы заработать себе политические очки.

Правительству США не получится прикрыться ростом заработных плат, так как они явно не поспевают за растущей инфляцией, а тот рост, который есть, раскручивает инфляционную спираль дальше.

( Читать дальше )

74 миллиона физиков на бирже - ближайшее будущее. И это будет СПБ Биржа

- 10 ноября 2021, 20:15

- |

По мотивам поста @Тимофей Мартынов : smart-lab.ru/blog/738094.php

СПБ Биржа в своём инвестиционном меморандуме сделала, со ссылкой на исследование РБК, прогноз о том, что к 2025 году количество розничных инвесторов в России вырастет в 5 раз до 48 млн человек.

Много это или мало?

Представляется, что много — добрая половина от экономически активного населения страны, даже больше.

Но в апреле целый Зампред ЦБ Владимир Чистюхтин был куда более смелым в своих прогнозах.

На биржевом форуме, среди серьёзных дядей в серых костюмах он сказал, что на бирже стоит ожидать 74 млн брокерских счетов в самое ближайшее время. quote.rbc.ru/news/article/606d872a9a7947a4ea295274

Такая оценка примерно ровна всему взрослому дееспособному населению России.

Почему же такое количество брокерских счетов действительно может быть открыто?

Вижу несколько причин:

( Читать дальше )

Мартынов с целью заработка на своей бирже заблокировал просмотр своего и других блогов

- 10 ноября 2021, 19:46

- |

Это наверно какое-то новая то-ли фича, то-ли баг, с целью обанкротить свою кухню биржу.

Сейчас кто-то купит его сайт, раз Мартынов промахнулся! Я теперь его рекламу-отсебятину не вижу. Так спокойнее!

Я пока в лонги пошел на ВТБ Брокере в акциев ВТБ. Валюту не покупаю, похоже в Европе тоже количественное смягчении активировали.

Наверняка в Евро будут проценты платить!

Тренды в золоте

- 10 ноября 2021, 14:04

- |

Золото было непростым активом для торговли в 2021 году, учитывая его 20% падение. Чтобы понимать ситуацию дальше, я решил углубиться в Gold Demand Trends от World Gold Council, и в этом посте поделюсь с вами своими находками.

Начнем с предложения (тут все просто):

- добыча (75% предложения) стабильно растет, в этом году +4%, будет ещё… цена стимулирует наращивать пр-во;

- производство из вторсырья падает на 16% г/г, т.к. золото стало ценнее, люди неохотно его продают, и во всех регионах в мире отмечают недостаток сырья для переработки (которого не было в последние лет 5-10).

В итоге предложение растет, но медленно, и главным фактором остается спрос, который намного более многогранен:

- Спрос от промышленности (15% спроса) = в основном электроника и техника. Он вырос на 10-12% в этом году и будет восстанавливаться дальше: ноутбуки и чипы нужны.

- Ювелирный спрос, который составлял 40-50% от общего, в 2020 году падал до 25%, и сейчас бурно восстанавливается — рост в Китае +30%, в Индии +60% и на Западе 10-15% — и ему ещё есть куда расти на 2-3 года вперед по 10% в год до средних за 10 лет.

- Спрос на монеты и слитки (16% от спроса в 2021, но может дорасти до 20%, учитывая опасения за инфляцию в США и Европе) очень интересен: там спрос в Азии нормализуется очень быстро, но ещё быстрее просыпается спрос западных стран. В США снова лезут на пик Google запросы про инфляцию, и спрос в 2021 году может побить исторические рекорды.

- Спрос от Центробанков (10%) стабилен, и вероятно таким и останется — после провала 2020 они быстро восстановили покупки, поддерживая долю золота в резервах.

- Ну и конечно же wild card = ETF. Здесь спрос был 20% от общего за 2020й год, а в 2021 пока отрицательный (-2%...3%), и восстановится только тогда, когда спекулянты будут играть на повышение. Замечен интересный факт: в Азии ETF на золото не уменьшили вложения, это было только в США. А в США в ETF с низкими комиссиями был приток, а в «попсовых» ETF был отток спекулянтов.

( Читать дальше )

Банковская отрасль: оперативный обзор

- 10 ноября 2021, 11:23

- |

В статье мы поговорим об инвестпривлекательности банков в РФ. Сейчас мы наблюдаем:

- рост промышленного PMI;

- восстановление потребительского спроса;

- повышение ключевой ставки ЦБ.

Что все это значит для банковской отрасли, мы рассмотрим в статье.

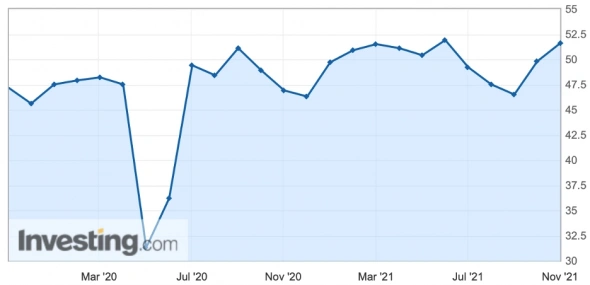

PMI говорит о восстановлении деловой активности

Банки – ставка на экономику страны в целом, поэтому важно смотреть на макроэкономические индикаторы. Промышленный PMI и потребительский спрос позволяют более оперативно оценить состоянии экономической среды по сравнению с другими индикаторами, поэтому рассмотрим их.

Промышленный PMI в октябре продолжил рост со значений сентября и достиг 51,6 (пред. 49,8) на фоне возобновившегося роста производства и клиентского спроса за последние несколько месяцев. Индекс свидетельствует об улучшении деловой активности, показав первое положительное значение с июня.

( Читать дальше )

Съездил в Приднестровье. Как живет отрезанный от мира и привычных нам сервисов анклав

- 10 ноября 2021, 09:43

- |

На ноябрьские праздники решил сбежать из России от очередной волны ограничений. Нет, не в Египет или Турцию, а в Молдавию, где еще ни разу не был.

Прогноз погоды был неплохой. Сертификат о вакцинации с Госуслуг открывал все двери. А главное, предстояла насыщенная поездка по трем территориям: Молдавия, Гагаузия и Приднестровье, винным заводам, а также посещение матча Лиги чемпионов «Шериф» — «Интер» в Тирасполе.

Но обо всем по порядку. Подробно остановлюсь на Приднестровье, где чудно устроена экономика, которая уже 30 лет находится в блокаде. Возможно, это маленькая модель России, если задушат санкциями.

Немного предыстории.

В 1991 году развалился СССР. В Молдавии в то время разгорелись националистические настроения. Страна не только порвала с Союзом, но и устремилась присоединиться к Румынии. Многие считают, что молдаване и румыны один народ, как и их языки.

Приднестровье — узкая полоска земли на левом противоположном от остальной Молдавии берегу Днестра. На тот момент был промышленно развитым регионом с менталитетом жителей, как в Крыму и на Донбассе, то есть не отделяющим себя от большой России. Эта территория избежала румынской оккупации в 1920-1940 годах и была присоединена к Молдавии только после войны.

( Читать дальше )

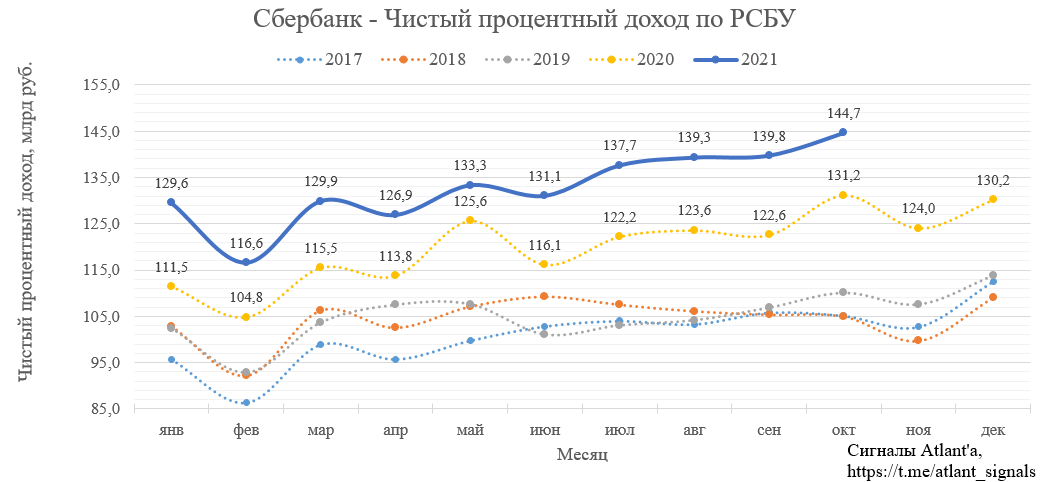

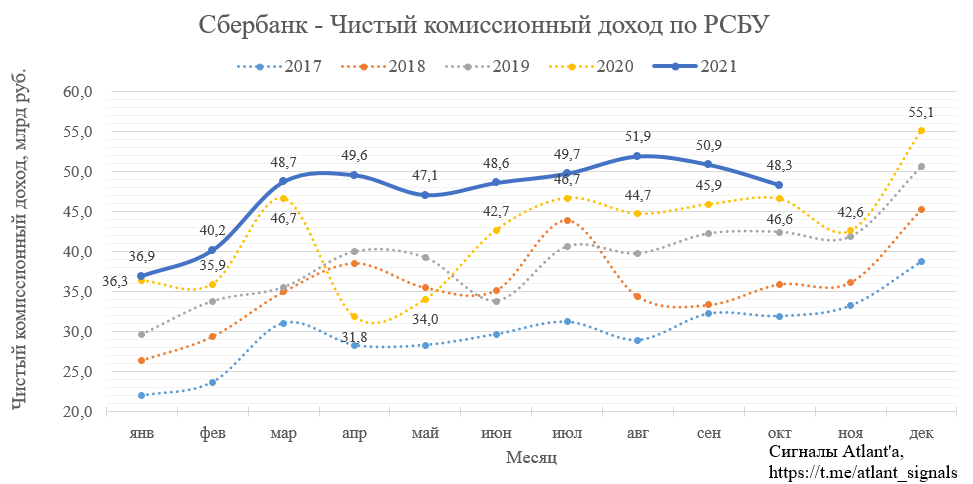

Сбербанк. Обзор финансовых показателей по РСБУ за октябрь 2021 года

- 09 ноября 2021, 22:24

- |

Чистый процентный доход в октябре составил 144,7 млрд рублей, что на 10,3% выше, чем в прошлом году, и на 3,5% выше прошлого месяца. Рост относительно прошлого года обусловлен увеличением кредитного портфеля клиентов. Стоит отметить, что банк пока отлично приспособился к росту ключевой ставки ЦБ.

Чистые комиссионные доходы в сентябре составили 48,3 млрд рублей, что на 3,7% выше, чем годом ранее, и на 5,0% ниже, чем в прошлом месяце. Снижение отчасти вызвано низкой деловой активностью в конце октября, вызванной введением нерабочих дней.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал