Избранное трейдера Тимофей Мартынов

Ботаник с reddit создал табличку по стоимостному анализу Грэма(Deep Value) из 5000+ акций

- 02 августа 2021, 14:22

- |

В поисках площадки для трансляции своих идей по ММК, которая отлично ложиться на идеи стоимостного анализа наткнулся на пост

— Контрольный список Уоррена Баффета — 5000+ рейтинговых акций

По мотивам книги Практическая баффетология автор выделил несколько правил

Правила

Правило 1 — Стабильная прибыль (рост за 5 лет / TTM> 0%)

Правило 2 — Хорошее покрытие долга (можно выплатить долг в течение <3 лет)

Правило 3 — Высокая рентабельность капитала (в среднем> 15% за 5 лет)

Правило 4 — Высокая доходность инвестированного капитала (> 12% в среднем за 5 лет)

Правило 5 — Создание FCF (TTM FCF> 0 долл. США)

Правило 6 — Обратный выкуп акций? (Количество акций сегодня <количество акций 5 лет назад)

Правило 7 — IRR больше, чем у долгосрочного казначейства (начальная ставка доходности> 1,1%)

Правило 8 — ERR больше 12% (ожидаемая доходность> 12% — рассчитана с использованием оценок роста аналитиков)

И проделал огромную работу по оценке акции, где за соответствие каждому правилу акция получала 1 балл

( Читать дальше )

- комментировать

- ★134

- Комментарии ( 92 )

Рекомендации аналитиками с Wall St. на покупку акций = макс за 18 лет - Morgan

- 02 августа 2021, 10:58

- |

Набиуллина считает, что инфляция в России будет долгосрочным явлением

- 02 августа 2021, 10:29

- |

👉 У нас был очень долгий период высокой инфляции в конце 1990-х и 2000-х годов. Наше население жило во время низкого уровня инфляции только очень короткие промежутки времени. Инфляционные ожидания были более сдержанными, когда условия были стабильнее, но они реагируют на пандемию, цены растут.

👉 Мы не считаем, что наша политика сейчас жесткая. Денежно-кредитные условия с учетом лагов даже скорее мягкие, они еще продолжают оставаться мягкими. Судя по кредитным ставкам, по депозитным ставкам. Они ниже текущей инфляции и тем более инфляционных ожиданий. Они воспринимаются людьми как мягкие и недостаточные для сбережений

👉 Важно расширять производство, для которого нужны инвестиции. А для инвестиций необходимо, чтобы условия, в том числе таможенные пошлины и налоги, были предсказуемыми

👉 Как мы знаем, инфляция — это налог на бедность. Именно бедные страдают больше всего. Поэтому наша политика по снижению инфляции и ее стабилизации на низком уровне нацелена на уменьшение уровня неравенства

tass.ru/ekonomika/12032217

Август обычно рекордсмен среди месяцев по оттокам из акций - Goldman

- 02 августа 2021, 09:23

- |

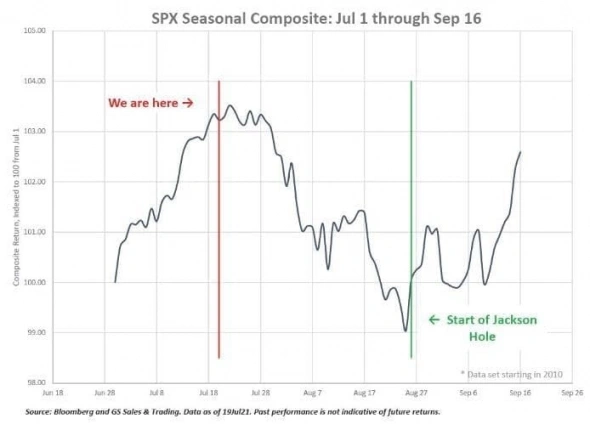

👉 Август — не лучший месяц для акций США - обычно рекордсмен среди месяцев по оттокам из акций:

👉 Ждем выступления Пауэлла в Джексон Холле (26-28 августа)

๏̯͡๏ почему каждый суслик агроном ?

- 01 августа 2021, 09:01

- |

И решил исследовать этот вопрос

smart-lab.ru/q/shares/order_by_issue_capitalization_usd/desc/?utm_source=main_menu (сортировка по капитализации)

Конечно мне леняк считать весь индекс, итак понятно что там +- то же самое, мизерные веса других компаний в целом погрешность

56-62% компаний лучше рынка (от таймфрейма), вот собственно и ответ на вопрос почему так много новичков обходят индекс и считают себя Баффетами.

Ну странно же, интуитивно понятно: половина акций превосходит индекс, а половина нет. Аномалия на лицо

Как же у пиндосов? похоже такая ситуация когда каждый суслик агроном долго не длиться )

( Читать дальше )

Чем занимаются Биотехнологи в своих лабораториях? или Смертность от рака

- 31 июля 2021, 15:02

- |

CAR-T терапия

Все мы слышали и сталкивались, возможно опосредованно, с таким явлением, как рак — злокачественная опухоль.

Одним из перспективных направлений в терапии онкологии является иммунотерапия. Она основана на том факте, что наша собственная иммунная система обладает всем необходимым, чтобы предотвращать развитие онкологических заболеваний. Ее ослабление – временное или хроническое – может приводить к сбою противоопухолевого контроля. Таким образом, целью иммунотерапии является использование иммунных клеток человека для уничтожения опухолевых клеток. Однако запуск или «перезапуск» угнетенного противоопухолевого иммунитета, как правило, требует серьезных, высокотехнологичных и дорогостоящих манипуляций с клетками.

Клеточная иммунотерапия, в том числе недавно утвержденные FDA препараты CAR-T, ингибиторы контрольных точек иммунитета и цитокиновая терапия, — это самые передовые подходы терапии онкологических заболеваний. CAR-T терапия при этом одна из самых перспективных и эффективных.

( Читать дальше )

Ежемесячные наблюдения (июль 2021)

- 31 июля 2021, 13:31

- |

Июль для фондового рынка подошел к концу, пора подводить «итоги».

Выделил динамику за месяц наиболее интересных для меня российских активов + зависимых индексов и курсов валют. Краткие комментарии по наиболее интересным движениям:

По индексам:

— В июле подзавалились Азиаты (Китай + Япония), наш индекс стабилен вместе с европейцами (небольшой минус из-за дивидендов голубых фишек типа Газпрома).

— Аргентинские собратья продолжают печатать деньги и гнать индекс наверх. Американцы делают тоже самое, даже умудряются расти при росте VIX (видимо индекс страха теперь растет, когда недостаточно растет S&P за месяц?))

По валютам:

— ничего интересного, рубль стабилен и крепок при текущих ценах на сырье.

По товарам:

— цены на нат. газ в Европе и США штурмуют максимумы за несколько лет (причем увеличивается корреляция) – позитив для Газпрома и Новатэка;

— никель, медь, алюминий продолжают расти на ожидании дефицита в будущем из-за высокого спроса на товары «новой» ESG-экономики – электрокары, ВИЭ и так далее;

— цены на пиломатериалы в США продолжают «нормализовываться» с максимумов в 1700 полгода назад;

— Палладий и Платина, которые в основном используются для катализаторов в неэкологичных авто под ударом или еще рано?

По акциям Российской Федерации:

Чемпионы июля:

— Распадская. Хороший операционный отчет (второй квартал продают почти в 2 раза больше концентрата кокс. угля после объединения с Южкузбассуглем). Цены на концентрат +23% к/к (6300 р за тонну), год назад был по 3000р.

— Металлурги отскакивают от новых налоговых инициатив Андрея Рэмовича, квартальные дивиденды в 5-6% от текущей цены делают своё дело. Другая сторона вопроса – цены на железную руду начинают снижаться, как и цены на сталь (в Китае например). Но кому это сейчас интересно?

— НМТП начинает оживать после ослабления сделки ОПЕК+. В Мае 2022 года наша страна уже выйдет на привычный объем добычи нефти, который надо будет отправлять на экспорт с помощью НМТП и Транснефти (последняя что-то не впитала данную новость и продолжает болтаться внизу).

— Русагро продолжает наращивать выручку (и скорее всего прибыль) – цены на с/х растут в мировом масштабе. Ждем открытие дальневосточного комплекса по выращиванию свиней в августе, есть ненулевая вероятность, что на открытии будет Президент.

Лузеры июля:

— Сургутнефтегаз префы отсеклись семирублевыми дивидендами, но упали чуть больше. То ли народ поумнел и понял, что дивы разовые (и при укреплении рубля к концу года за 2021 будет существенно меньше).

— Петропавловск продолжает тонуть на фоне слабых операционных показателей при стагнации цен на золото. Темная ночь перед рассветом или инсайд от Струкова, который недавно купил акции у Bonum Capital с премией?

— Башнефть префы уже по косарю, ни прибавить, ни убавить. Все в руках Игоря Иваныча, с точки зрения возвращения объемов добычи – компания № 1 среди публичных нефтянников. С точки зрения возврата денег акционеров – компания на последнем месте с непредсказуемыми и непрогнозируемыми дивидендами и прибылями.

— Татнефть продолжает ждать льгот на сверхвязкую нефть (но пока крепок Сазанов, который говорит, что ждать придется не ранее чем 2023 года). При этом РСБУ за 6 месяцев 2021 вышел достойным, главный вопрос – какой процент от прибыли распределят на дивиденды («чуть шире» как в последний раз или все излишки «как раньше»?)

— MAIL продолжает тонуть, котировки расшевелить могут только удачное IPO, с которым они почему-то затягивают. Через год перегретые it техи возможно уже будут никому неинтересны.

— Интер РАО такими темпами скоро будет стоить дешевле кэша, который есть на счетах компании. Многоходовочка Ковальчука, выход из индекса MSCI или инсайд по Восток ойлу с распилом кубышки? Узнаем в ближайших сериях.

P.S. цены скачиваю с инвестинга, а там результаты торгов фиксируются в 18:45, поэтому результаты вечерней сессии по Российским акциям сюда не входят.

Спасибо за внимание.

◕۩ что будет если промандить молодость ? или как стать богатобродом

- 30 июля 2021, 20:22

- |

Допустим, вы хотите насладиться первым десятилетием своей карьеры и не хотите беспокоиться о сбережениях, хотите тачку дороже чем квартира родителей . Это совершенно нормально для России, ведь так у нас принято и желательно в кредит). Но сколько это будет стоить вам в долгосрочной перспективе?

Математический понятно — чем раньше вы вложили, тем больше это вложение принесет. В среднем рынок рф за 10 лет (с учетом дд и инфляции приносит 14% годовых. Не сложно догадаться, что за счет сложного процента более ранние инвестиции в конечном итоге вносят больший вклад в окончательный портфель, чем более поздние инвестиции.Мало того, вклад первого года составляет 7% от окончательной суммы, а вклады за первые 10 лет составляют более половины стоимости всего портфеля.

Представьте себе двух смартлабовцев, Один стал инвестором в 20 лет

( Читать дальше )

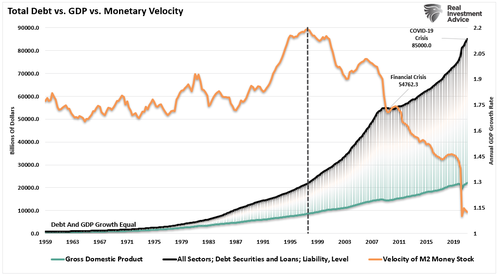

Момент Минского. Почему крах неизбежен.

- 30 июля 2021, 19:20

- |

Статья перевод с сайта realinvestmentadvice.com

В 2007 году я был на конференции, где Пол Маккалли, который в то время работал в PIMCO, обсуждал идею “Момента Мински”. В то время эта идея осталась “глухой к ушам”, поскольку рынки стремительно росли на фоне бума недвижимости. Однако прошло не так уж много времени, прежде чем “Финансовый кризис ” 2008 года выдвинул тезис о “Моменте Минского” на первый план.

Экономист Хайман Мински утверждал, что экономический цикл в большей степени обусловлен скачками в банковской системе и предложением кредитов. Это отличается от традиционно более критичных отношений между компаниями и работниками на рынке труда. После Финансового кризиса рост задолженности во всех секторах экономики является беспрецедентным.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал