Избранное трейдера Тимофей Мартынов

Металл и бумага

- 14 августа 2020, 20:16

- |

В последнее время на COMEX происходит очень много интересного. Если в двух словах, то сломался обычный шаблон поведения крупных игроков, которые прессовали золото и серебро в течение 40 лет. Как оно работало? При росте цены эти игроки начинали массово продавать фьючерсы на металл, в результате рост захлёбывался и сменялся падением. На падении массовая распродажа контрактов продолжалась, падение ускорялось, и вот тут короткие позиции закрывались с прибылью. Wash, rinse, repeat!

И вот в последние недели и месяцы схема начала сбоить. В сущности, она работала только на том, что поставка физического металла никому и никогда нужна не была; при экспирации контрактов лонги просто перекладывались в более дальние фьючи. Но с весны 2020 года участники рынка начали требовать поставку — массово. А с физическим металлом проблемы, на всех его не хватает! Тем более что добывающие компании, аффинажные заводы и монетные дворы дружно подхватили ковид и на несколько недель (месяцев) выпали из обоймы. Сложился дефицит!

( Читать дальше )

- комментировать

- ★9

- Комментарии ( 19 )

В чем польза фьючерсов на цвет. мет. на Московской бирже и как на этом заработать.

- 13 августа 2020, 23:49

- |

Пост на конкурс.

Вопрос первый. В чем польза фьючерсов на цвет. мет. на Московской бирже и как на этом заработать?

Приведу пример как все это работает на практике.

Допустим есть пункт приема цветных металлов и нужно продать собранную партию меди. А завод, куда продается медь на переплавку, может принять ее только через несколько месяцев. А именно в данный момент времени цена на медь высокая и более чем устраивает продавца. Как быть, вдруг через несколько месяцев цена упадет и прибыль будет упущена? В этом случае продавец может продать фьючерсы на медь и если через несколько месяцев цена упадет, то этот шорт принесет прибыль, которая компенсирует падение цены. Если же цены вырастут, то убыток который получится от шорта будет компенсирован ростом цен на саму медь. В любом случае продавец получит ту цену, которая была зафиксирована на момент продажи фьючерсов. В свою очередь завод который скупает медь может в нужный момент зафиксировать для себя цену покупки обратной операцией покупки фьючерсов (вообще фьючерсы изначально именно с этой целью и были созданы). По такой же схеме можно работать с другими фьючерсами на никель, цинк, алюминий. В России есть масса фирм, предпринимателей, физических лиц использующих в своей хозяйственной деятельности цветные металлы и им будет реальная польза от такого использования фьючерсов, так что потенциал у них очень хороший. Кроме того нет необходимости задействовать всю сумму на которую предполагается сделка, достаточно 10-15% от нее, в зависимости от того какой размер гарантийного обеспечения дает биржа на тот или иной фьючерс.

( Читать дальше )

Как заработать на фьючерсе на медь

- 13 августа 2020, 19:08

- |

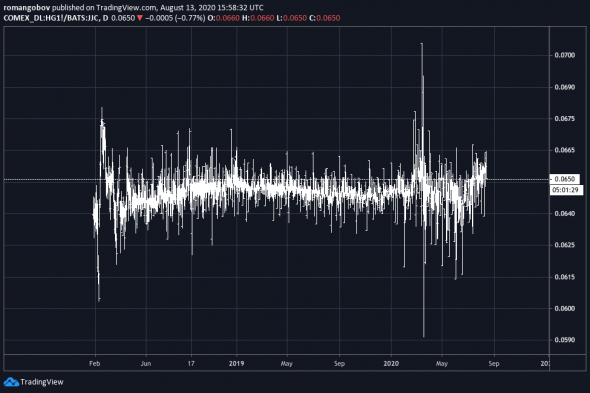

Коллеги, просто покажу вам дневной график отношения фьючерса на медь и биржевой ноты JJC.

Ясен перец что нужно копать дальше, фьюч на Московской бирже дает дешевую возможность сделать это безболезненно, ГО в 4000 рублей гораздо меньше чем 3000 баксов на CME, а акциями можно перекрыться через любую проп-компанию.

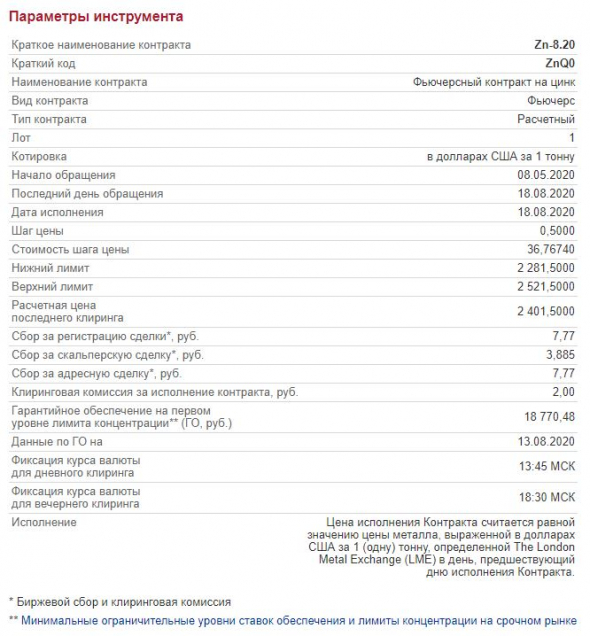

Разбираем спецификацию ZN на ММВБ

- 13 августа 2020, 11:12

- |

https://smart-lab.ru/blog/639346.php

Там меня упрекнули в том, что я пишу ерунду про биржу, что дескать она проводит исполнение по цене LME, и нужно изучить спецификацию прежде чем писать бред.

Самое интересное — это то, что я то как раз спецификацию и изучил!

https://fs.moex.com/files/17695

Смотрим параметры инструмента — фьючерс на цинк ZN-8.20:

А потом смотрим документы!

В спецификации есть пункт 1.5. Последним днем заключения Контракта является вторник, предшествующий 3-й (третьей) среде месяца и года исполнения Контракта, а в случае, если вторник, предшествующий 3-й (третьей) среде месяца и года исполнения Контракта не является Торговым днем – последний Торговый день, предшествующий 3-й (третьей) среде месяца и года исполнения Контракта.

Биржа вправе по согласованию с Клиринговым центром установить иную дату последнего дня заключения Контракта, отличную от определяемой в соответствии с настоящим пунктом.

( Читать дальше )

Связь денежной массы с ростом экономики и фондовым рынком

- 13 августа 2020, 09:53

- |

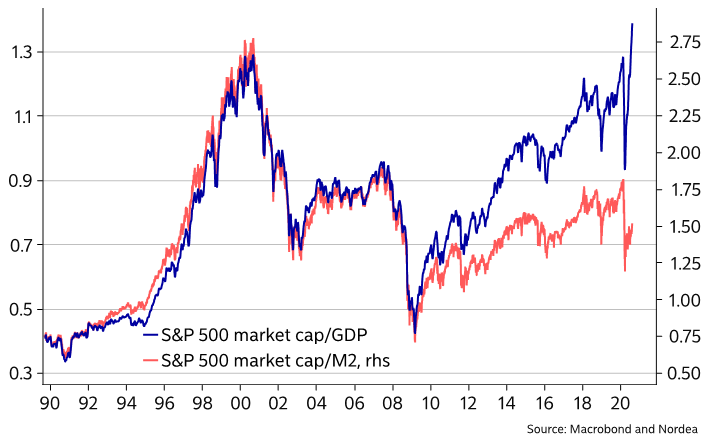

На графике видна очень интересная взаимосвязь динамики вышеописанных показателей. Речь идет о маржинальном приросте экономики и капитализации фондового рынка, на каждый напечатанный доллар. До 2008 года маржинальность совпадала, каждый напечатанный доллар приводил как к росту экономики, так и к росту фондового рынка. После 2008 года эта закономерность «сломалась», и мы видим, что каждый новый доллар все также приводит к росту фондового рынка, но в меньшей степени приводит к росту экономики.

Приведу цитату Далио из видео, которое я недавно озвучивал: «Все, что мы делаем сейчас, это производим деньги и кредит. Деньги и кредит это просто цифры. Это не реальные товары и услуги. Товары и услуги это реальная ценность, все остальное это лишь бухгалтерские хитрости.» И очевидно, бесконечно так продолжаться не может.

Больше полезной информации по рынка, аналитики, инвестиционных и торговых идей в моем Telegram канале.

Норильский Никель: приоритет - снижение дивидендов, но не программы капзатрат

- 12 августа 2020, 18:07

- |

НорНикель (BBB-/Baa2/BBB-) опубликовал финансовые результаты за 1П 2020 г. по МСФО, на уровне EBITDA в которых был отражен резерв в связи с аварией на ТЭЦ-3 в размере рассчитанного Росприроднадзором штрафа 2,1 млрд долл., что привело к падению EBITDA на 56% относительно предыдущего 2П 2019 г. до 1,8 млрд долл. Отметим, что размер штрафа компанией оспаривается, и пока нет ясности о сроках и окончательной сумме, однако на объеме выплачиваемых дивидендов за 2020 г. отразится, так как эти выплаты привязаны к EBITDA (если только РУСАЛ не сможет оспорить методы расчета EBITDA для дивидендной формулы).

Выручка в 1П 2020 г. снизилась на 8% п./п. как в связи с падением объемов продаж (-15% никель, -15% медь, -12% палладий, платина без изменений), так и цен реализации по всем основным металлам НорНикеля, кроме палладия (-20% на никель, -7% на медь, -5% на платину, +28% на палладий), соответственно — только цены на палладий удержали выручку от заметного падения. Скорректированный на экологический резерв показатель EBITDA снизился меньшими темпами, чем выручка – всего на 6% п./п., в т.ч. за счет ослабления рубля на 8% п./п. Отметим также, что в 1П операционные расходы компании повышались за счет издержек на борьбу с коронавирусом – 95 млн долл., во 2П планируется направить еще 100 млн долл., хотя эти цифры выглядят несущественными в сравнении с общими расходами компании.

( Читать дальше )

Новое Видео интервью Виски Трейдера на ютубе Как он потерял весь свой Фонд. Причины и последствия.

- 12 августа 2020, 17:14

- |

Как Google, Intel и другие компании добиваются успеха.

- 11 августа 2020, 12:25

- |

После нудной книги "кайдзен", книга про техники OKR пошла, как по маслу. Во первых в книге рассказывается о развитии классных компаний, с которыми мы сталкиваемся ежедневно и пользуемся их услугами. Было очень интересно узнать о истоках зарождения intel. С удовольствием прочитал о субкультуре Google. Узнал как добились успеха и какие решения для этого принимались в youtube. Стал с уважением относиться к Биллу Гейтсу, когда подробнее прочитал о его фонде, который они организовали вместе с супругой Милиндой, узнал, какой огромный вклад в борьбе с различными заболеваниями они внесли. Про Билла было актуально поподробнее узнать, в фоне той грязи, которую на него сейчас льют в соцсетях.

И так, самое основное в книге — это рассказ о методике OKR.

OKR — Цели и ключевые результаты (Objectives and Key Results)

Сейчас среди приверженцев OKR — AOL, Dropbox, LinkedIn, Oracle, Slack, Spotify и Twitter, а также такие известные за пределами Кремниевой долины компании, как BMW, Disney, Exxon и Samsung.

( Читать дальше )

Как контролировать портфель с помощью уведомлений от Investing

- 10 августа 2020, 09:14

- |

Как всегда, для тех — кто предпочитает в формате видео

Добрый день, коллеги.

Предположим, вы не хотите покупать фонды, биржевые ПИФы, ETFы, а хотите сами составлять свой портфель, управлять наличием в нём эмитентов и их долями, при этом перед вами стоит задача — активно контролировать что происходит с приобретенными акциями и не тратить на это половину свободного времени. Как это реализовать — именно об этом сегодня и поговорим.

( Читать дальше )

Инсайдеры.

- 08 августа 2020, 15:45

- |

Может кто подскажет официальные сайты по раскрытию инсайдерских сделок, покупок акций, в Америке и России?

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал