Избранное трейдера Тимофей Мартынов

"Новый курс" в экономике США. Как он повлияет на рынок акций

- 26 марта 2020, 09:22

- |

Кризис 2020 года не имеет аналогов в экономической истории, что делает невозможным моделирование его будущего развития. Впервые целые отрасли остановились из-за внешнего фактора, последствия которого не могут полностью предотвратить ни Центральные банки, ни государство.

Неопределенность ведет к разбросу оценок в масштабах падения. Например, Goldman Sachs ждет снижения ВВП США во втором квартале на 24% в годовом выражении. Еще 5 марта оценка падения была на уровне 5%.

Новый курс

( Читать дальше )

- комментировать

- ★11

- Комментарии ( 1 )

Почему коронавирус выгоден для мировой элиты!

- 25 марта 2020, 20:40

- |

Мой товарищ Алексей Афанасьевский — весьма талантливый и неординарный финансист поделился своим мнением о причинах и последствиях мировых кризисов, включая нынешний.

А͇ ͇ч͇т͇о͇ ͇в͇о͇о͇б͇щ͇е͇ ͇с͇е͇й͇ч͇а͇с͇ ͇п͇р͇о͇и͇с͇х͇о͇д͇и͇т͇?͇

Начну издалека. Есть такая категория систем Искусственного Интеллекта построенных на копировании биологических эволюционных процессов — генетические алгоритмы, эволюционное программирование и т.п. Слова заумные, смысл простой — выживают сильнейшие, остальные дохнут. И подобная система работает на циклах. Как сказал Господь – сначала «плодитесь и размножайтесь», а затем «отделил зерна от плевел». Ну или время «разбрасывать камни и время собирать камни». Тучные года, тощие года и т.д. Есть фаза, когда ресурсов много и выживают все подряд, а потом есть фаза, когда ресурсов оказывается мало и вымирают слабые, плохо приспособленные, накопившие мало запасов.

( Читать дальше )

Куда свалится рубль? Рублебочка 1264 руб.

- 25 марта 2020, 19:08

- |

В общем рабочая ситуация.

Напрягает другое. Трамп хвалит Саудитов и предлагает им сместить Россию с рынков нефти. Американские добытчики его, кстати, волнуют. С моей точки зрения возможно, извиняюсь, скорее неизбежно эмбарго. Но, думаю, что несколько месяцев у нас все-таки есть. Трамп заполняет свои стратегические хранилища. С учетом заполненности мировых хранилищ на 76% на заполнение с учетом избытка 6-10 млн. баррелей с апреля, уйдет 2-3 месяца. Итого, через 2-3 месяца нефти будет слишком много.Когда нефть будет бороздить отметку 10 долларов, эмбарго окажется спасением. В общем понятно.

( Читать дальше )

Unlimited QE и разъяснение, что это такое

- 24 марта 2020, 12:04

- |

Unlimited QE и разъяснение, что это такое

Итак, ФРС: unlimited QE. Беспрецедентный ход. Будут покупать «as much as necessary»: US Treasuries, ипотечные облигации, корпоративный долг, бумаги, обеспеченные студенческими кредитами, авто-займами и т.п. На первичном и вторичном рынке. Результат: облигации – ралли. Золото – ралли. Рынок акций: непонятка. Теперь ФРС стала похожа на Банк Японии. После таких базук дальнейшее направление рынка акций становится неочевидно.

▫️справка для тех, кто не в теме, простыми словами:

QE (quantitative easing – «количественное смягчение») = грубо говоря, насыщение экономики деньгами. Печатает их ФРС – центральный банк США. Вливание денег происходит через покупку на рынке центральным банком ценных бумаг: в основном, облигаций, выпускаемых правительством, но также и других бумаг, которые в кризисные периоды падают.

В кризис все боятся, что им не отдадут долги. Растёт риск дефолтов. Бумаги займа падают в цене. Их держат пенсионные фонды и другие. Появляется системный риск. Вот эти проблемные бумаги и скупает массово ФРС. QE означает рост предложения денег. За этим, по идее, должна следовать переоценка активов. Ну допустим, стало в системе денег в два раза больше – цены на активы тоже должны вырасти в два раза. Это грубо. НЕ ВСЕГДА, однако, QE приводит к инфляции в реальной экономике, потому что все напечатанные деньги устремляются в финансовые инструменты: акции, облигации и т.п. Валюта той страны, которая запускает QE, как правило падает относительно других валют. Но сейчас QE запустили все главные ЦБ мира.

( Читать дальше )

Доллар США - дефицит закончился

- 22 марта 2020, 15:40

- |

На уходящей неделе американский доллар с галопирующей скоростью, сейчас создается впечатление, что доллар будет только дорожать относительного всего валютного рынка. В настоящих реалиях, а они таковы, что мы уже в финансовом кризисе, курс доллара очень важен, т.к. сигнализирует о «здоровье» мирового финансового рынка.

Причины резкого укрепления доллара относительно всех мировых валют достаточно просты, в условиях финансового кризиса и с учетом того, что доллар – основная валюта фондирования, финансовый мир вошел в резкий дефицит доллара. Здесь все просто, большинство инвестиционных портфелей на финансовых рынках номинированы в долларах, при этом являются одновременно залогом под новые кредиты, когда инвестиционные активы дешевеют, кредитор требует у заемщика довнести деньги или сократить портфель (акции и облигации). А где брать деньги, в условиях оттока вложений от населения, ибо риски, связанные с распространением коронавируса растут и наличные деньги важнее любой инвестиции. В таких условиях приходится закрывать портфели – активы дальше дешевеют, так по спирали. Далее, это создает цепочку дефолтов (банкротств) в экономике, что также невозвраты кредитов.

( Читать дальше )

ИИС Вопрос как правильно оформить 3НДФЛ (нюансы с переводом акции).

- 22 марта 2020, 12:51

- |

Как выяснилось, при переводе акций с одного счета (ИИС) на другой (Основной брокерский) счет, брокер ВТБ принял акции как приобретенные за нулевую цену. Т.е. как бы полученные бесплатно) и со все суммы проданных акций удержал налог!

После разбирательства, деньги вернули. Но не все, тысяч 15 оставили. Налог на прибыль.

В ИИС вошло 1 200 000, выводил меньшую сумму.Логично что прибыли не было.

В декабре открыл ИИС по новой. Сейчас собираюсь оформить 3НДФЛ на вычет 52 тр.

Прошу совета, как оформить 3НДФЛ, чтобы отразить удержанный налог 15 тр и как то вернуть эту сумму?

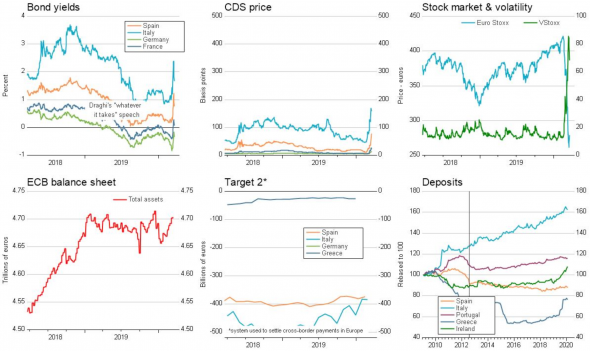

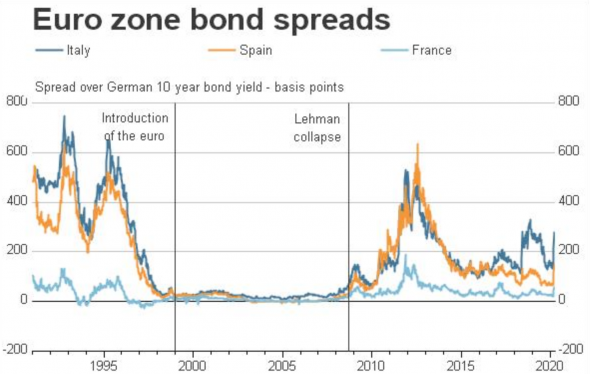

ЕЦБ ещё не боится. Так что ждём "принуждения к QE".

- 22 марта 2020, 11:10

- |

Спреды с немецкими 10-ти летками:

( Читать дальше )

Про нефть, Потаменко и Михаил Крутихин

- 22 марта 2020, 06:23

- |

Что происходит с доходностями облигаций, когда рынки растут или падают

- 21 марта 2020, 19:27

- |

Облигации и депозиты — это инструменты, в основе которых лежит рыночная процентная ставка.

Для российского рынка таким ключевым индикатором денежно-кредитной политики является ключевая ставка ЦБ. Это тот процент, под который регулятор финансирует банки, поэтому ключевая ставка напрямую влияет на ставки по кредитам и депозитам всей банковской системы, или, проще говоря, она отражает стоимость денег в экономике.

Если рыночная процентная ставка меняется, то изменяются ставки и по всем инструментам, которые к ней привязаны.

Однако в ситуации с облигациями и депозитами этот механизм работает по-разному.

К примеру, вы открыли вклад в банке сроком на 5 лет под 6% годовых. Но через год ставки на рынке выросли: теперь банк готов привлекать новые вклады на 4 года под 7% годовых. Но это не значит, что он готов будет дополнительно доплачивать 1% годовых по вашему вкладу. Таковы условия депозитного договора: ставка в нем фиксируется на весь период действия вклада.

( Читать дальше )

Саратовский НПЗ

- 21 марта 2020, 18:13

- |

Решил потихонечку пописывать и в блог. Начну с СарНПЗ — одной из крупнейших позиций в портфеле. Держу, разумеется, только префы. Ибо без инсайдов в обычке не очень понятно что может светить.

Из приятного: дивы (19й год) коллеги уже подсчитали — 1766 с копейками.

Теперь к прогнозу на будущее. Вообще, основная проблема данной бумаги в том, что вот никак не застраховаться от форс-мажоров а-ля «а давайте в нынешней ситуации меньше нефть на НПЗ слать». Захочет РН — сделает. Соответственно и выручка грохнется.

Расходы компании прикидываются весьма просто. Переменные затраты (газ, тепло и эл энергия, мощность) это лишь порядка ярда в год. Они, на удивление, малы в общих затратах. Зарплата — порядка двух ярдов, навряд ли у руководства есть возможности и/или желания ее индексировать существенно сильнее инфляции. Общехозяйственные расходы — порядка полуярда. Все остальное (из порядка 9 ярдов) — походу амортизация. Судя по отчетности, используется линейная модель, а значит амортизация не индексируется. Разница прочих доходов и прочих расходов — копеечна. Резюмируя, расходы компании по сути постоянны, не зависят от нагрузки (за искл. ремонтов) и год от года растут медленно (медленнее инфляции).

Доходы компании вычислить совсем просто = объем (в тонных) * цену (за тонну). Но вот спрогнозировать эти показатели уже сложнее. С одной стороны, разумеется выгодно максимально загружать завод, с другой, в текущей рыночной коньюктуре, ожидать можно всего https://oilcapital.ru/news/downstream/11-03-2020/pererabotka-nefti-na-mnogih-npz-mozhet-stat-nevygodnoy

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал