Избранное трейдера Тимофей Мартынов

Американские эмитенты #7

- 23 июня 2019, 20:01

- |

Добрый день, Коллеги!

Продолжаем обзор наиболее перспективных американских эмитентов по итогам I квартала 2019 г. (начало см. здесь: https://smart-lab.ru/blog/539549.php).

Сегодня мы хотели бы обратить внимание инвесторов на Veeva Systems (VEEV). Компания была основана в 2007 году и первоначально называлась Verticals onDemand (текущее наименование было получено в 2009). Основной вид деятельности – медицинские информационные услуги, оказываемые через облачные технологии. Компания предлагает комплекс многоканальных приложений для управления клиническими данными клиентов, включая медицинские, продажи и маркетинг, а также функции исследований и разработок.

В 2014 году Veeva Systems вышла на IPO. За истекший период успехи компании в информационной медицине привели к многократному росту её денежных потоков: с 2014 по 2018 гг. годовая выручка компании возросла с 210 до 862 млн. USD, а цена акции возросла с 20 до 170 USD. Финансовые показатели компании по последней отчетности (опубликована в начале июня с. г.) также впечатляют: рентабельность продаж составляет 30 %, рост выручки к АППГ составил 25%, а коэффициент текущей ликвидности – 3,7х (более подробно с финансовыми показателями можно ознакомиться здесь: www.morningstar.com/stocks/xnys/veev/quote.html). Капитализация компании на данный момент превышает 24 млрд. USD. Акции эмитента доступны к покупке на Санкт-Петербургской бирже. Динамику котировок акций компании за последние 6 месяцев приводим ниже.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 3 )

О чем говорит денежный рынок США?

- 21 июня 2019, 15:11

- |

В преддверии предварительных данных по деловому циклу в США хочу сконцентрировать ваше внимание на состоянии денежного рынка США. Как указывают монетаристы, показатели денежного рынка имеют хорошую предсказательную силу. Ибо сначала деньги потом расширение экономики.

Начну с призыва к действию: подписывайтесь на мой канал Телеграмм https://t.me/khtrader в нем вы найдете много оперативной информации по финрынкам и трейдингу.

Итак, первым делом представляю вашему вниманию картинку иллюстрирующую ситуацию динамику делового цикла и индекса S&P500.

Синяя линия — это авторский индикатор прогнозирующий состояние делового цикла в экономике США.

Красная — это динамика S&P500.

Корреляция между показателями 0,73, регрессия 0,5. Разброс достаточно широкий вокруг средней, но все же, доверие достаточно высокое.

Как видим мой индюк указывает на рост делового цикла, показатель чуть не дошел до 1-го стандартного отклонения, исторический, выход за этот канал происходит в аномальные для экономики стадии (стимулирование\сжатие ФРС, кризисы).

( Читать дальше )

И что это для нас ..?!

- 21 июня 2019, 10:03

- |

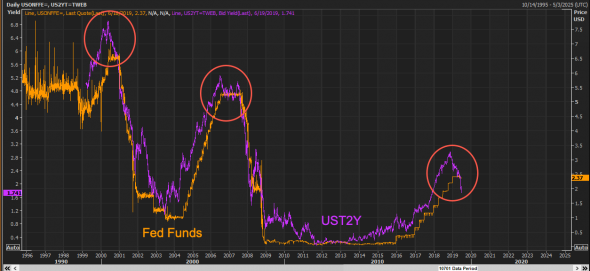

Нас убеждают, что ставка по федеральным фондам будет падать (читай, у них там дешеветь кредиты).

И что это для нас …?!

ФРС присоединяется к другим ЦБ, дает сигнал о скором снижении ставок

- 20 июня 2019, 14:09

- |

Мировые фондовые рынки выросли в четверг после того, как ФРС дала сигнал к понижению ставок, предположительно на следующем заседании, убрав из заявления формулировку о «терпеливости», подчеркнув рост неопределенности в прогнозах. Обновленный график мнений (dot plot) показал, что все больше чиновников склоняются к снижению ставки на ближайших заседаниях.

Индекс MSCI реплицирующий портфель акций из 47 стран вырос на 0.4% ожидая свежую порцию стимулирования от крупных мировых ЦБ, намереваясь закрыть уже третью торговую сессию в плюсе. Азиатский индекс MSCI вырос на 1.2% благодаря подъему на фондовом рынке Китая.

Несмотря на отсутствие прямых намеков на сокращение ставки в июле, фьючерсы на ставку оценили шансы на сохранение ставки на текущем уровне в 0%. Основным исходом по итогам июльского заседания считается диапазон ставки в 2-2.25% (снижение на 25 б.п.), с шансами в 67.7%.

Долгосрочный прогноз по процентной ставке снизился с 2.75% до 2.5%. Примечательно также то, что прогнозы по ВВП и инфляции (staff economic projections) изменились разнонаправленно. ФРС ожидает что ВВП в 2019 году вырастет на 2.0% (+0.1% по сравнению с предыдущим прогнозом), а инфляция замедлится до 1.5% (-0.3%). Относительно позитивный прогноз по экономике может говорить о том, что потенциальное сокращение ставки будет носить предупреждающий характер, нежели чем являться ответом на приближающуюся рецессию, что и создало относительно безопасную возможность толкать фондовые индексы вверх, к новым максимумам. Фьючерсы на S&P 500 в ходе торговой сессии в четверг обновили максимум и находятся в 42 пунктах от круглой отметки в 3000 пунктов. На следующей неделе, скорей всего S&P 500 преодолеет отметку в 3000, так как тупик в переговорах США и Китая скорей всего заложен в ожиданиях, а следующая порция важных данных по экономке США поступит только в начале следующего месяца.

( Читать дальше )

Объявление по конкурсу иГРЫрАЗУМа-2019 Битва Опционных Титанов (БОТ). Результаты регистрация участников. Последние предконкурсные вопросы

- 20 июня 2019, 12:55

- |

По состоянию на момент очередного внесения изменений в пост, имеем следующий пул зарегистрированных участников (нумерация в соответствии с таблицей учета результатов) :

Номинация БОТ:

1. Старый бес

2. ch5oh+Стас Бржозовский

3. FateevVV

4. tashik

5. Sergey Pavlov

6. kachanov

7. Борис Боос

8. kolinkor

9. kozmonavt

( Читать дальше )

Почему я уехал из «богатой» России жить в «нищую» ЮВА

- 20 июня 2019, 11:55

- |

( Читать дальше )

Почему не стоит недооценивать грядущую рецессию. Часть 2. Моя переводика для вас.

- 18 июня 2019, 18:08

- |

Первая часть.

Заждались по отличному чтиву? Держите все для вас)))

В первой части показали что риск рецессии в США растет довольно быстро и что предстоящая рецессия, вероятно, будет гораздо более серьезной, чем ожидает большинство экономистов, потому что в настоящее время так много опасных новых пузырей, раздувающихся в настоящее время, и потому что глобальное долговое бремя сегодня намного хуже, чем было до Великой рецессии. В этой части будет показано больше предупреждающих признаков предстоящей рецессии, а также надежные индикаторы рецессии, чтобы следить за тем, как мы приближаемся к рецессии.

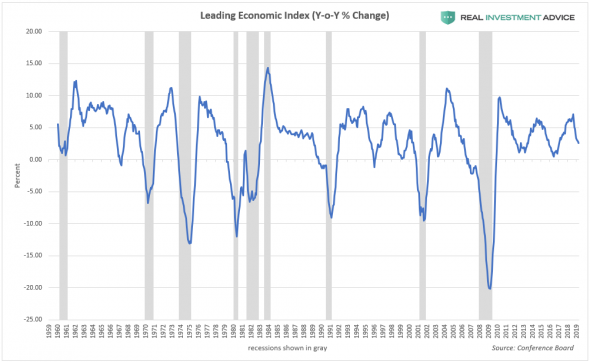

Ведущий экономический индекс (LEI), состоит из экономических показателей, ведущих экономику в целом, в последние месяцы довольно быстро замедляется. Когда годовые темпы роста этого индекса падают в отрицательную зону, рецессии обычно происходят вскоре после этого. Хотя текущее замедление

( Читать дальше )

Можно ли стабильно зарабатывать на рынке?

- 18 июня 2019, 15:50

- |

Есть якобы «официальная статистика», по которой принято считать что 98% трейдеров сливают и только 2% трейдеров стабильно зарабатывают.

Откуда эти цифры???

Кто ее считал, покажите мне этого человека???

Это какая-то «топорная статистика», в которой не понятно что учитывается.

Давайте хоть на секунду, поставим эту статистику под сомнение и попробуем порассуждать.

Лично мои наблюдения говорят о другом. Участвуя во множествах конкурсах по трейдингу я видел всю статистику, она как правило открытая и доступна всем участникам конкурса. Так вот наблюдая за трейдерами участвующими в конкурсах, мы видим следующее: с начала торгов статистика как правило держится в диапазоне 50%, это в первые дни, то-есть половина трейдеров в течении первых трех дней сливает весь конкурсный счет или уходит в минус.

Через неделю эта статистика уже смещается к 30%. То-есть только 30% находятся в плюсовой зоне.

( Читать дальше )

Россия — лидер среди стран BRIC по оттоку капитала

- 18 июня 2019, 14:26

- |

Отток с развивающихся рынков продолжился, в то время как фонды американских акций привлекли рекордную сумму с марта 2019 г.

Развивающиеся рынки

Шестую неделю подряд фонды развивающихся рынков фиксируют отток капитала. По итогам прошлой недели инвесторы в общем забрали 45 млн долларов. В то же самое время продолжилась тенденция изъятия денег из фондов акций и вложения в фонды облигаций.

К примеру, с 08 по 14 июня из ETF акций вывели 238 млн долларов, а в ETF долговых бумаг принесли почти 193 млн долларов.

Россия на прошлой неделе стала лидером по объему оттока капитала — из нашей страны забрали 122,7 млн долларов. В общей сложности с начала года чистое сальдо потоков капитала сократилось до 289 млн долларов, тогда как к 10 мая оно было равно 637,3 млн.

Суммарный приток средств в ETF российских акций (млн дол.)

Источник: ETF, расчеты Investbrothers

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал