Избранное трейдера Дмитрий Думин

Пытаемся разобраться в ценообразовании опционов при отрицательных ценах

- 24 апреля 2020, 08:16

- |

Что же такое модель Башелье? В 2014 г. вышла книга Джеймса Уэзеролла «The Physics of Wall Street: A Brief History of Predicting the Unpredictable», выпущена в РФ под названием "Физика фондового рынка: Краткая история предсказаний непредсказуемого". Рецензии на нее на смартлабе были плохие, вроде как сплошная теория, книга бесполезная. И вот ее время пришло. К сожалению, в продаже ее нет ни в каком виде, но на сайте издательства есть ознакомительный фрагмент, где идеи Башелье вполне себе раскрываются (ссылки ниже). Надеюсь, будет полезно.

ссылка 1

ссылка 2

- комментировать

- ★4

- Комментарии ( 16 )

Принципы Рэя Далио. Глава 5. Расширение компании.

- 23 апреля 2020, 11:10

- |

👉 2 самые большие силы экономики: рост и инфляция. Имеем 4 комбинациии их, и 4 стратегии

👉 В 1995 управляли $4.1 млрд а к 2000 году Bridgewater управляла $32 млрд

👉 Далио работал на двух работах: управление капиталом и управление бизнесом, многое делал сам

👉 В 2008 работал 80 часов в неделю, но недостаточно хорошо для двух должностей

👉 Посчитал, что чтобы выполнять обе работы отлично нужно 165 часов в неделю

👉 ТОП: когда ваш делегат делает работу за вас превосходно. ДНО: когда вы сами плохо делаете свою работу

👉 Прогнали сотрудников по психотесту Майерса Бриггса

👉 Поняли, что все сотрудники разные. Завели «бейсбольные карточки» на всех сотрудников с их статой

👉 Ничто не стимулирует к обучению так, как боль и нужда

( Читать дальше )

Ситуация с отрицательными ценами на нефть WTI. Попробуем разобраться.

- 21 апреля 2020, 07:58

- |

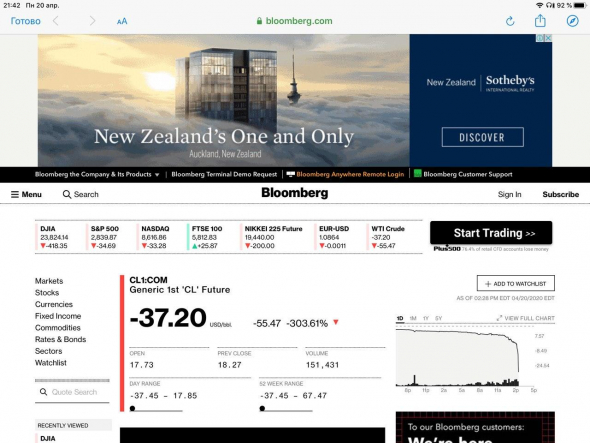

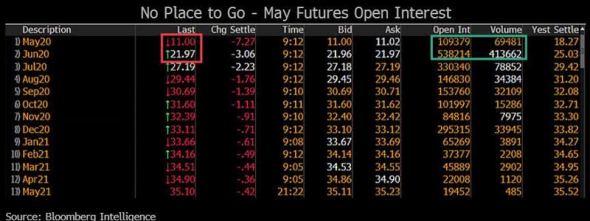

Произошло историческое событие. Вчера расчетная цена на нефть WTI по майскому контракту была зафиксирована с отрицательным значением в -$37.63. Оставим в стороне хайповые заголовки разных изданий, типа «нефть никому не нужна», «продавцы нефти будут доплачивать покупателям» и т. п., и попробуем спокойно разобраться в этой ситуации.

У товарных рынков всегда было одно важное преимущество перед фондовыми: цена на товар, в отличие от стоимости акции, никогда не могла опуститься к нулю. Вчера был создан очень опасный прецедент, который может оказать сильнейшее влияние на рынки товарных фьючерсов. И это не просто громкие слова.

Фьючерсный контракт на нефть WTI на NYMEX — это поставочный контракт. В спецификации контракта была указана минимально возможная цена в $0.01, ниже которой котировки не могли опуститься. В пресс-релизе от 15 апреля 2020 года биржа NYMEX сообщила о возможности отрицательных цен на этот контракт. Причём, на сайте CME Group в спецификации контракта эта информация не появилась. Как известно, чтобы купить 1 контракт CL необходима сумма на счёте не ниже установленных биржей маржинальных требований, на данный момент это $8250 initial и $7500 maintenance margin.

( Читать дальше )

Падение американской нефти - справедливая кара спекулятивной индустрии

- 21 апреля 2020, 07:56

- |

Вчерашнее падение фьючерсов на американскую нефти до минусовых значений – событие, которое в том или ином виде однажды обязательно должно было произойти. Разгон экономик и компенсация их потерь масштабными монетарными стимулами приводит не только и не столько к экономическим успехам. В первую очередь оно создает финансовые пузыри. Пузырь последних лет оказался беспрецедентным и по величине, и по влиянию на ценообразование глобальных активов. Это пузырь – спекулятивный капитал.

Биржи окончательно превратились в площадки для сделок пари: один выиграл, один проиграл. Хеджирование стало наиболее рискованной разновидностью спекуляций. Само понятие хедж-фонд вполне извращенно предлагает заработать на использование инструментов финансовой страховки. Инвестиционная компания – это уже давно разновидность букмекерской конторы или интеллектуального казино.

Спекулятивная индустрия существовала и до 21 века, но с конца нулевых стала угрожающе увеличиваться. Как раз за счет монетарных вливаний. Которые, в большинстве, так и не дошли до реального потребителя, оставшись циркулировать в сделках спекулятивного толка.

( Читать дальше )

Трагедия на 60,640 контрактов CLJ0 на Московской бирже.

- 21 апреля 2020, 01:02

- |

Сегодня он упал на планку $8,84 и остался на ней лежать.

Вы могли просто разорить себя, просто взяв и купив с планки.

Потому что на 1 купленный по 8,84 контракт вам придется выплатить....

Смысл в том, что это российский контракт, который торгуется на Московской бирже, а его исполнение привязано к американской нефти WTI, которая торгуется в США на Nymex. Вот правила биржи по исполнению нашего контракта:

Цена исполнения контракта считается равной значению расчетной цены (Settle Price) соответствующего фьючерса Light Sweet Crude Oil Futures, которая определяется биржей NYMEX и публикуется на сайте CME Group по адресу www.cmegroup.com в последний торговый день, предшествующий дню исполнения соответствующего фьючерса Light Sweet Crude Oil Futures. (Информация о значении расчетной цены (Settlement Price) соответствующего фьючерса Light Sweet Crude Oil Futures размещена на сайте www.cmegroup.com в открытом (бесплатном) доступе, значение цены выражено в долларах США за 1 (один) баррель нефти сорта Light Sweet Crude Oil. Биржа и Клиринговый центр не несут ответственности за недостоверность, неполноту и несвоевременное обновление информации о значении расчетной цены (Settlement Price) соответствующего фьючерса Light Sweet Crude Oil Futures на сайте www.cmegroup.com, а также за сбои в работе указанного сайта.)https://www.moex.com/ru/contract.aspx?code=CLJ0&utm_source=www.moex.com&utm_term=clj0

Прикол однако в том, что если контракт американский торговался непрерывно целый день и упал в минус, правила Московской биржи ограничили падение фьючерса так называемым нижним лимитом торгов, в результате чего фьючерс упал на планку $8,84 и тем кто «попал» продать свои контракты на Мосбирже уже было невозможно.

Цена Settle price 20 апреля составила -$37,63. Вот ссылка на табличку:

https://www.cmegroup.com/trading/energy/crude-oil/light-sweet-crude_quotes_settlements_futures.html

Если финальный сеттлмент был сегодня (я так и не понял до конца, сегодня или завтра), то покупатель 1 контракта с планки в итоге бы должен был бы перевести продавцу 8,84+37,63=$46,47х10 (10 это размер контракта). то есть -$465.

Завтра по идее по майскому контракту уже торгов нет так как:

If the 25th calendar day is not a business day, trading terminates 4 business days prior to the 25th calendar day of the month prior to the contract month

При ОИ = 60 тыс контрактов, чей-то убыток составит $28 млн. (Это только относительно цены планки, а ведь покупцы покупали то выше)

В следующий раз хорошенько подумайте, прежде чем купить какой-либо фьючерс с планки😀

Как говорится, не влезай, убьет, в самом прямом смысле.

Есть конечно ряд вопросов:

👉почему на cme не сработал нижний лимит $0,01

👉как мосбиржа будет исполнять контракты, если сеттл прайс -$37?

Говорят, что американская биржа заранее предвидела вариант отрицательных нефтяных цен и с 15 апреля сняли эти лимиты.

https://www.cmegroup.com/notices/clearing/2020/04/Chadv20-160.html#pageNumber=1

Вот жеш кто-то мог разбогатеть, если бы вовремя прочитал этот релиз и поверил в него.

Мораль сей басни?

👉Господа, когда ЦБ хочет ввести квалификацию инвесторов, ЦБ знает что делает. Ведь вы, торгуя фьючерсы, вряд ли думали, что ваш лонг в нефти может упасть на планку, что вы не сможете его закрыть, а исполнят ваш контракт глубоко в минусе, потому что таков регламент биржи.

Ну а у срочного рынка Московской биржи уже второй большой прикол с нефтяными фьючерсами за последние два года. (Предвижу уже как летят камни в адрес срочного рынка😢). Причем в этот раз мне кажется куда гораздо круче, чем тот который случился в декабре 2018 года.

Но положа руку на сердце, давайте признаем: деривативы — это опасный инструмент, и тот кто ими торгует, должен полностью понимать специфику инструмента. Поэтому ответственность лежит на каждом, кто покупает и продает фьючерсы, ведь вы автоматически соглашаетесь с регламентом биржи.

А возможно и обойдется, ведь народ наш в основном торгует Brent на Мосбирже, а не WTI, поэтому надеюсь, что пострадавших будет не так много как в 2018-м.

Capture spread

- 21 апреля 2020, 00:50

- |

Один из немногих показателей, который имеет устойчивую корреляцию с долгосрочной успешностью — Capture spread. Тем не менее, он совсем не используется при оценке фондов / ДУ / управляющих. Взято с https://blackpointcap.com/documents/Capital%20Review.pdf с разрешения авторов.

Что такое предсказание, прогноз, сценарий, вероятность и как со всем этим жить?

- 21 апреля 2020, 00:03

- |

Здравствуйте, коллеги!

В то время как все умы заняты нонсенсом, как такое может быть (нефть по -40 ;) ) наш коллега затронул проблематику вопросов, которые непосредственно касаются сегодняшних событий:

00:16:30 Что такое предсказание, прогноз, сценарий, вероятность и как со всем этим жить?

(развернуть дискуссию на эти темы можно здесь)

С точки зрения метода анализа Тактика Адверза рассмотрены следующие инструменты:

01:53:57 Йена (usdjpy).

02:36:56 Юань (usdcny).

При подготовке топика использовались данные с сайта protoforma.pro

Расчёты моделей производились с использованием программного комплекса Skilful Pro .

Что пишут трейдеры США о падении нефти. Подробности.

- 20 апреля 2020, 23:14

- |

Весь финансовый мир в ошеломленном изумлении наблюдал, как майский контракт WTI рухнул до-$40, беспрецедентное до сегодняшнего дня событие, которое вызывает бешеные спекуляции.

( Читать дальше )

Включаем голову-3 : Как заработать на этом кризисе.

- 20 апреля 2020, 05:51

- |

Вы достали с этим вашим Ковидом !!!

Давайте лучше в очередной (3-й) раз включим голову, и поговорим о долгосрочных последствиях, и как их использовать при выборе инвестиций и стратегий поведения в жизни.

Для тех, кто хочет смотреть сериал с начала — предыдущие два поста из этого цикла: Раз и два.

Итак, начинаем

Последствие номер 1:

Резкое увеличение дисконта будущего времени и будущих денег.

Как известно из финансовой теории, для того, чтобы пересчитать сумму в 100 долл, которую вы получите в будущем, к текущим деньгам, их надо дисконтировать, используя какую-то процентную ставку.

Проблема в том, что эта процентная ставка выросла в несколько раз, и мы реально не знаем, насколько, ввиду общей неопределенности этого будущего. Деньги, удовольствия, покупки, путешествия, которые вы откладывали на будущее – только что колоссально обесценились, потому что либо в этом будущем вы не сможете потратить деньги, потому что двинете коня от очередного вируса, или не сможете поехать в путешествие, потому что везде карантин.

( Читать дальше )

Баффет покупает етфы

- 19 апреля 2020, 13:15

- |

Весь портфель здесь:

https://dataroma.com/m/holdings.php?m=BRK

https://www.gurufocus.com/guru/warren+buffett/current-portfolio/portfolio

P.S. Билл Акман покупает холдинг Баффета. Гуру 80lvl)

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал