Избранное трейдера Анатолий Егоров

ДИВИДЕНДНЫЕ ИСТОРИИ. Нетрадиционная ориентация.

- 09 июня 2018, 03:11

- |

ЭКСКЛЮЗИВ (only for Smart-Lab)!

Представляю вниманию сообщества Смартлаба ШЕДЕВРАЛЬНУЮ заметку-исследование, которую я анонсировал неделю назад.

Когда-нибудь эта заметка станет одной из глав моей будущей книги о трейдинге.

В анонсе, размещенном на прошлой неделе, я имел смелость утверждать, что эта заметка способна встать в один ряд с торговыми принципами легендарного Джесси Ливермора.

Прочитав тот самый анонс недельной давности, некоторые мои читатели тогда (неделю назад) поспешили покрутить у виска и отправить меня в психушку.)))

Однако поверьте, это совсем не бред сумасшедшего.

Это вполне осознанные и аргументированные рассуждения барона Мюнхгаузена.)))

Далее предоставляю возможность вам, мои уважаемые читатели, самостоятельно судить о том, можно или нельзя ставить содержание моего исследования в один ряд с заключениями Д.Ливермора, а также насколько эта заметка может быть интересна и полезна для повседневного трейдинга.

( Читать дальше )

- комментировать

- ★14

- Комментарии ( 22 )

Кого стоит прочитать на смарт-лабе

- 17 апреля 2018, 12:12

- |

MadQuant

КРЫС

Amigotrader

А. Г.

rockybeat

Frend

Антон Кротов

ves2010

Евгения Случак

Oleg Mubarakshin ~ Quant-lab

Pratrader

XXM

Стас Бржозовский

Светлана Орловская

silentbob

ELab

wrmngr

( Читать дальше )

Модель инвестиций в акции с опционным привкусом.

- 23 декабря 2017, 21:14

- |

Итак. Допустим, мы находимся на идеальном рынке. Ликвидность абсолютна, торги непрерывны, никаких проскальзываний и комиссий в природе не существует. Что такое позиция «шорт» мы не слышали и слышать не хотим. Из каких то соображений мы решили инвестировать сумму в 1 000 000 рублей в акции с текущей стомостью 100 рублей. (Здесь и далее все числовые значения условны, легко заменяются переменными и используются для построения конкретных примеров).

( Читать дальше )

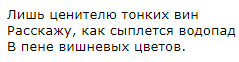

Торговая система "купи-продай".

- 16 октября 2017, 08:10

- |

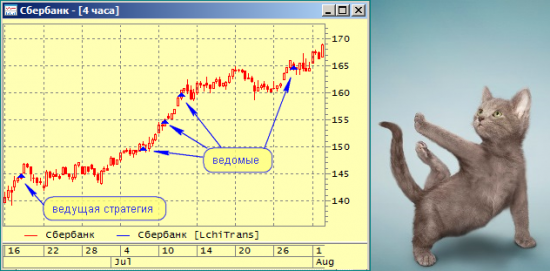

Представляю торговую систему «купи-продай».

Суть ее очень проста: Покупаем некоторое количество бумаг (start_qty), и выставляем заявки по лесенке на продажу через определенное количество пунктов.

Шаг лесенки назовем step. Да, бумаги следует продавать одинаковыми пачками, по qty_in_step лотов.

(Оставляем пока за бортом поста тему — а что делать, если купили, выставили заявки на продажу, а бумага пошла вниз?)

Поведение Equity при разных start_qty приведено на рисунке.

Индикаторы можете скачать со страницы www.xsharp.ru/indikators файл StockTest.zip, два индикатора:

1. StockTest.lua — проставляет метки сделок. Ее следует добавить на график бумаги;

2. StockEquity.lua — строит кривую Equity, следует добавить на отдельное окно.

Успешной игры по тренду!

Доходная система инвестирования Олега Клоченка

- 20 мая 2016, 14:41

- |

Инвестиции – это способ превратить работу в долг. Инвестор часть своей работы превращает в долг общества перед ним и относит расчет по долгам в будущее, извлекая сегодня только процент.© Олег Клоченок

Важные критерии для инвестиций в акции/др. активы:

- Актив должен приносить стабильный доход

- Регулярное поступление наличности на счёт важнее потенциала роста цены акции. Поток наличности можно свободно использовать: реинвестировать и потратить на жизненные нужды.

- Я не покупаю никакие акции в надежде на их рост. Я покупаю их доходности.

- Чистая прибыль компании должна расти ежегодно не менее чем на 10%. Если прибыль не растет или сокращается в течение 2-3 лет, то надо задумываться о том, чтобы продать такие акции. Важно также разбираться в структуре прибыли.

- Ориентирован на 5-10 кратный рост цены акций. Дергаться при +30% росте цены не имеет смысла, можно пропустить сотни процентов прибыли.

- Краткосрочный срок инвестирования у Олега = 3 года.

- Бессмысленно говорить о методикам оценки, сравнительных коэффициенты (мультипликаторах) и прочих системы инвестирования, потому что у каждого времени есть своя методика.

- Надо смотреть чтобы доходы компании покрывали регулярные обязательства

- Надежность акции оценивается через показатель цены акции/активы, приходящиеся на 1 акцию. Особенно важен в условиях дефляции. В условиях инфляции — важен индикатор цена/прибыль.

- Не стоит инвестировать в компании, за которыми нет активов

- Покупайте акции минимальные по к-ту P/B и покупайте их для диверсификации портфеля

Философия.

Никакая доходность не в состоянии окупить потерю душевного покоя

Главный ресурс человека — это его время и его внимание. Деньги в самую последнюю очередь.

Главные цели: быть здоровым, счастливым, любимым дорогими людьми, быть независимым — не наниматься на работу.

Надо стремиться к внутреннему комфорту. Не надо делать то, что приводит к стрессу. Комфорт — это тоже доход, потому что в будущем вы снизите себе издержки на фармакологии:)

Нет цели прогнозировать доходность. Задача — следить за ценой денег (через ставки овернайт или 3-летние ОФЗ) и не отставать от этой нормы доходности. Планирование доходности приводит к разочарованиям.

Не пытайтесь прогнозировать. «Мне все равно куда движется рынок». Просто имейте план на каждый возможный случай движения рынка. Вам не надо знать, что будет — вам надо знать, что делать.

( Читать дальше )

Собаки Доу.

- 21 декабря 2015, 22:49

- |

«Мне просто повезло в этом мире. Шанс родиться в США составлял для меня один к пятидесяти. Выйдя из материнского лона в США, а не в любой другой стране, где у меня было бы гораздо меньше возможностей, я выиграл в лотерею.» (Уоррен Баффетт)

Про «регулярно повышающие дивиденды» я писал ранее в Дивидендных аристократах и Дивидендных чемпионах, а сегодня тема моего поста – это акции с максимальной дивидендной доходностью (хотя большинство из них входят и в число «регулярно повышающих дивиденды»).

Для меня актуален вопрос по формированию портфеля американских акций на Санкт-Петербургской бирже. В первую очередь посмотрю на известных "собак Доу". Скоро новые покупки.

Инвестиционная идея построения портфеля на «дивидендных акциях» (акциях компаний, стабильно выплачивающих дивиденды) не нова. Дивидендные выплаты интересны профессиональным игрокам рынка (инвестиционным компаниям), частным инвесторам, аналитическим агентствам и исследователям.

( Читать дальше )

Гайд по торговле на бирже часть2 Основа торговли

- 15 июня 2015, 08:29

- |

Первая часть лежит тут… smart-lab.ru/blog/155810.php… думал частично переписать, но решил просто добавить...

1 Основа торговли

Трейдинг — это прогнозирование будущих цен и торговля этого прогноза с целью извлечения прибыли.

Прогнозирование будущих цен можно делать на основе различных методов и способов, например: фундаментального анализа, новостей, цены, объемов, элиотов и прочих методов или их сочетания. В любом случае выделяется параметр наблюдения или ряд параметров на основании которых принимается решение об исходе прогноза.

В конечном итоге, исходы прогноза всего 2 — тренд и контртренд. В случае тренда мы делаем вывод что параметр наблюдения достаточно изменился, чтоб движение продолжилось, а для контртенда на основаниии такого же изменения параметра мы сделаем вывод что движение прекратится и сменится на противоположное.

( Читать дальше )

Школота про управление рисками #1

- 03 февраля 2015, 23:56

- |

Ты туда не ходи — ты сюда ходи, а то в снег башка попадет совсем мертвый будешь ©

В первом же комментарии к моему первому посту на Смарт-лабе меня обозвали школотой. Я не обиделся: я действительно школьник. Но только по этой причине я НЕ ОБЯЗАН торговать хуже всех серьезных дядек, которые годами тайком от своих жён сливают на бирже денежные заначки. Я не обиделся, но запомнил. Может, и я не смогу стабильно зарабатывать на бирже. Но возраст не является необходимым и достаточным условием успеха или потерь в трейдинге.

С вашей помощью в предыдущем опросе были сделаны выводы:

- Торговая система должна строиться на основе управления рисками;

- У упрямых трейдеров основной риск проявляется в удержании сделки против тренда

- У психологически неустойчивых трейдеров основной риск проявляется в хаотичных сделках в период тильта.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал