Избранное трейдера eserg

Простая безиндикаторная торговая идея

- 08 декабря 2020, 16:11

- |

Идея реально простая, суммируем объем на растущих свечах, отдельно от падающих, до определенной «отсечки». В нашем случае как раз отсечка и есть индикатор (тот самый параметр который можно менять).

Проверяем логику, если объем и на падающих свечах и растущих, достиг нужного значения, и рынок при этом вырос — то покупаем, если падает — продаем.

Выглядет эквити довольно таки приятно, хотя если посмотреть по сделкам — то явно напрашивается стоп к позиции прикручивать.

Для тех кто хочет разобраться с использованием блоков обновляемых значений — самое то, открыть данный скрипт, так как он в основном и состоит их этих блоков!)

( Читать дальше )

- комментировать

- ★28

- Комментарии ( 30 )

Минфин по средам размещает Облигации, в 12час 30мин ? и второй раз в 16час 30мин?(по Москве....сегодня 5-летние и 10-летние.... в какое время то ,кто спецы.....плз...

- 02 декабря 2020, 09:40

- |

Интересная, но устаревшая и переоцененная книга

- 28 ноября 2020, 18:43

- |

Минусы:

Автор и идеолог пассивного инвестирования, на самом деле пропагандирует активный выбор акций по фундаментальным показателям.

Есть мнение, что после того, как книгда стала бестселлером, Value-подход, продвигаемый автором перестал работать, на самом деле он не перестал работать, он иногда перестает работать, а потом снова начинает.

В принципе подход сокращать долю акций, когда они дороги и повышать, когда дешевы, кажется логичным, но как мы знаем сейчас (в 2020), американский IT-сектор казался дорогим еще 5 лет назад.

Книга читается не очень легко, какой-то стиль довольно странный, сравните с последователями из Арсагеры.

Плюсы:

Начинающие могут узнать про всякие коэффициенты понятным языком, узнать про историю американских ценных бумаг и их типы (больше чем необходимо, но все же). От книги веет вековой мудростью. Неплоха, как база для дальнейшего углубления. В принципе, я бы прочитал, чтобы понять, что это за книга, с которой носятся все инвесторы.

Золото завершает коррекцию, рубль дешевеет и падает на 105

- 28 ноября 2020, 02:25

- |

Такой небольшой обзор по волновому анализу в программе.

Рекомендация для среднесрочной торговли:

- Золото покупать!

- евро и рубль продавать!

Золото

( Читать дальше )

Новый арбитражный индикатор для фьючерса РТС

- 25 ноября 2020, 08:50

- |

Предисловие: помните старый фильм «Талантливый мистер Рипли»? Главный герой «пытается пробиться наверх» посредством перманентного обмана. И в конце фильма он встречает сыщика, который ему говорит «Видишь ли, в Америке нас учат проверять факты прежде чем они становятся фактами. Нас учат наводить справки.» и дальше он ему кратко рассказывает факты, на основе которых понятно, кем был мистер Рипли на самом деле. Вот, этот мужик:

И я задумался вот над чем: у нас есть индекс РТС. В составе индекса 42 компании, с определенными весовыми коэффициентами (их посмотреть можно вот здесь: www.moex.com/ru/index/RTSI/constituents). Предположим гипотетическую ситуацию, что цена всех 42 акций, входящих в индекс — выросла, где-то на 1%, где-то на 3% ну и т.п. Вопрос: а на сколько вырастет стоимость фьючерса РТС в такой ситуации? Вот и решил проверить эту простую арбитражную идею, сделал свой индикатор, назвал его «Уравнитель РТС» (да, с фантазией у меня в последнее время не очень).

( Читать дальше )

Околорыночные наблюдения

- 25 ноября 2020, 08:46

- |

Но что делать, если поговорить хочется?:)

Есть такой узкий круг алготрейдеров, торгующих на мосбирже.

Многие из них представлены на комоне, кто-то счет мониторит, кто-то автоследование с сигналами ведет, но не все.

Другие просто ведут свою статистику и публикуют её, а кто-то только в личку показывает результаты.

Мой мониторинг в данном случае это порядка нескольких десятков человек.

Что всех объединяет? Торгуемые инструменты. В основном это сишка, ришка и еще там плюс/минус.

Кто-то нефтью балуется, кто-то сбером, а кто-то еще несколько акций добавляет.

Далее все сходятся во мнении, что гонять это безобразие, если и стоит, то по тренду.

Оно и понятно. Любыми метриками легко проверить, что наш рынок хоть 20 лет назад, хоть сейчас почти на любом окне

в 3 года либо явно трендовый, либо точно не контртрендовый на масштабах от часа и выше.

При этом у нескольких человек есть что-то контртрендовое, но оно профита вроде как не генерит. Этим можно пренебречь.

( Читать дальше )

Почему силовики и чиновники гнобят бизнес в России

- 25 ноября 2020, 05:27

- |

= = = = =

Рекомендуемое чтение:

Конец предпринимательства. Сдохнут все: и нормальный бизнес и бизнес-клоуны

Бизнес-апокапипсис 2020 — russian edition

Российский бизнес разваливает сам себя и разваливает Россию

( Читать дальше )

Про то, как мы не умеем работать с вероятностными моделями

- 23 ноября 2020, 20:25

- |

С этим сталкиваешься постоянно в мире: люди не умеют работать с вероятностью. Будучи написанной трейдером, человеком, который сталкивается с понятием «риск-доходность» и на своей шкуре испытывает магию этого термина, книга очень хорошо читается. В начале знакомства я думал, что основная мысль уже сказана в заголовке: о чём можно написать столько текста? Но ошибался. До самого конца книга читается с любопытством. Чего стоит только один пример, который хочется приводить в разговорах с друзьями:

Тест на заболевание имеет 5% ложных положительных результатов. Болезнь затрагивает 1/1,000 часть населения. Люди проверяются наугад, независимо от того, подозреваются ли они в наличии болезни. Тест пациента положителен. Какова вероятность, что пациент поражен болезнью?

Большинство докторов ответило, что 95%, просто принимая во внимание факт, что испытание имеет степень точности 95%. Ответом является условная вероятность, что пациент является больным, и тест это показывает — близко к 2%. Меньше чем один из пяти профессионалов ответил верно.

( Читать дальше )

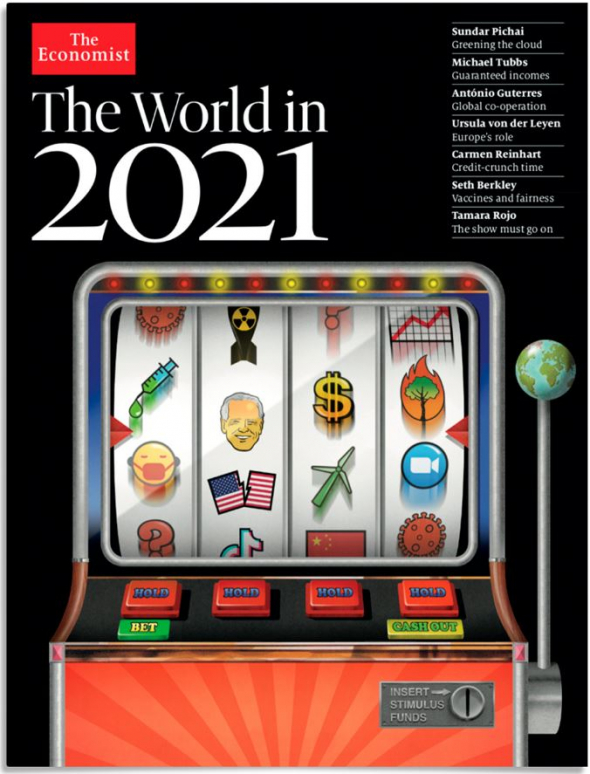

Новая шарада от The Economist.

- 18 ноября 2020, 14:22

- |

www.economist.com/the-world-ahead/2020/11/16/ten-trends-to-watch-in-the-coming-year

10 трендов следующего года.

Яндекс перевод этой статьи править не стал времени нет.

1 Бои за вакцины. По мере того как первые вакцины станут доступны в большом количестве, фокус внимания сместится с героических усилий по их разработке на столь же сложную задачу их распространения. Дипломатия вакцин будет сопровождать борьбу внутри стран и между ними за то, кто и когда должен их получить. Дикая карта: сколько людей откажутся от вакцины, когда ее предложат?

2 Смешанный экономический подъем. По мере того как экономика оправляется от пандемии, процесс восстановления будет прерывистым, поскольку местные вспышки и ограничения приходят и уходят, а правительства переходят от поддержания компаний на жизнеобеспечении к оказанию помощи работникам, потерявшим работу. Разрыв между сильными и слабыми фирмами будет увеличиваться.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал