Избранное трейдера eserg

Spydell: Инвестиционный ажиотаж

- 07 октября 2020, 11:03

- |

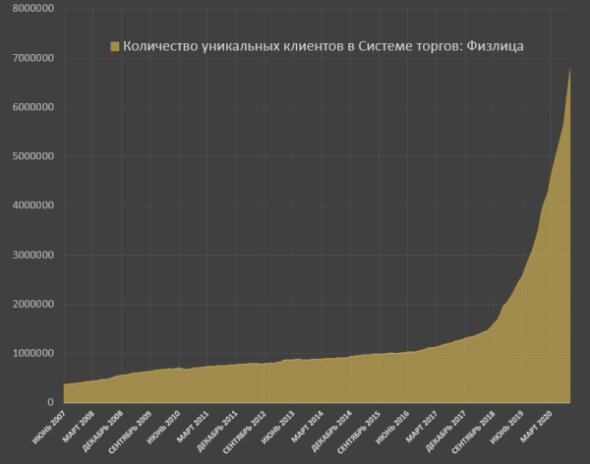

В России складывается уникальная ситуация, которой еще никогда не было в истории страны. Наблюдается аномальная активизация физических лиц в попытках прозондировать инвестиционную почву. Через это проходили все развитые страны в различные исторические периоды с различной интенсивностью и структурными характеристиками. Сам этот процесс неизбежный, но интерес вызывает форма и структура.

Для понимания того, в какой системе координат мы находимся.

С 1999 по январь 2016, т.е. более, чем за 16 лет всего 1 млн человек открыли счета на фондовом рынке.

На следующий миллион человек потребовалось ровно три года. Третий миллион оформили за 9 месяцев 2019 и вот к текущему моменту с октября 2019 почти 4 млн новых счетов было открыто! Сейчас за 3 месяца оформляют до 1.5 млн человек – это в 80 раз (!) интенсивнее, чем средние темпы с 2010 по 2016 и в 10 раз быстрее, чем в 2018.

Сейчас каждый шестой уникальный клиент совершает хотя бы одну сделку и это достаточно высокая норма в ретроспективе, обычно каждый десятый клиент был в пробужденном состоянии, сейчас каждый шестой.

( Читать дальше )

- комментировать

- ★10

- Комментарии ( 37 )

Демонстрирую свой район, чтобы было понятно, почему переехал сюда из Москвы😁

- 26 сентября 2020, 19:08

- |

Кто узнал музон?😁

Возвращение Газпрома, покупка Евро. Волновая аналитика на неделю

- 26 сентября 2020, 17:08

- |

Тайминг: Индекс доллара: 07:27; Евро: 11:06; Канадский доллар: 02:53; Франк: 08:18; Фунт: 16:03 Йена: 00:44; Золото: 04:14; Серебро: 05:27; Российский рынок: 17:21 Биткоин: 23:56; Нефть: 22:40; Австралийский доллар: 13:01;

ЗКТ. Как мы закрывали фирму или чего ждать от Мишустина

- 25 сентября 2020, 06:56

- |

Вход — копейка, выход — рубль.

Если у вас нет фирмы, можете сразу переходить ко второй половине топика.

Эта история началась еще десять лет назад. После перехода на упрощенку наше торговое микропредприятие практически перестало приносить доход. По пяти причинам: ритейлеры перестали с нами работать, так как нельзя было списывать НДС, розница задерживала платежи, сотрудники стали подрабатывать на стороне, зарплату обложили страховыми взносами да и товар перестал пользоваться спросом. Так что фирму нужно было закрывать. Понятно, что если начать закрытие сразу, то попадаешь на полномасштабную проверку налоговой с неизбежными штрафами, выплачивать которые не было средств. Да и оставалась надежда найти новый сегмент рынка, все-таки люди у нас работали достаточно образованные. Заморозили фирму и до прошлого года сдавали нулевые отчеты. В пенсионном фонде объяснили, что им отчетов не нужно до возобновления деятельности. Ежеквартально посылали по почте отчеты в соцстрах и налоговую. Раз в полгода обозначали движение средств в банке, чтобы не попасть на ежемесячное драконовское списание. Так прошло несколько лет. Приходилось следить за развлечениями налоговой, соцстраха и статистики по изменению форм отчетности. Кто-то же у них должен отрабатывать зарплату, плевать, что сотни тысяч предприятий должны тратить силы своих бухгалтеров на отслеживание этих изменений. Обновляешь программы и вперед, сдаем отчетность по новым формам. Если раньше твои ошибки замечались, предлагалось переделать отчет и сдать по новой, то теперь через год приходит извещение из налоговой — извольте платить штраф.

( Читать дальше )

Волновой анализ индекса РТС

- 06 августа 2020, 21:44

- |

ТФ: 1H

Продолжается движение вбок зигзагами, что не добавляет никакой ясности в разметку (https://t.me/waves89/1834; https://vk.com/wall-124328009_16710). Да, вариант развития конечной диагонали «c» был предположен в ещё в прошлый раз, но что-то она очень сильно во времени растягивается.

До завершения этой диагонали, никаких попыток торговли предпринимать не собираюсь. Прошлый шорт закрылся в безубытке, теперь просто наблюдаю и жду.

Исследованиями ТА занимаются университеты по всему миру

- 19 июля 2020, 14:15

- |

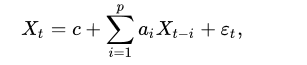

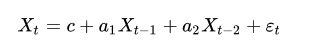

Для этого можно использовать например авторегрессионную модель. В такой модели цена на графике в данный момент выражается через сумму нескольких предыдущих значений цены, помноженные на коэффициенты.

в развернутом виде как то так

( Читать дальше )

Облигации сильно подорожали. Как рассчитать реальную доходность?

- 15 июля 2020, 11:13

- |

В этом году стали очень популярными вложения в облигации. Из-за этого цена на долговые ценные бумаги выросла. Многие облигации федерального займа (ОФЗ) торгуются на 5% выше номинала. Как рассчитать реальную доходность бумаги, если ее приобрести по текущим ценам?

Давайте рассмотрим самые популярные — облигации с постоянным купоном. Доход по таким бумагам начисляется один или два раза в год фиксированными суммами (купонами).

Возьмем для примера (не рекомендация) облигацию ОФЗ 26211. На данный момент у нее следующие показатели (их можно посмотреть на любом сайте, посвященном облигациям):

— Дата погашения — 25.01.2023.

— Лет до погашения — 2,55.

— Номинал — 1000 руб.

— Доходность купона — 7% годовых.

— Накопленный купонный доход — 31,83 руб.

— Цена последней сделки в % к номиналу — 105,9%

Расшифровать эти термины поможет эта публикация.

( Читать дальше )

Нет блата / денег / связей ? Меняйте контекст

- 28 июня 2020, 20:52

- |

Допустим, вы — индивидум с мозгами (как вам кажется), но без связей и денег.

Ваши шансы пробиться наверх в системе практически равны нулю. У вас нет волосатой лапы, которая устроит вас на работу в газпром, и нет стопицот денег, которые вам позволят не работать. Поэтому вы ходите на ресурсы типа смартлаба, надеясь заработать деньги торговлей. Статистически, у вас ничего не получится. На торговле в наше время зарабатывают только проп-дома типа Rennaisance Technologies, которые нанимают армию профессоров, гоняющих сложные алгоритмы на больших чорных серверах

Что надо делать в такой ситуации? Выйти из нее. Перейти в другую парадигму, где нет таких ограничений

Таких парадигм существует несколько, давайте рассмотрим некоторые

1 Интернет, точнее — бизнес в интернете

Потенциальному покупателю Ваших товаров и услуг, который ищет их в интернете — пофиг, что вы Вася из глубинки, живущий у бабушки на диване, а не большая международная корпорация. Интернет — великий уравитель. Возможности, предоставляемые торговыми площадками типа Озон, Амазон, Этси — просто фантастические

Это я не говорю о просто продаже продуктов со своего собственного сайта

Пример — когда я занимался торговлей через Амазон, там была какая то белорусская контора, которая продавала что то типа собачьих ошейников. Они делались в Китае и загонялись напрямую на штатовский амазон.

( Читать дальше )

Зарплата >200 тыс на удаленке. Да не вопрос. ~3 месяца обучения. Не продажи, не орифлейм

- 28 июня 2020, 20:41

- |

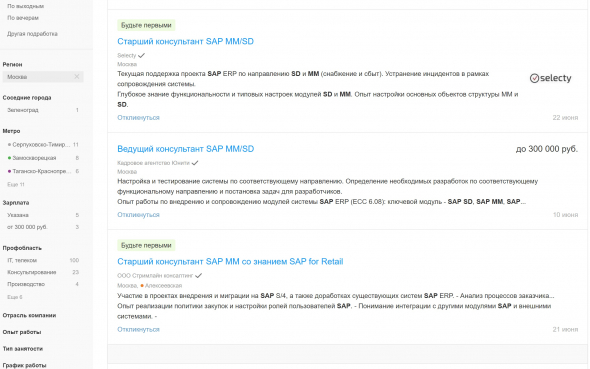

Дело все в том, что в Россию приходят большие корпорации, да и существующим необходима международная система учета. Поэтому 1С к сожалению не котируется.

Что я предлагаю, завтра я проведу конфу по скайпу, где расскажу как за 3 месяца стать зарабатывать >200 тыс. За счет компании объехать пол мира.

В том числе, я думаю это будет интересно и уже работающим сотрудникам. Пример просто бухгалтер 100 тыс, со знанием SAP 200, просто логист 70, со знанием SAP 150 тыс.

Кому интересно просьба писать в личку.

Старик Хастлер может подтвердить. Я, как я понял, до пенсии работал в крупной компании где сотрудники SAP в качестве зарплаты получали вагоны сахара

Прогноз стоимости доллара! Рост или обвал? Прогноз по волнам Эллиотта!

- 22 июня 2020, 12:06

- |

В этом видео расскажу о том какие варианты развития событий по валютной паре доллар/рубль нас могут ожидать в 2020 году с точки зрения волнового анализа.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал