Избранное трейдера fart1

Какой бред, где ликвидность?????

- 18 июня 2019, 22:37

- |

что за бред биржа???, через день экспирация в USM9 — фьючерс ходит около 500 млн за день,

неужели нельзя загнать туда нормальных ММ, и снизить спред ?????

- комментировать

- ★1

- Комментарии ( 56 )

Портфель с доходностью -45% годовых.

- 18 июня 2019, 21:23

- |

На днях завершили тестирование одной из торговых систем, которая использовалась на фондовом секторе московской биржи. Торговля велась только акциями. Результат вполне достойный. Тестирование продолжалось почти полтора года. За 2018 год стратегия принесла 45% годовых. Работала она на отдельном счете, который мы используем специально для тестов новых стратегий. Начальная сумма составляла 100 тысяч рублей. По сути, портфель был собран в декабре 2017 года, и в течении последующего 2018 года было не так уж много продаж и покупок новых акций. Для тех, кому интересно какие акции покупались и продавались в течении года, выкладываем небольшой обзор, со списком основных активов портфеля.

В декабре 2017 года были куплены следующие акции: Сбербанк — по 228 рублей за акцию, Лукойл — по 3400 рублей за акцию, Газпром — 132 рубля за акцию, Роснефть — 295 рублей за акцию, МосБиржа — 110 рублей за акцию, Россети — 0,82 за акцию, Распадская — 86 за акцию. В марте 2018 Сбербанк был продан по цене 265 рублей за акцию, а вместо него куплены акции Алросы - по цене 90 рублей за акцию. В апреле продали акции Россетей - по 0,85 за акцию. В мае был продан Газпром, а вместо него позже куплены акции НЛМК — по цене 155 рублей за акцию. В августе были проданы акции МосБиржи — по цене 100 рублей за акцию, продали с убытком. В течении года так же два раза открывали позицию по акциям ВТБ, но первый раз позиция была закрыта с небольшим убытком, а второй раз закрыта в 0. Остальные активы до сих пор находятся в составе портфеля.

( Читать дальше )

Облигации. Как заработать 4,000% годовых?

- 18 июня 2019, 21:21

- |

В данной статье мы рассмотрим так называемые преддефолтные облигации с доходностью от 100 до 900% годовых. И да, это не опечатка, доходность облигаций действительно может составлять девятьсот процентов годовых. В чем тут подвох? А подвох в том, что облигации являются дефолтными или преддефолтными. То есть при покупке таких облигаций присутствуют большие риски, в связи с нестабильным положением компании эмитента, и вложившись в них вы можете потерять свои средства. Но существует способ снизить риски и получить очень высокий доход.

На данный момент к подобным облигациям можно отнести следующие: ОткрХОЛ 3 (Открытие Холдинг АО обл. 03) с доходностью 917% годовых и погашением в 2027 году, ОткрХОЛБО 3 (Открытие Холдинг обл. БО-3) с доходностью 789% годовых и погашением в 2027 году, Спектр 01 (ООО “Спектр” 01) с доходностью 725% годовых и погашением в 2026 году, ФинАвиа 01 (Финанс-Авиа ООО 01 обл.) с доходностью 116% годовых и погашением 2022 году. Таких облигаций достаточно много, полный их список вы можете найти на любом сайте, предоставляющем информацию по облигациям и выбрать те, которые вам интересны.

( Читать дальше )

6 миллиардеров порекомендовали любимые книги, которые советуют всем прочитать

- 18 июня 2019, 19:51

- |

Чтение развивает воображение, память и расширяет ваш словарный запас. В том числе и поэтому многие успешные люди неустанно призывают читать больше. Билл Гейтс, Марк Цукерберг, Ричард Брэнсон и другие богатейшие люди планеты рассказали о своих любимых произведениях, которым точно следует уделить время

Билл Гейтс, бывший глава Microsoft

Гейтс на своем сайте периодически публикует подборки книг, которые его вдохновляют. Он поясняет, что чтение — любимый способ побаловать воображение, несмотря на большое количество встреч с интересными людьми. И вот 5 последних произведений, которые Гейтс рекомендует не откладывать в долгий ящик:

- Тхи Буй «Лучшее, что мы могли сделать»

- Мэтью Десмонд «Выселенные: нищета и благополучие в американском городе»

- Эдди Иззард «Поверьте мне: Мемуары о любви, смерти и джазовых курицах»

( Читать дальше )

Доходности облигаций рухнули по всему миру

- 18 июня 2019, 17:31

- |

( Читать дальше )

Иностранные брокеры. Плюсы и минусы. Сравнение тарифов.

- 18 июня 2019, 16:26

- |

Оглавление

- 1. В чём смысл работы через иностранного брокера

- 2. В чём приемущества и недостатки иностранных брокерских счетов

- 3. Сравнительная таблица тарифов, плюсов и минусов

- 4. Выводы из таблицы сравнения

- 5. Что иностранные брокеры предложат в будущем?

Брокер на фондовом рынке – это посредник между инвестором и Фондовой биржей. На иностранных фондовых биржах этот принцип тот же, что и в России.

( Читать дальше )

Маржинальная торговля в Тинькофф Инвестициях

- 18 июня 2019, 16:23

- |

Привет!

Мы запустили маржинальную торговлю на тарифах «Трейдер» и «Премиум» — теперь клиенты Тинькофф Инвестиций могут открывать длинные позиции.

Как подключить

В приложении Тинькофф Инвестиций — на главном экране нажмите на шестеренку в правом верхнем углу и переключите тумблер «Маржинальная торговля».

В личном кабинете на Tinkoff.ru включить маржинальную торговлю можно во вкладке «Портфель» → «О счете».

В веб-терминале — в виджете «Маржинальная торговля».

Сколько стоит

Стоимость маржинальной торговли складывается из двух частей:

Комиссия за сделки с плечом. Вы платите стандартную комиссию согласно своему тарифу за активы, которые купили на свои деньги и за активы, которые купили на деньги брокера. И так же при их продаже.

( Читать дальше )

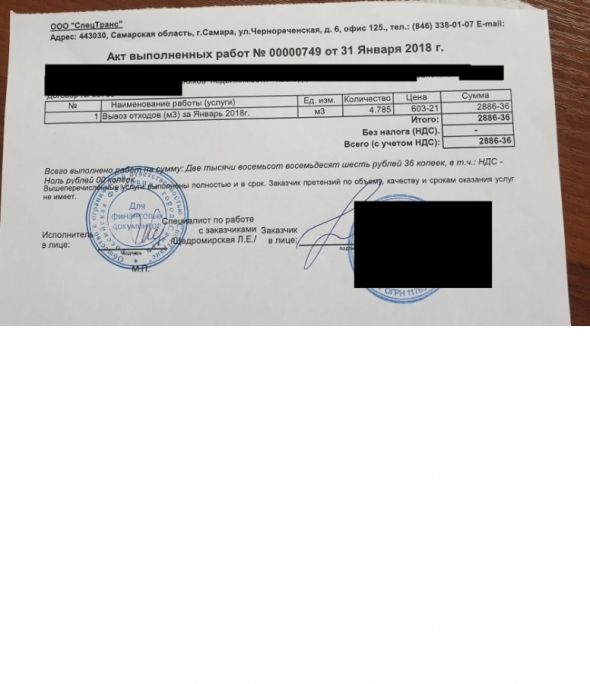

мусорная реформа

- 18 июня 2019, 09:39

- |

Вот одна из причин почему так резко падает число юр лиц.

UPD

Как верно заметили читатели стоило бы выложить акт работ прошлой мусорной компании. Которая являлась муниципальной (см выписки егрюл).

Разница в том, что раньше вывозили исходя из объемов. А теперь реформировали до нормативов, которые считаются по м2

( Читать дальше )

Тонкости дивергенции!

- 17 июня 2019, 18:44

- |

Поскольку многие не любят видео или не имеют возможности их посмотреть, наиболее познавательные видео я иногда пишу в виде статьи. Сегодня перевожу в текст видео про дивергенцию, которое недавно делал! Коротко и по сути:

Думаю, что такое дивергенция, никому объяснять не нужно:

Самое простое и частое применение, которое находят дивергенции осцилляторов(наиболее популярные из которых АО, RSI, MACD и подобные) — конечно же разворотные сигналы.

( Читать дальше )

Как работает память. Часть 1

- 17 июня 2019, 14:11

- |

Жизнь не стоит на месте. И каждый раз, заканчивая тот или иной проект, оглядываешься назад, стараясь дать оценку. Оценить, как все прошло. Может это был бизнес-проект, определенный период в жизни или отношения с конкретным человеком. Что угодно. Даже отдых на курорте. Оцениваешь, с целью сделать выводы. Извлечь определенный опыт для будущего.

Дело в том, что у обычного человека такая ретроспективная оценка часто бывает искажена. Почему? Поведенческий психолог Даниэль Канеман серией экспериментов вывел правило «пик-конец» для нашей памяти:

1. Оглядываясь назад, наш мозг придает чрезмерный вес двум типам событий: которые спровоцировали пиковые эмоциии которые произошли в конце периода.2.Игнорирование длительности: продолжительность периода не оказывает заметное влияние на наше восприятие произошедшего.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал