Избранное трейдера Pavel Yen

новая прикольная программа наподобие TSLAB

- 13 октября 2015, 19:35

- |

Почитывая http://quantocracy.com/ натолкнулся на офигенную программу.

Регистрация бесплатная. Работает прямо в вебе, устанавливать ничего не надо, настраивать ничего не надо.

traide.inovancetech.com/#/

Прога на инглише, но там быстро можно разобраться, я с нуля за полчаса разобрался и слепил свою первую стратегию.

Прога пока в бете, но пользоваться уже можно. Обещают много всяких улучшений в будущем.

В бесплатном варианте много ограничений, по тикерам, индикаторам, таймфреймам, но в целом пользоваться можно.

И подписка стоит всего 10 баксов в месяц. Так что если тслаб и дальше будет поднимать цены то ...

На данный момент доступны для разработки стратегий:

1. Куча валютных пар. Евродоллар есть в бесплатном режиме. Рублика пока нет, пишите им письма, может добавят. (они ответили на моё письмо)

( Читать дальше )

- комментировать

- ★28

- Комментарии ( 11 )

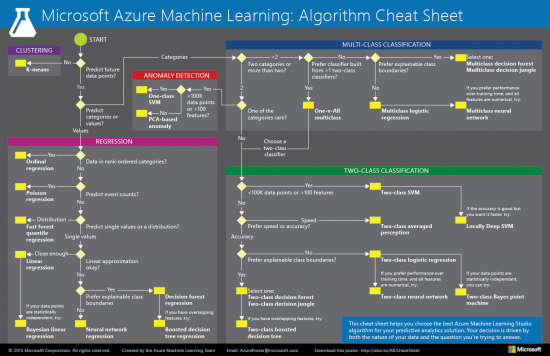

Выбор алгоритма машинного обучения для вашей стратегии

- 14 августа 2015, 13:14

- |

Путеводитель по разработке биржевых роботов-2

- 11 августа 2015, 09:06

- |

Продолжение. Начало здесь.

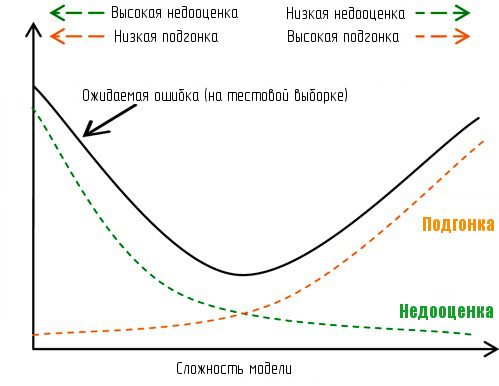

После того, как стратегия протестирована и, насколько это возможно, избавлена от недооценки/подгонки, с хорошим коэффициентом Шарпа и минимизированными просадками, настало время выстроить систему исполнения.

Система исполнения ордеров

Система исполнения отвечает за то, каким образом список сделок, сгенерированных стратегией, отправляется и исполняется на стороне биржи. Несмотря на тот факт, что генерация сделок может быть полу- или полностью автоматической, механизм исполнения может быть ручным, полуавтоматическим или полностью автоматическим. Для LFT стратегий ручное или полуавтоматическое исполнение применяется наиболее часто. Для HFT алгоритмов необходимо создать полностью автоматический механизм исполнения, который скорее всего будет тесно интегрирован с генератором сделок (из-за сильной зависимости стратегии и технологии).

( Читать дальше )

Путеводитель по разработке биржевых роботов -1

- 06 августа 2015, 08:57

- |

Основные этапы создания автоматических торговых систем сформулировал Michael Halls-Moore на своем сайте www.quantstart.com. Я присоединяюсь к его советам и рекомендациям — по текстам на сайте видно, что автор действительно занимается практической работой по алготрейдингу.

Автоматическая торговля это чрезвычайно сложная область биржевых финансов. Значительное время может занять получение необходимых знаний для создания вашей собственной стратегии. Также потребуется неплохие навыки в программировании, как минимум на таких языках, как MATLAB, R или Python. В связи с постоянным ростом частоты сделок технологические аспекты торговли тоже становятся очень важны. Это требует изучения языков программирования C/C++.

Автоматическая торговая система состоит из следующих основных компонентов:

- Идентификация стратегии — нахождение стратегии, имеющей положительный потенциал прибыльности и решение о том, насколько она будет высокочастотной

- Бэктестирование стратегии — получение данных, анализ производительности и устранение недооценки/подгонки

- Система исполнения — связь с биржей, автоматизация торговли и минимизация транзакционных комиссий

- Риск-менеджмент — оптимальное размещение капитала, размер ставки/критерий Келли, и психология трейдинга

( Читать дальше )

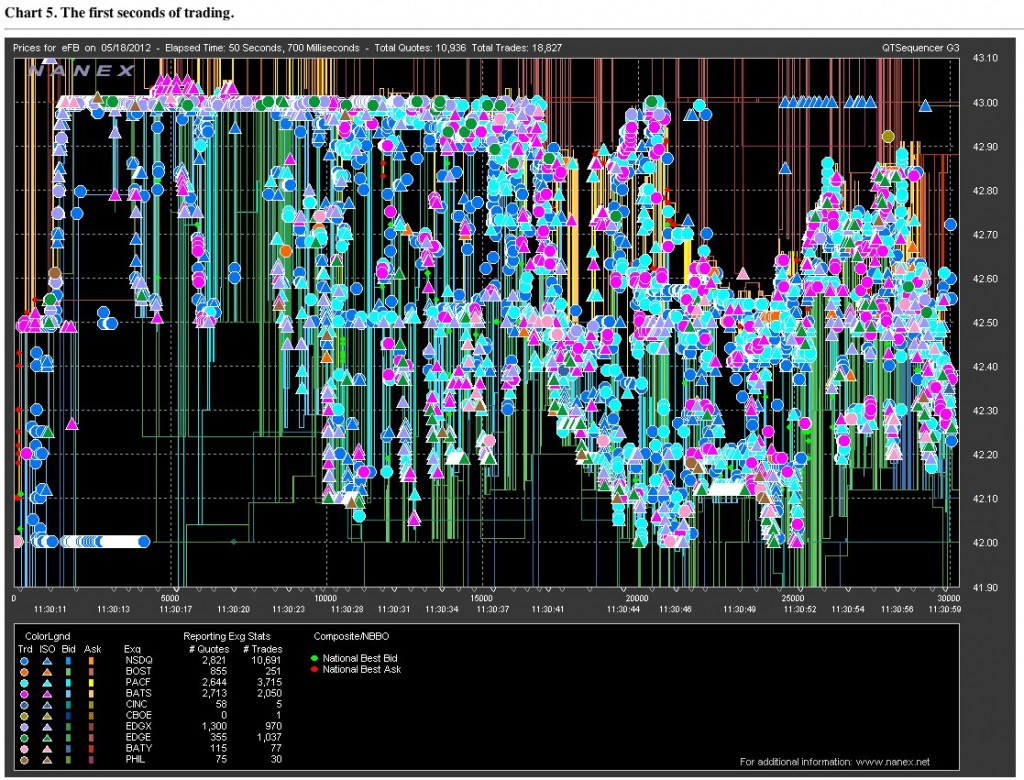

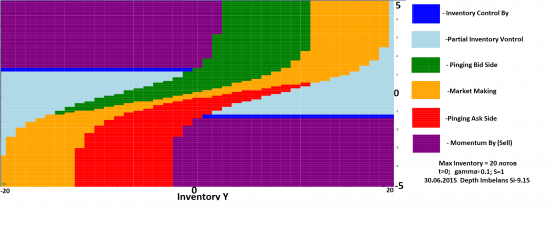

Тестирование алгоритма маркет-мейкинга

- 08 июля 2015, 17:03

- |

В результате долгих поисков и исследований алгоритмов, мне не удалось найти что-либо стоящее в торговле интрадей из простых систем. Импульсные стратегии работали короткое время, MeanReversion практически не работали никогда. Исследования с использованием однородных фильтров (скользящих средних), коэффициентами бета, средними регрессиий, были очень продолжительными. Они также затронули область многоуровневого маркет-мейкинга, в котором основной вопрос сводился к правильному определению нулевого уровня. До этого применялись достаточно успешно трендовые торговые системы (на длительных интервалах), и парный трейдинг. Основная черта всех торговых стратегий, жёстко алгоритмизированных, состоит в том что рано или поздно они перестают работать. Надо этот факт учитывать в применении торговых систем. С этой точки зрения считаю очень полезной статью которая даёт обоснованный алгоритм оценки работоспособности системы (ссылка на статью www.quantalgos.ru/?p=567). Кроме этого, необходимо обязательно диверсифицировать системы по параметрам, и по «движку». Преимущественно методы диверсификации необходимо применять в парном и баскет трейдинге. Часто бытует мнение, что парная торговля это граальные системы. Но разочаровывающий опыт показывает, что только широкая диверсификация и большой капитал способны парную торговлю сделать прибыльной в долговременной перспективе. Тем не менее поиски более эффективной торговли продолжаются. Ниже я приведу результаты исследований стратегии маркет-мейкинга, благожелательно опубликованной автором сайта http://www.quantalgos.ru (начало www.quantalgos.ru/?p=51 smart-lab.ru/blog/244854.php).

( Читать дальше )

Как быстро увеличить производительность алгоритма. Часть 1

- 17 июня 2015, 13:01

- |

Основные принципы увеличения прибыльности алгоритмов автоматизированной торговли изложены в блоге Inovancetech. Представляю здесь перевод этой статьи. В ней использованы некоторые алгоритмы и результаты цикла про машинное обучение (часть 1, часть 2).

После построения алгоритма, вам нужно убедиться, что он робастен и будет генерировать прибыльные сигналы при реальной торговле. В данном посте мы представим 3 легких способа увеличить производительность вашей модели.

Прежде чем улучшать модель, вы должны определить базовую производительность стратегии. Самый лучший способ сделать это — протестировать модель на новых исходных данных. Однако, вы всегда владеете довольно ограниченным набором данных, несмотря на их множество, предоставляемое финансовыми институтами. Значит, вы должны тщательно обдумать, как использовать имеющийся набор. По этим причинам, самое лучшее — разделить его на три отдельных части.

( Читать дальше )

Получение real-time данных с Google Finance

- 15 июня 2015, 11:59

- |

Существует класс алгоритмов, основанных на корелляции цен активов на разных рынках. Для того, чтобы исследовать такие корелляции, например, между американским и российским рынком, необходимо иметь доступ к данным в реальном времени с западных бирж, поставку которых предлагают специальные провайдеры за довольно существенную плату.Однако, есть возможность использования вместо платного датафида парсинг данных real-time с сайта Google Finance. На таких данных высокочастотную стратегию, конечно, не построить, но для более медленных стратегий такой способ вполне подойдет. Впрочем, на высоких частотах сильной корелляции с американцами уже давно нет, и HFT алгоритмы с такой идеей не работают, а вот на длинных промежутках времени есть очень широкое поле для исследований. Как осуществить получение данных с Google Finance рассмотрено в блоге

( Читать дальше )

Введение в машинное обучение. Часть 2

- 29 мая 2015, 11:12

- |

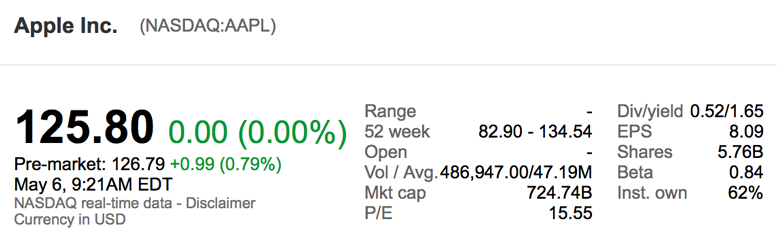

После рассмотрения основ машинного обучения в первой части, мы перейдем к примеру использования наивного байесовского классификатора для предсказания направления движения цены акций Apple. Сначала разберем основные принципы работы наивного байесовского классификатора, затем создадим простой пример использования дня недели для предсказания направления цены закрытия — выше или ниже текущей, а в окончании построим более сложную модель, включающую технические индикаторы.

Что представляет собой наивный байесовский классификатор (НБК)?

НБК старается найти вероятность события А при условии, что событие В уже произошло, обзначаемую как Р(А|B) (вероятность А при условии В).

В нашем случае, мы должны спросить: какова вероятность того, что цена возрастет, при условии, что сегодня — среда? НБК берет во внимание обе вероятности — общую вероятность роста цены, то есть число дней, когда цена закрытия была выше цены открытия относительно всех рассматриваемых дней, и вероятность роста цены при условии, что сегодня среда, то есть сколько прошедших сред имело цену закрытия выше цены открытия?

( Читать дальше )

TSLab 2.0 (опционы): Демонстрация торговли № 01

- 20 мая 2015, 14:04

- |

Идея состоит в том, чтобы запустить стандартные торговые скрипты из поставки и посмотреть, что они сумеют сделать с рынком до июньской экспирации. Торговать будем опционы на доллар (фьючерс SiM5).

Стартовая сумма: 71 818 рублей (брокер Финам, подключение через Транзак).

( Читать дальше )

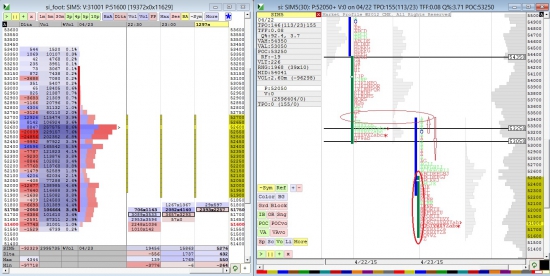

Вечерний анализ Si от 23.04.15

- 23 апреля 2015, 23:30

- |

Поехали...

Поставлю картинку сразу. Вчера было узкое открытие дня, что давало подсказку о трендовом развитии. День действительно развился трендовый и показал «минус-развитие» в области, отмеченной овалом. Сегодня с открытия протестировали эту область и это место было хорошей точкой входя в короткую позицию. Короткий стоп, хорошая вероятность. После теста было хорошее движение с обновлением предыдущего дня. Область значения (вертикальный овал) ниже области значения предыдущего дня, что дает подсказку о дальнейшем снижении актива. Точка контроля (POC) так же внизу. Вверху отличный хвост продаж, составной день так же продажный. Объемы не перешли вниз, остались в середине дня. Не существенно, но в памяти держать стоит. Подсчет TPO говорит мне о завтрашнем открытии с обновлением минимумов сегодняшнего дня. С большой вероятностью продолжим дальнейшее снижение и завтра. Ожидаю актив на 48000 примерно. Хотя мне остановку и разворот покажет Market Profile. Всем хорошей торговли и профитов…

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал