Избранное трейдера point_of_view

Все это , здорово, но нас заводят в ловушку.

- 08 сентября 2016, 19:01

- |

- комментировать

- ★3

- Комментарии ( 15 )

Почему СБЕРБАНК столь прибыльный банк?

- 08 сентября 2016, 15:16

- |

«Антон Васильевич, сейчас самое время! Только по паспорту подайте заявку на кредит в Сбербанке по специальной ставке и купите все необходимое к новому сезону: 834 000 руб. под 19.9% годовых на 60 мес., платеж 22 050 руб. в мес. Ждем Вас в любом отделении. Пароль 6XXXXXXX8C. ПАО Сбербанк»

Почему бы и не взять?! )) Иду в ближайшее отделение.

Операционист: Все верно, Вам уже одобрен кредит 834 000 руб. На руки получите 709 000 руб.

Я: А куда делись еще 125 000 руб.

Операционист: Это страхование от потери работы, жизни и здоровья.

Я: Т.е. если я правильно понял Сбербанк перекладывает кредитные риски на мои плечи и желает, чтобы я помимо % по основному долгу в 368 000 руб, подарил банку дополнительно еще 189 000 руб за 60 мес на возможные потери от невозврата?

Операционист: У нас такие условия!

Герман Оскарович, браво!

Правила торговли Линды Рашке

- 08 сентября 2016, 15:04

- |

2. Не переносите проигрышную позицию на следующий день

3. Если рынок идет в вашу сторону, перенесите позицию на следующий день.

4. Если сомневаетесь -выходите.

5. Не усредняйте потери.

6. Вы сможете заработать только покупая на более высоком основании и продавая у более низкой вершины.

7. Не преследуйте рынок. Ждите отката.

8. Никогда не слушайте чье-либо мнение. Только вы знаете, когда ваша сделка не работает.

Про шорт Сбербанка

- 08 сентября 2016, 13:22

- |

Статья специально для тех кто застрял в шортах сбербанка. От программиста и кванта.

Во первых

Сбербанк — один из самых трендовых инструментов на Московской бирже. Любой алгоритмист Вам об этом расскажет. Это первое что ты понимаешь, когда начинаешь использовать статистический подход к трейдингу.

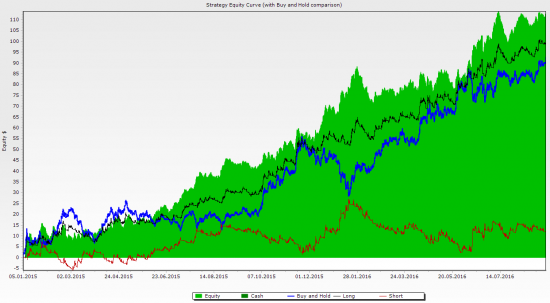

Вот так выглядит эквити трендового робота на акциях Cбербанка:

Нормально, да?

Между прочим, вот ссылка, на моём сайте Вы можете скачать его совершенно бесплатно!

Во вторых

Застрял в шортах Сбербанка после нескольких лет торговли — прекрати торговать!

Серьёзно. Если такие простые и очевидные вещи о которых можно почитать и посмотреть из каждого утюга не уложились в голове за много лет активного трейдинга — ну пора наверное делать выводы какие-то.

( Читать дальше )

Объясните пожалуйста суть режима торгов Т+2? И что с обеспечением для акций?

- 08 сентября 2016, 11:46

- |

Кто хочет купить конопляного миллиардера GW Pharmaceuticals?!

- 08 сентября 2016, 10:54

- |

Рынок биотехнологий держится на плаву без особых изменений: NASDAQ Biotechnology (^NBI) +0,62%.

Хорошо выросли акции компании Cogentix Medical, Inc. +50,83%, Retrophin, Inc. (RTRX) +27,51%, Agios Pharmaceuticals Inc. (AGIO) +25,88%, GW Pharmaceuticals PLC (GWPH) +23,55%.

Продолжили падение акции Shiloh Industries Inc (SHLO) -19,00%, балансируют акции CoLucid Pharmaceuticals Inc. (CLCD) -14,27%, рухнули акции Adeptus Health Inc.(ADPT) -18,04%.

Акции GW Pharmaceuticals выросли на $19,83 (+23,55%) и стали стоить $104,03. Максимальная годовая стоимость акций компании: $120,88, минимальная: $35,90. Объем торгов приблизился к 1 млн акций (929 тысяч), тогда как средний объем торгов составляет 140 тысяч акций. Капитализация компании: $2,1 млрд, EPS: -3,63.

GW Pharmaceuticals — биофармацевтическая компания со множеством филиалов, занимается открытием, разработкой и коммерциализация каннабиноидных рецептурных препаратов для лечения рассеянного склероза, шизофрении, синдрома Драве и др. Компания работает в Великобритании, Европе, США, Канаде и Азии. GW Pharmaceuticals была основана в 1998 году в Кембридже, Великобритания. Штат сотрудников: 389 человек.

( Читать дальше )

Добро пожаловать в сообщество носителей вируса

- 08 сентября 2016, 10:52

- |

… или «Почему мы пишем в блогах, на форумах и в соцсетях. Часть 2.»

Предыдущая публикация на смартлабе на эту тему Почему мы пишем на форумах рассматривала один из аспектов проблемы — желание придать завершенность работе и дать сигнал мозгу о том, что можно заняться другими проблемами.

Совершенно неожиданно мне попалась на глаза статья М.Казанцева Ваш внутренний мир на самом деле не ваш: Человек, как машина мемов, в которой идеям приписывается вирусная природа, а носители идей под управлением вируса стремятся заразить этим вирусом как можно большее количество других людей.

Взгляды показались мне интересными, открывающими новую сторону явления, писанного мною в предыдущей публикации. Поэтому приведу некоторые выдержки из статьи, которые мне показались наиболее заслуживающими внимания (текст намного шире и интереснее).

( Читать дальше )

Интересна не столько новость, сколько к ней комментарии

- 08 сентября 2016, 10:21

- |

«После публикации данных по запасам нефтепродуктов в США от API, продемонстрировавших максимальное снижение запасов сырой нефти с января 1999 года (ProFinance.ru: в пяти из предыдущих шести недель запасы росли), черное золото довольно резко подорожало. Итак, по данным API (в баррелях):

— запасы нефти: -12.08 млн против прогноза +0.905;

— запасы в Кушинге: -0.7 против прогноза -0.9;

— запасы бензина: -2.388 против прогноза -0.75;

— запасы дистиллятов: +0.944.

«Цены на нефть довольно давно находятся в диапазоне, и для того, чтобы его покинуть, необходим какой-то шок», — сказал сегодня ранее сырьевой стратег RBC Capital Майкл Трэн. Возможно, именно эти данные и смогут им стать, однако теперь все зависит от завтрашней публикации аналогичных цифр от DOE. Источник: Forexpf.Ru — Новости рынка Forex

Комментарий

09:57 Infiniti: Vitek_22 (09:49),

Уже давно всем известно что API — продажная структура. Они любую стату за определённую сумму нарисуют. Не понимаю зачем их вообще публикуют. 100% сегодня минэнерго опровергнет эти данные — это и будет подтверждением разворота в низ по нефти. Но до этого момента — это очень хороший повод всем нефтезависимым инструментам помусолить эту новость и подрасти.

Является ли инвестирование в облигации более предсказуемым чем в акции?

- 07 сентября 2016, 23:34

- |

Я тут вот о чем подумал. Если мы подойдем с таких же позиций к облигациям. В облигации же есть рыночная зависимость между спросом и процентом. Если на какой то момент облигация недооценена, на нее плохой спрос, например из-за того, что инвесторы ошибочно полагают, что она высокорисковая, то по ней большой процент. Если это облигация с фиксированным процентом, и мы ее покупаем в момент, когда она недооценена, то мы в любом случае получим профит на процентах. То есть, например, такая то облигация Зимбабве выпускается под 15%, инвесторы боятся в нее вкладываться, потому что в Зимбабве назревает государственный переворот. Мы считаем что рынок ошибается, наш анализ показывает, что будет все тихо. Мы берем облигацию под большой процент, и получаем профит. Чем это лучше? тем что это уже не будет зависеть от капризов рынка, если мы не ошиблись с прогнозом, мы в любом случае получим профит. Инфляцию мы тут не будем учитывать, предполагается, что облигация в твердой валюте, и США не объявят дефолт в этот момент:)

Насколько адекватны такие рассуждения? Верно ли, что инвестиции в облигации являются более предсказуемыми, простыми, легче поддаются анализу?

«АТОН» рассказал об инвестиционных предпочтениях своих клиентов-миллионеров

- 07 сентября 2016, 23:18

- |

Компания впервые раскрыла информацию о том, какими инструментами оперировали ее клиенты со счетами более $100 тысяч. За отчетный период был взят прошедший август.

Самые богатые клиенты группы «АТОН» в прошлом месяце сделали ставку на облигации и акции компаний финансового и потребительского секторов. Акции сырьевых компаний, наоборот, подверглись распродаже. К такому выводу пришли авторы обзора, подготовленного специалистами компании после анализа 73 тысяч счетов крупных и очень крупных клиентов с общим объемом средств $2,4 млрд.

Одним из самых привлекательных инструментов инвестирования в последний месяц лета стали облигации. По сравнению со среднемесячным значением инвесторы увеличили вложения в них на 11%. Авторы обзора связывают такой интерес к инструментам с фиксированной доходностью с растущими объемами первичных размещений, в которых им хотелось поучаствовать. При этом интерес к евробондам смещался в сторону рублевых инструментов. «Снижение позиций по евробондам связано также с улучшением ожиданий в отношении рубля, поскольку Brent выросла на 20% с июльских минимумов в 42 $/барр», — говорится в обзоре.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал