SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера Андрей Вячеславович (Ganesh)

Алгоритм идентификации покупки крупных объемов фондами

- 10 марта 2013, 09:44

- |

Здравствуйте!

В очередной раз представляю Вашему вниманию одну из своих разработок в области алгоритмического трейдинга, с целью предоставления информации интересующихся данной областью трейдеров.

Изучив достаточно информации о механизмах покупки крупных объемах бумаг фондами, именно дат, времени покупок и характер поведения рынка. Систематизировал и формализовал набор правил, которые «зашил» в данный алгоритм.

Алгоритм работает на фьючерсе на индекс РТС. На уровне идеи используется только дата и время покупки. На уровне алгоритма добавлен некий фильтр, который идентифицирует силу движения, возникающую от покупок. Для большей эффективности систему разбил на 2 входа. Цель первого входа взять краткосрочное движение, цель второго- взять некоторое среднесрочное движение, возникшее вследствии серии покупок. Система имеет первоначальный стоп, трейлинг стоп по волатильности, тейк-профит по волатильности.

( Читать дальше )

В очередной раз представляю Вашему вниманию одну из своих разработок в области алгоритмического трейдинга, с целью предоставления информации интересующихся данной областью трейдеров.

Изучив достаточно информации о механизмах покупки крупных объемах бумаг фондами, именно дат, времени покупок и характер поведения рынка. Систематизировал и формализовал набор правил, которые «зашил» в данный алгоритм.

Алгоритм работает на фьючерсе на индекс РТС. На уровне идеи используется только дата и время покупки. На уровне алгоритма добавлен некий фильтр, который идентифицирует силу движения, возникающую от покупок. Для большей эффективности систему разбил на 2 входа. Цель первого входа взять краткосрочное движение, цель второго- взять некоторое среднесрочное движение, возникшее вследствии серии покупок. Система имеет первоначальный стоп, трейлинг стоп по волатильности, тейк-профит по волатильности.

( Читать дальше )

- комментировать

- ★13

- Комментарии ( 11 )

Математики, мочите меня!

- 10 марта 2013, 03:31

- |

Что сделано?

Взял и построил график:

1. фьючерс ртс дневной

2. средняя за 30 календарных дней

3. стандартное отклонение за год

4. станд. отклонение за 30 календарных дней

Типа стандартное отклонение у нас — это мера риска, мера волатильности.

Сейчас стандартное отклонение за 30 дней равно около 3000 пунктов.

О чем это говорит? Это говорит о том, что фьючерс РТС в теории через месяц, от средней цены за последние 30 дней вырастет и не упадет больше чем на 6000 пунктов с вероятностью 95%. То есть с вероятностью 95% мы не увидим цену выше 161000, и ниже 150000.

Правильно я понимаю??? Поправьте меня где я ошибаюсь.

То бишь получается, что в теории, июньский фьюч, который закрылся в пятницу в районе 149,000, будет выше 161000 через месяц с практически нулевой вероятностью!:) [живо интересуюсь темой, поскольку купил в удовольствие 160-е апрельские калы]

Кстати уже ровно год годовое стандартное отклонение frts ползет вниз.

Upd. В пятницу Russian Depository Index RDX вырос в США на 1,6%.

Это соответствует фьючерсу РТС на уровне 155,500.

Взял и построил график:

1. фьючерс ртс дневной

2. средняя за 30 календарных дней

3. стандартное отклонение за год

4. станд. отклонение за 30 календарных дней

Типа стандартное отклонение у нас — это мера риска, мера волатильности.

Сейчас стандартное отклонение за 30 дней равно около 3000 пунктов.

О чем это говорит? Это говорит о том, что фьючерс РТС в теории через месяц, от средней цены за последние 30 дней вырастет и не упадет больше чем на 6000 пунктов с вероятностью 95%. То есть с вероятностью 95% мы не увидим цену выше 161000, и ниже 150000.

Правильно я понимаю??? Поправьте меня где я ошибаюсь.

То бишь получается, что в теории, июньский фьюч, который закрылся в пятницу в районе 149,000, будет выше 161000 через месяц с практически нулевой вероятностью!:) [живо интересуюсь темой, поскольку купил в удовольствие 160-е апрельские калы]

Кстати уже ровно год годовое стандартное отклонение frts ползет вниз.

Upd. В пятницу Russian Depository Index RDX вырос в США на 1,6%.

Это соответствует фьючерсу РТС на уровне 155,500.

Можете меня поздравить. Я миллионер!

- 09 марта 2013, 20:35

- |

Сегодня я достиг очень важной цели в моей жизни. Я стал миллионером. Мое совокупное состояние достигло 32,5 миллионов рублей. Это позволяет мне называть себя миллионером, поскольку сейчас они измеряются в долларах США.

Я поставил себе новую задачу, но не миллиард как Вы подумали, а 50 миллионов долларов США. Достижение этой цели зависит от многих факторов. Однако я нашел механизмы, которые помогут решить эти задачи. Я нашел свой путь и я нашел грааль!

Хочу пожелать и Вам всем большого успеха в деле наращивания капитала, капитала, который будет будет работать на Вас и приносить Вам доход!

Я поставил себе новую задачу, но не миллиард как Вы подумали, а 50 миллионов долларов США. Достижение этой цели зависит от многих факторов. Однако я нашел механизмы, которые помогут решить эти задачи. Я нашел свой путь и я нашел грааль!

Хочу пожелать и Вам всем большого успеха в деле наращивания капитала, капитала, который будет будет работать на Вас и приносить Вам доход!

Расчетно-справочная таблица. Считаем дивиденды по привилегированным акциям дивитикеров ММВБ.

- 09 марта 2013, 18:59

- |

Начался Большой Дивидендный Сезон (БДС) 2013года.

Эмитенты раскрывают величины чистой прибыли за 2012 год и назначают даты закрытия реестров под ГОСА

Дивиденды по АП большинства торгуемых на ММВБ дивитикеров возможно посчитать быстро и достаточно точно, если знать чистую прибыль за год и какой размер дивидендов предусмотрен в Уставах или Положениях о дивидендной политике эмитентов, имеющих привилегированные акции.

Распространённым вариантом определения дивидендов по АП в Уставах является такой: «Общая сумма, выплачиваемая в качестве дивиденда по каждой привилегированной акции, устанавливается в размере 10 (Десяти) процентов чистой прибыли Общества, разделенной на число акций, которые составляют 25 (Двадцать пять) процентов уставного капитала Общества».

( Читать дальше )

Эмитенты раскрывают величины чистой прибыли за 2012 год и назначают даты закрытия реестров под ГОСА

Дивиденды по АП большинства торгуемых на ММВБ дивитикеров возможно посчитать быстро и достаточно точно, если знать чистую прибыль за год и какой размер дивидендов предусмотрен в Уставах или Положениях о дивидендной политике эмитентов, имеющих привилегированные акции.

Распространённым вариантом определения дивидендов по АП в Уставах является такой: «Общая сумма, выплачиваемая в качестве дивиденда по каждой привилегированной акции, устанавливается в размере 10 (Десяти) процентов чистой прибыли Общества, разделенной на число акций, которые составляют 25 (Двадцать пять) процентов уставного капитала Общества».

( Читать дальше )

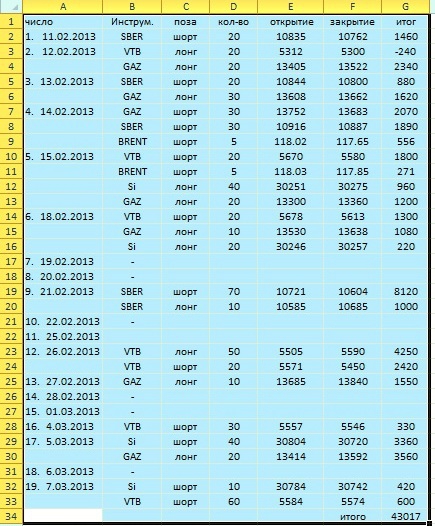

Торговля против правил. Занавес. Итоги.

- 08 марта 2013, 20:26

- |

Итак, завершился мой маленький эксперимент. В течении месяца я нарушал все прописные правила трейдинга. А именно:

— совершал бессистемные входы

— не ставил стопов

— пересиживал убытки

— усреднялся до последнего

— не давал прибыли течь

— ни какого ММ

Вот что получилось

( Читать дальше )

Отчет по рынку труда США

- 08 марта 2013, 17:30

- |

Прирост рабочих мест в феврале +236000, прогноз +160000

Прирост рабочих мест в частном секторе +246 тыс, прогноз +167000

Уровень безработицы 7,7%, прогноз 7,9% - минимальный с декабря 2008

Динамика по секторам:

Прирост рабочих мест в частном секторе +246 тыс, прогноз +167000

Уровень безработицы 7,7%, прогноз 7,9% - минимальный с декабря 2008

Динамика по секторам:

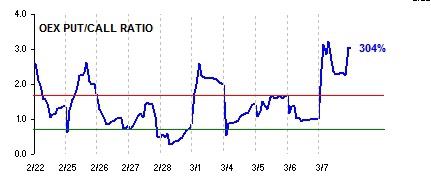

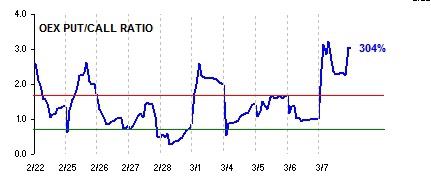

Интересная ситуация на рынке опционов США

- 08 марта 2013, 13:58

- |

Это график Put/call ratio на OEX ( 100 крупных компаний в индексе S&P500) Здесь в основном обитают профессиональные хэджеры. Соотношение путов к коллам выросло до 3 к 1.

И всё было бы ничего, если бы не следующий график-:)) Это put/call ratio индексы на акции, индексы и общий. Они все ушли в пол, соотношение путов к коллам упало в среднем до 0,6-0,7.

( Читать дальше )

И всё было бы ничего, если бы не следующий график-:)) Это put/call ratio индексы на акции, индексы и общий. Они все ушли в пол, соотношение путов к коллам упало в среднем до 0,6-0,7.

( Читать дальше )

Алгоритм идентификации среднесрочных движений

- 08 марта 2013, 09:12

- |

Здравствуйте!

Как я уже приводил ранее пример полуавтомата/автомата для импульсной торговли на основе известной стратегии Александра Резвякова.

Не так давно внес некоторые изменения с целью адаптации под более низкую волатильность.

Алгоритм по прежнему монитороит среднесрочное направленное движение, далее в заданное временное окно идентифицирует краткосрочное направление в сторону движения.

Изменения составили в расчете стоп-лосса отностительно волатильности на участке рынка N баров назад. Идея в том, что стоп выставляется ближе/дальше от низкой/высокой волатильности.

Основная идея состоит в том же — зайти в среднесрочное движение с маленьким стопом. А потом зафиксировать прибыль в несколько раз превышающую размер стопа.

Добавил так же размер накопленной прибыли, при превышении которой переносим через ночь. Перенос в безубыток при накопленной прибыли. Вход осуществляется по маркету. На эквити учтено проскальзыване 100п на круг.

( Читать дальше )

Как я уже приводил ранее пример полуавтомата/автомата для импульсной торговли на основе известной стратегии Александра Резвякова.

Не так давно внес некоторые изменения с целью адаптации под более низкую волатильность.

Алгоритм по прежнему монитороит среднесрочное направленное движение, далее в заданное временное окно идентифицирует краткосрочное направление в сторону движения.

Изменения составили в расчете стоп-лосса отностительно волатильности на участке рынка N баров назад. Идея в том, что стоп выставляется ближе/дальше от низкой/высокой волатильности.

Основная идея состоит в том же — зайти в среднесрочное движение с маленьким стопом. А потом зафиксировать прибыль в несколько раз превышающую размер стопа.

Добавил так же размер накопленной прибыли, при превышении которой переносим через ночь. Перенос в безубыток при накопленной прибыли. Вход осуществляется по маркету. На эквити учтено проскальзыване 100п на круг.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал