Избранное трейдера goelro

Портфели. Январь. Лукойл. Покупки на дне рынка

- 12 января 2016, 22:22

- |

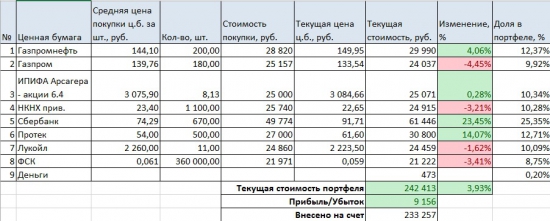

1. Портфель на ИИС

Нельзя быть в рынке и одновременно свободным от него. Вот и мой портфель на ИИС немного просел после новогодних праздников, как и рынок.

Однако я помню, что волатильность, присущая акциям, вознаграждается большей доходностью, чем по облигациям. И на большом временном интервале волатильность акций менее опасна, чем инфляция. Выбираю хороших эмитентов и с уверенностью смотрю в будущее.

В этом месяце вложил очередные 25 000 руб. и купил акции Лукойла. На мой взгляд, по текущей цене — это отличное вложение. P/E немного высоковат — 11 (из-за падения нефтяных цен), однако остальные коэффициенты в порядке. Дивидендная доходность за 2015 год составит ок. 5,4% (что неплохо для голубой фишки). Покупаю сырьевую компанию на дне сырьевого цикла. А когда же еще покупать? Явно не на пике цен на сырье. Все временно, и времена высоких цен на сырье вернутся. Тогда акции с хорошим корпоративным управлением, заинтересованные в росте акционерной стоимости и повышении дивидендов будут на высоте. А это как раз Лукойл.

( Читать дальше )

- комментировать

- ★8

- Комментарии ( 27 )

Я - ПЛОХОЙ ТРЕЙДЕР

- 12 января 2016, 17:39

- |

Всю свою профессиональную жизнь со старших курсов университета я был связан с креативной деятельностью. Даже в самом начале, будучи несколько лет программистом мне почти всегда приходилось работать одному и разрабатывать черновые наброски идей с нуля. В моей работе было 80% дизайна и конструирование и 20% кодирования. Потом кодирование исчезло полностью. Я занимался разработаками сложных баз данных для немецкого химического концерна, потом с нуля и в краткий срок разрабатывал инновационную платежную систему для домашних пользователей которая поставила определенные уникальные рекорды. Потом мне приходилось заниматься все более высокоуровневой работой но практически никогда она не была рутиной. Никогда ничего не шло по рельсам конформизма и проторенным корпоративным путям. Это отложило серьезный отпечаток на мою личность. Мне просто стало трудно не создавать, а штамповать.

( Читать дальше )

Влияние информации в книге заявок на метрики рынка. Часть 4

- 12 января 2016, 14:45

- |

Окончание.Начало здесь.

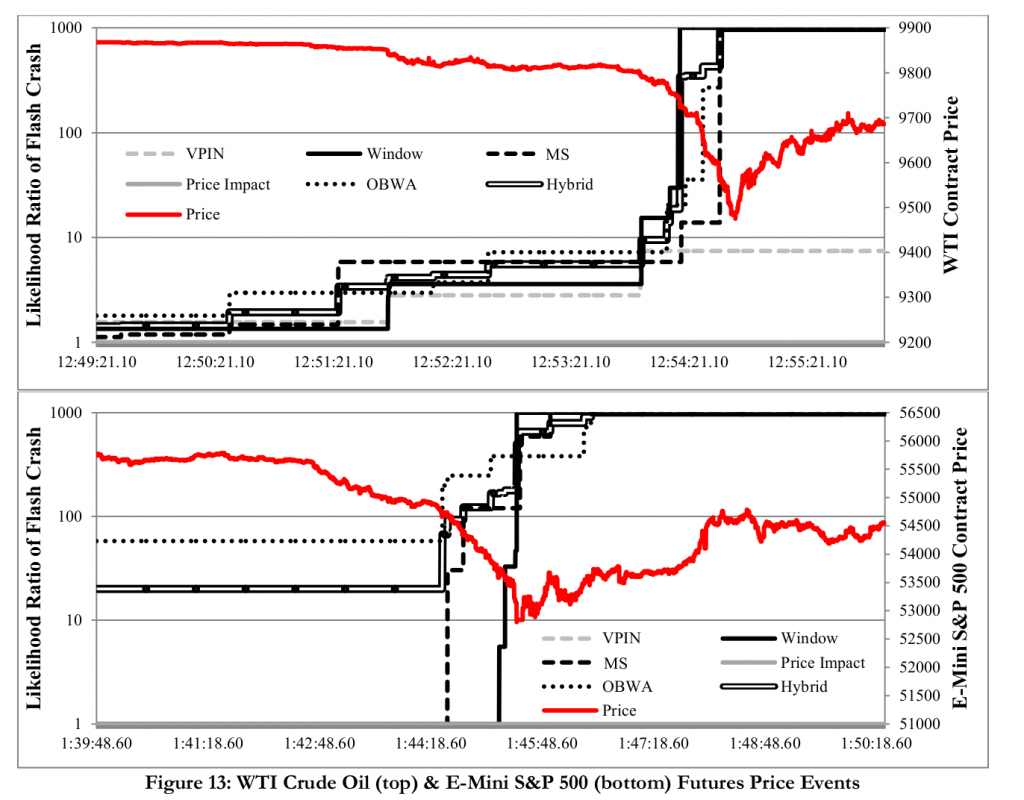

Проверка эффективности индикаторов на реальных данных

В качестве проверки верности результатов на симуляционных данных мы использовали два реальных набора данных для исследования производительности индикаторов. Эти тесты требовали уровня 6 данных, для того, чтобы мы смогли точно воссоздать книгу заявок, отслеживая каждый лимитный ордер в моменты его поступления, изменения и удаления из очереди заявок, так же как и исполнение различных ордеров для точной реконструкции событий. В дополнение, мы присвоили каждому ордеру идентификатор, который классифицировал этот ордер как автоматический или ручной. Последней задачей был поиск событий, происходящих на отдельных рынках для изучения их влияния на происхождение мини обвалов цены.

Мы использовали два отдельных набора данных для исследования предсказательной способности индикаторов:

- Сентябрь 19,2012. Падение фьючерсов WTI Crude Oil, когда цена снизилась более 4$ за четыре минуты ( большая часть падения была в интервале 30 сек этого периода), и достигла минимума в 12:55 дня.

- Обвал цен 6 мая 2010. Обвал произошел на фьючерсах E-mini S&P500, когда цена упала на 3% за четыре минуты. В 1:45 дня она достигла минимума, когда биржа CME остановила торги (планка), затем цена начала свое восстановление.

( Читать дальше )

Киперман Г. Я.: не продавайте две вещи ...

- 12 января 2016, 13:09

- |

Так вот, заканчивая курс микроэкономики в 2010-11 г.г., он сказал:

«Для тех, кто ничего не вынес из моего курса, простая рекомендация: без необходимости не продавайте две вещи: доллар США и акции Норильского никеля. Первый, потому что ещё не родилась валюта, способная подвинуть доллар, а второй, потому что ещё не нашли металл, способный заменить никель».

Он, конечно, не трейдер, рекомендации не были примерены к трейдингу, не обоснованы экономическими инструментами, но с другой стороны, глядя с вершины 2016 года… с этой вершины, та неофициальная ремарка смотрится мощной рекомендацией))) И в моём случае, возможно, если прикинуть на глазок, инвестиции в эти два инструмента с того времени, могли принести больше, чем произведённые спекуляции и ребалансировки в портфелях.

Мартингейл это круто! Определил что надо и греби бабло лопатой))

- 11 января 2016, 19:40

- |

Фильтры, шаги, тейкпрофиты, лок и т.д.

Основной посыл заключается в том, что зарабатывать можно как угодно, если:

Бэнкинг по-русски: Стерилизация денежной массы в РФ - корень зла, он нее все наши беды...

- 11 января 2016, 01:17

- |

Но первопричина всего — колоссальные диспропорции при переспределении доходов внутри страны за последние 10 лет

смотрим первый график:

В течении многих лет население копило «избыточные доходы» (социальные бонусы от нефтедолларов) на банковских счетах...

И когда эти накопления доросли до существенных величин…

( Читать дальше )

Новый Финансовый Год 2016: Пару строк в защиту рубля....

- 07 января 2016, 12:44

- |

Быть Добру!!!

Теперь по делу:

Путешествие нефти к «центру земли» в виде 30$ за бочку конечно неприятно для нашей православной валюты...

Но, несмотря на то, что в Чикаго доллар по 77 торгуется почти (кстати без существенных обьемов) в славном городе МСК, можно без вопросов накупить море нала (несколько млн запросто) не дороже 76!!! — вот не поленился с утра уточнить даже....

В условиях отсутвия возможности хеджа и откупа у населения (ну не несут сегодня млн в обменки) такое поведение учасников рынка свидетельствует об ожидании коррекции.

Я лично тоже жду 72.5, но допускаю и сценарий когда будет принято политеческое решение, бредовое на мой взгляд, и новый финансовый год откроют по 80....

и плавно снижать будут потом...

Все почему-то упускаю важный момент, наш бюджет не есть 100% обратная корреляция с жижей!!!

Структура доходной части феделального бюджета

( Читать дальше )

Риски в 2016 для ФР, ВР, РЭ РФ

- 04 января 2016, 11:16

- |

Высокая вероятность:

— ослабление рубля до приемлемого уровня для бюджета РФ, на текущий момент это 90-100 руб./usd

— дальнейшее падение потребительского спроса, минимум на 5-10% за год

— падение производства из-за падения потребительского спроса (исключение пр-во импортозамещения и околосырьевые производства)

— рост безработицы до околокритического состояния (неофициальные данные уже сейчас показывают скрытую безработицу в 12-14%, вместо 5% официальной)

— продолжение падения стоимости недвижимости, как жилой так и коммерческой, первой, из-за ослабления покупательской способности, второй из-за падения производства

— падение ФР в usd, возможный «рост» в рублях

Средняя вероятность:

— введение ограничений на операции с валютой и/или налога

— лавинообразный рост безработицы и протестных настроений

— значительное падение потребительского рынка и производства (более 10%)

( Читать дальше )

итоги 2015г роботорговля... запил... боковик...

- 31 декабря 2015, 10:40

- |

непруха или 7мь месяцев боковика

Пошел 10ый год активной торговли. Лично сделал с 40к 14.4мио за 6лет ботами. Год в плане алготорговли был крайне неоднозначен. С начала года боты быстро напилили с 9.5мио 14.5мио. Потом в июне случился писец. 7 месяцев неоконченного боковика от 13 до 14.4мио. (на прошлой неделе видел в третий раз 14.4мио… а через неделю распилился на -12% от хаев словив стресс). Дальше будет про торговлю много букв можно не читать.

1 Боты были спроектированы под счет в районе 3-4мио.

2 Ликвидность на фортсе и мамбе упала. Это я сразу почувствовал. Та же ФСК вместо обычных 250мио оборота в день скатилась унылое говнище с оборотом 70мио. Если раньше я мог легко торговать счет в 3мио широкой диверсификацией в 15-20 бумаг, то теперь из-за разросшегося счета + падения объема торгов на мамбе пришлось уйти в самые ликвидные бумаги.

3 Поэтому нагрузка на самые ликвидные бумаги возросла. Так например, зачастую делаю во фьючах лук, рося, втб более 5-10% от дневного оборота. Сейчас мне надо купить с рынка в 10 раз больше бумаг чем раньше (в три раза больший счет и в три раза меньшее число бумаг). Увеличились проскальзывания. Если на счете в 2-3 мио и диверсификации по 20ти бумагам проскальзывание было практически равно нулю, то сейчас при обороте в 30-40мио в день проскальзывание составляет 0.03%. Удовольствие поторговать стоит мне в месяц 200-250к. Это -1.7% от капитала в месяц. Т.е. Издержки на торговлю выросли с 5-7% до 20% в год.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал