Избранное трейдера Holod_Dmitry

YouTrade.TV. Анализ рынка акций и фьючерсов 12 октября 2016 г.

- 12 октября 2016, 14:42

- |

- комментировать

- ★1

- Комментарии ( 0 )

Помогите разобраться с бондами. А то доходность получается в райне 50% в баксах.

- 12 октября 2016, 14:33

- |

Срок до 2028 года.

Первоначальная номинальная стоимость — 1 000,00 USD.

У бондов есть купон. 12.75% годовых. cbonds.com/news/item/658383 и тут quote.rbc.ru/bonds/omissions.shtml?type=Eurobonds&bond_id=17333

Купон выплачивается 2 раза в год.

Уважаемые знатоки, я уже много лет в американском рынке и никогда с бондами не связывался, тем более с российским рынком.

Раз сейчас бонды стоят 180 баксов, то купив их сейчас правительство РФ у меня их откупит по 1 000 к 2028? Так же, купон 12.75%, получается что каждые полгода я буду дополнительно иметь 6.37% от текущей стоимости бондов?

Но ведь если сложить всё вместе, получается доходность под 50% в баксах, а значит я ошибаюсь. Подскажите, пожалуйста, в чём моя ошибка?

Начинающим квантам в помощь: поиск графиков по шаблону

- 12 октября 2016, 12:57

- |

В статье, которой я хочу с вами поделиться, рассмотрен примитивный метод поиска похожих графиков с помощью корреляции. Все происходит под Linux с помощью Python 3.5. (Windows может добавить геморроя). Основная идея: когда нравится движение цены на графике в определенный момент времени, я хочу легко находить похожие движения на рынке на сегодняшний день.

( Читать дальше )

Ошибки трейдеров

- 11 октября 2016, 19:22

- |

1. Отсутствие системы. Как бы смешно в контексте этой статьи не казалось такое утверждение, но случаи бывают. С системой часто путают метод анализа, а это совершенно разные вещи. Если кратко, то метод анализа – способ прогнозирования рынка. Система – чёткая и однозначная последовательность действий в любых рыночных ситуациях, которая приносит прибыль.

2. Отсутствие манименеджмента. Многие трейдеры вообще не знают что это такое. ММ – большая составляющая успеха в торговле, ни один профессиональный трейдер не работает без него. Выбор размера позиции, когда увеличить объём, когда уменьшить, каким лотом торговать – за всё это отвечает ММ. Кстати, некоторые методы управления капиталом (альтернативное название) могут в несколько раз увеличить доходность системы.

3. Отсутствие веры в себя. Нет психологической уверенности в самом себе – нет результата. Трейдинг это очень эмоциональная сфера деятельности. Чтобы не поддаваться эмоциям, нужна железная воля, какой-то внутренний стержень, убеждения, цели. Верьте в себя! Иначе, никто не поверит.

( Читать дальше )

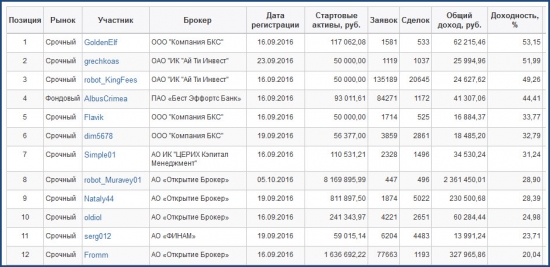

ЛЧИ-2016. Активный трейдер. 11.10.2016

- 11 октября 2016, 19:06

- |

На первом месте GoldenElf. Он не просто восстал из пепла, но и вырвался в лидеры. Его помощники в этом: путы на РТС, шорт РТС и лонг Си. Вчера он на них сдулся, сегодня наоборот — поднялся. Всё это одна идея — ставка на рост доллара против рубля.

На втором месте grechkoas (видимо человека зовут Гречко А.С.). Он в первые дни конкурса уже был в топе, потом надолго выпал, и вот опять вернулся. Причина его успеха та же — рост доллар-рубля. Он его монетизирует через колл-опционы по Си со страйком 63 000.

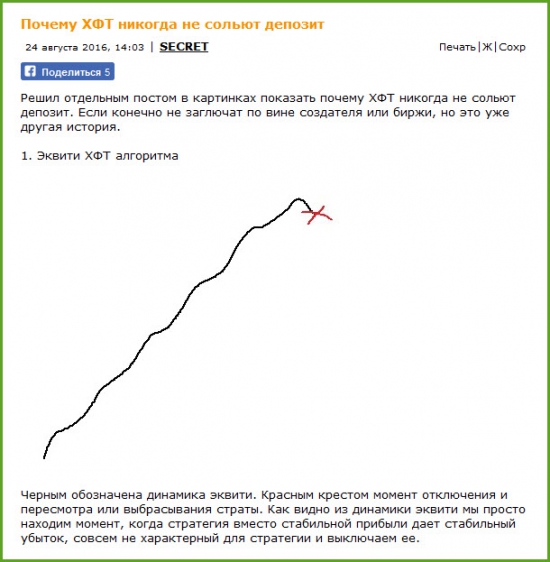

На третьем месте Robot_KingFees. Сегодня он прошёл через мясорубку. У него слив за день около 7 процентов. Когда-то автор этого робота — Секрет — писал:

( Читать дальше )

Расчёт волатильности

- 11 октября 2016, 18:04

- |

Предполагаю, что мало кто это знает.

Она меряется по количеству сделок в стаканах опционов каждого страйка?

Т.е. чем меньше людей на бирже, тем меньше волатильность?

Выходит, это очень относительный показатель...

Как так вышло, что моя покупка 75 шт. 100-х путов совпала с таким сильным ростом волы? Покупал я действительно постепенно и целый час, и кроме моих — там сделок больше не было. Это я так волу задрал? И на 97 500 вола выросла, но и их я покупал тоже: 131 шт.

Похоже, кроме меня вообще никто не торговал...

( Читать дальше )

Обновление по посту о возврате налогов НДФЛ

- 11 октября 2016, 12:48

- |

smart-lab.ru/blog/351097.php

Возврат сделали — деньги уже упали на счет. :)

Индекс! Перед открытием Американских торговых площадок.

- 10 октября 2016, 11:41

- |

( Читать дальше )

Дивидендные ловушки. Часть 2. Типы дивидендных ловушек.

- 09 октября 2016, 14:31

- |

В этой части мы рассмотрим два инструмента, которые будут помогать нам отсеивать проблемных дивидендных плательщиков и оставлять в нашем портфеле только стабильных.

Но прежде чем мы перейдем к рассмотрению этих инструментов я хотел бы немного поговорить о типах дивидендных ловушек. Разобравшись с ними вам будет более ясно назначение каждого инструмента их выявления. Первый пример дивидендной ловушки — чрезвычайные выплаты. Иногда бывает что компания платит дивиденд выше чем ее чистая прибыль. Такое случается в нескольких случаях: когда компания продает свои активы а деньги распределяет среди инвесторов, когда компания возвращает не инвестированную прибыль полученную в предыдущие годы и когда компания списала какие-либо активы и записывает их в убыток. Первые два случая являются дивидендной ловушкой. Мы же понимаем, что если компания отдает дивидендами больше чем зарабатывает, то это не может продолжаться долго. Скорее всего уже на следующий год дивиденды серьезно упадут. В этом году есть пример такого рода — компания ЭОН Россия. Она выплатила дивидендов больше чем прибыль за год. Компания решила пустить на дивиденды нераспределенную прибыль прошлых лет. Вероятно на следующий год акционеры ЭОН уже не получат столь щедрых дивидендов.

( Читать дальше )

Арсенал для новичка. День пятый.

- 09 октября 2016, 14:12

- |

Пятница на рынке Si оказалась непростым днем. Сначала утром рынок заставил закрыть короткие позиции по стратегиям из «Арсенала для новичка», затем под вечер снова «заманил» в шорты, но на новостях из Америки вынудил и их закрыть по стопам.

Параллельно с работой «Арсенала для новичка» продолжаю моделировать мыслительный процесс алготрейдера. Я отказался от мысли сделать парную стратегию на фьючерс Si и его базовый актив. На мой взгляд, пара фьючерсов на Сбер обычка и Сбер преф является более арбитражно-пригодной. С этой парой я начал делать скрипт для арбитражной стратегии.

Все это в прилагаемом видео.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал