Избранное трейдера iAlexander

⭐️ Гонконгские эмитенты: компания Xiaomi

- 19 июня 2022, 14:03

- |

Добрый день, друзья!

Готовы расчёты по первому гонконгскому эмитенту! 👍

Сначала несколько методологических комментариев для тех, кто предпочитает анализировать финансовые показатели эмитентов самостоятельно.

Как оказалось, добротных скринеров с поквартальными финансовыми результатами по гонконгским эмитентам – нет.

В первом приближении может показаться, что неплохие данные предоставляет всеми нами любимый Трэйдингвью. У них квартальные данные есть за пару лет, что неплохо.

Однако, для Xiaomi показатели в Трэйдингвью приводятся Гонконгских долларах (HKD), а отчётность Xiaomi — в женьминьбинях (RMD), что вносит существенные расхождения в показатели от Трэйдингвью, в силу чего я был вынужден отказаться от использования их данных.

👉 Поэтому финансовые показатели пришлось собирать вручную – с сайтов эмитентов. Это весьма трудоёмкий процесс, и поэтому глубина расчётов пока составляет всего лишь пять кварталов. В то же время, этого вполне достаточно, чтобы оценить конкурентный потенциал компании.

( Читать дальше )

- комментировать

- ★7

- Комментарии ( 26 )

Рынок не закладывает возвращение дивидендов X5 в обозримом будущем - Велес Капитал

- 16 июня 2022, 18:09

- |

( Читать дальше )

Украина 2.0 или Тайвань в огне!

- 15 июня 2022, 19:09

- |

2. В Китае начали прорабатывать вопрос противостояния санкциям, если вдруг на них наложат)))

3. Китайские Самолеты начали чаще залетать в воздушное пространства Тайваня.

4. Китай заявил, что Отношения России и Китая больше чем союз.

5. Китай начал скупать всю Российскую нефть, которая попала под эмбарго ЕС.

6. СИ Цзиньпинь и В. В. Путин что-то обсудили и Китай после этого заявил, что Россия и Китай вместе будут противостоять санкциям и РАСШИРЯТЬ ВОЕННОЕ ВЗАИМОДЕЙСТВИЕ.

Все же интересные времена наступили. С чего Китай задумался о санкциях? Еще и с ВВП их обсуждали. Может они уже прорабатывают захват Тайваня? Мне кажется, что да. Китай будет проводить свое СВО и начнется она в течении месяца. Ну может двух. Впишется ли Россия в этот конфликт? Впишется, но тем же самым макаром, что США, ЕС, НАТО на украине. Попкорном запаслись? Мир ждут еще те потрясения.

Еврозона крашится!

- 15 июня 2022, 09:40

- |

⚡️ЕЦБ проведет сегодня специальное заседание совета директоров для обсуждения текущих рыночных условий

🤔 Это очень интересно, так как ЕЦБ может получить какие-то сигналы от ФРС США в жёсткости сегодняшнего решения, которое может привести к дальнейшему падения евро по отношению к доллару. Падение евро ведёт к ситуации, похожей в Японии, так как на фоне высокой инфляции и высоких цен на энергоресурсы низкая стоимость евро ведёт к ещё большей инфляции, так как ведёт к ещё большему удорожанию импорта.

🤔 Ещё вариант специального заседания в теории может говорить о совместном ужесточении политики с ФРС США, так как это будет логичным действием и не вызовет сильного движения капитала. Но сами понимаете, что в такой ситуации держателям крипты и акций будет ОЧЕНЬ-ОЧЕНЬ БОЛЬНО!

🔥Но! Самый вероятный вариант экстренного заседания сильный спред, который образовался между немецкими и итальянскими облигациями и введения механизма противодействующий фрагментации. Проще говоря:

( Читать дальше )

РУСАЛ: алюминиевое богатство

- 08 июня 2022, 19:54

- |

РУСАЛ — один из крупнейших в мире производителей алюминия и глинозема, единственная публичная компания России, которая побывала под SDN и успешно из под него вышла.

Цены на алюминий прыгают от 2000 до 4000 долларов, энергокризис им только помогает — компания чистый экспортер обработанного сырья (75% выручки вне РФ), а основные производства расположены в Восточной Сибири (поближе к Азии). К тому же у компании есть пакет акций ГМК Норникель (перспективы ГМК описывал тут — smart-lab.ru/company/mozgovik/blog/807030.php )

Попробуем разобраться — интересны ли акции Русала по текущим и какой может быть апсайд в текущей ситуации.

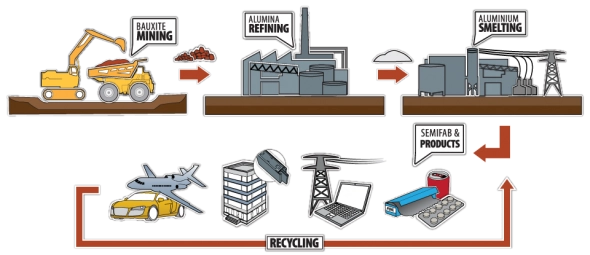

Что представляет из себя производство алюминия?

( Читать дальше )

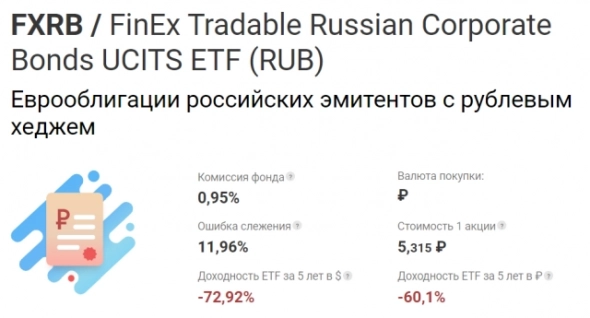

Фонд FinEx FXRB на российские облигации обнулился, инвесторы потеряли все вложенные деньги

- 01 июня 2022, 13:28

- |

Олег Янкелев, генеральный директор FinEx, на этом фото как бы олицетворяет наши эмоции по поводу произошедшего

Что это за фонд?

Финекс позиционировал фонд FXRB как «инвестиции в наиболее надежные долговые обязательства крупнейших российских корпораций (Газпром, РЖД, Сбербанк, ВТБ, Лукойл и т.д.) с повышенной рублевой доходностью за счет операций валютного хеджирования».

( Читать дальше )

Рецензия: Великие инвесторы от Баффета до Сороса

- 31 мая 2022, 18:23

- |

В феврале прочитал отличную книгу Глена Арнольда — Великие Инвесторы, но как-то было не до рецензии. Исправим пробел!

Автор коротко пробежался по стратегиям Баффета, Грэма, Линча, Сороса, Мангера и других, а я выписал самое интересное для Вас.

Экономлю Вам время!)Жмите лайк, если рецензия понравилась.

Поехали!

От Автора Книги:

Что общего между всеми великими инвесторами?

👉 Быть бизнес-аналитиком, а не специалистом по ценным бумагам — инвесторы должны понимать бизнес

👉 Делать «дошмашнее задание» — самостоятельно анализровать компании, социальные, экономические и политические вопросы

👉 Контролировать эмоции — не поддаваться искушению рынка и быть хладнокровным на оптимизме и пессимизме

👉 Быть последовательным — оставаться верным своему подходу.

👉 Максимально упростить инвестиционные идеи.

1. Инвестор Бэн Грэм, на его фундаментальный труд «Разумный инвестор» я уже писал рецензию на смартлабе https://smart-lab.ru/blog/reviews/714988.php, кто не читал — рекомендую ознакомиться. Совсем коротко пробежимся

👉 В период Великой Депрессии Грэм потерял 70% стоимости своего портфеля «я был убежден, что знаю все необходимое о том, как делать деньги на акциях и облигациях». После потерь отказался от роскоши и показного благополучия.

( Читать дальше )

🛢️ Татнефть (TATN, TATNP) - обзор компании

- 24 мая 2022, 09:12

- |

▫️Выручка 2021: 1 265 млрд (+59% г/г)

▫️скор EBITDA 2021: 293 млрд (+63% г/г)

▫️Чистая прибыль 2021: 198 млрд (+90% г/г)

▫️P/E TTM: 4,6

▫️fwd дивиденд 2022: 20%

👉 Много полезной информации здесь: t.me/taurenin/651

👉Сегменты выручки:

▫️Разведка и добыча — 43%

▫️Переработка и нефтепродукты — 47%

▫️Шинный бизнес — 5%

👉География продаж нефти и нефтепродуктов:

▫️Внутренний рынок — 57%

▫️СНГ — 2%

▫️ЕС и Азия — 41%

👉Компания отказалась от публикации отчетов по МСФО в этом году. Однако, в отличие от многих других компаний, у Татнефти репрезентативность отчетов по РСБУ присутствует. Результаты первого квартала по РСБУ: ▫️Выручка:

( Читать дальше )

Итоги недели: отскок и смена собственников

- 04 мая 2022, 09:46

- |

На прошлой неделе вышло достаточно много важных новостей и событий: M&A, снижение ставки, гора отчетов, гора отказов от публикаций отчетов. Но в целом, неделю в акциях можно охарактеризовать как отскок.

Сперва ЦБ, кажется, офигел от возможности арбитража и прикрыл лавочку:

Банк России зафиксировал тенденцию к приобретению резидентами у нерезидентов из недружественных стран депозитарных расписок для последующей их конвертации в акции и продажи на организованных торгах.

Профучастникам-депозитариям предписано осуществлять обособленный учет акций российских эмитентов, полученных в результате конвертации иностранных депозитарных расписок, и ограничить проведение в течение дня операций по списанию таких бумаг на уровне 0,2% от их количества.

У такого закрытого от внешнего мира рынка есть ряд преимуществ: цены могут быть оторваны от реальности. Поэтому варианты купить что-то «дешево» есть и будут. Но эта неэффективность может длиться годами. Год назад можно было кряхтеть, что «дорого» и не покупать Самолет, а сидеть в дешевом ЛСР. По итогу дешевый ЛСР стоит от 1 января 2021 года на 40% меньше, а Самолет в 2,5 раза дороже. Хейтерам Кэти Вуд отдельно стоит напомнить, что с максимума ее фонд упал на столько же, сколько Сбербанк (с дивидендами сильнее, но что было бы, если нерезидентов из Сбера отпустили?). А с ноября 2014 года (появление фонда) в долларах доходность все еще 145%, против нуля у Сбера в долларах (с дивидендами +60%). Я не фанат ее, просто на фоне руин долгосрочного инвестирования в России, как-то странно шутить над американскими управляющими.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал