Избранное трейдера Вивальди

Как я перестал беспокоиться о Metaverse и полюбил Apple

- 03 января 2022, 05:05

- |

Краткое содержание: Это лонг – рид, в котором автор пытается со страгетических позиций понять, что значит внезапный бросок фейсбука в метавселенную, и какие компании в связи с этим стоит покупать (if any).

Эпиграф:

«Бизнес — это почти война».

Мартынов Т.В., «Механизм трейдинга. Как построить бизнес на бирже?»

Метавселенная наступила так внезапно для всех, что это событие требует, на мой взгляд, хоть какого-то анализа.

Точнее, она даже не наступила, потому что метавселенной как не было, так и нет.

Наступил треп про мета вселенную, и призыв Цукерберга к броску в светлое будущее.

На выходных, я посмотрел 2 видео – раз и два.

В первом Цукерберг объявляет о стратегическом изменении курса Фейсбука и о переименовании в Мета, во втором – показывает, как эта метавселенная будет выглядеть.

Оба клипа – вполне могли бы сойти за вставки презентаций и новостей из фильмов Верховена (типа Робокоп или Starship Troopers – он там любил перемежать сюжет вставками из пропаганды).

Видео от Цука сделаны в таком стиле, что мне пришлось протирать глаза и спрашивать себя – это вот что это сейчас было ?

( Читать дальше )

- комментировать

- ★4

- Комментарии ( 31 )

Китай скупил почти половину запасов продовольствия в мире

- 02 января 2022, 21:52

- |

По подсчетам Минсельхоза США, КНР держит на складах 69% мировых запасов маиса, 60% риса, 51% пшеницы и более 30% соевых бобов. А последнее десятилетие эта доля выросла примерно на 20 процентных пунктов. В 2020 году Китай закупил продовольствия на рекордные $98,1 млрд. За год импорт вырос на 22%, а за последнее десятилетие — на 360%.

Глава Национальной администрации резерва зерна Цинь Юйюн подтвердил: госзапасы продовольствия в стране достигли исторически максимального уровня.

— Наши резервы пшеницы покрывают потребности на полтора года, — заявил он.

По мнению профессора Aichi University Горо Такашахи, такие активные закупки — мера вынужденная, поскольку внутреннее производство стагнирует с 2015 года. Урожайность в Китае низкая в том числе из-за загрязнения почв, к тому же фермеры мигрируют в мегаполисы.

Зачем запасаются китайцыРост запасов продуктов питания в КНР может быть связан с целым рядом других причин: страна страхуется и от торговой войны, и от продолжения пандемии, и от неурожая, и от последствий энергокризиса.

( Читать дальше )

Российские акции, которые могут сделать ИКСЫ в 2022 году?

- 01 января 2022, 20:55

- |

То есть такие акции, цена которых может вырасти больше чем на 100%.

Например, по итогам 2021 года иксы сделали следующие бумаги:

📈SMLT

📈MTLRP

📈ISKJ

📈RASP

📈KAZT

📈NFAZ

📈TCSG

📈BELU

📈FESH

📈AQUA

📈KZOSP

📈VSMO

📈TGKD

📈RUAL

Из этих бумаг я бы выделил только TCSG как нормальную инвестиционную историю, ну может быть SMLT ещё. Остальные — либо неликвид, либо разгон, либо бенефициары исключительного роста на сырьевых рынках(т.е.везения).

Итак, ваши предположения по бумагам-иксам в 22 году жду в комментарии.

Спасибо за активное участие.

Время подводить промежуточные итоги года

- 30 декабря 2021, 08:42

- |

Вчера индекс МосБиржи снизился на 0,97% на фоне снижения китайского фондового рынка. Каких то далеко идущих выводов делать их этого не стоит — начиная с понедельника сильно упали объёмы торгов. Рынок «тонкий» и его легко двинуть вверх или вниз. Радует заметное снижение геополитической напряженности. Маркером снижения напряжённости является то что ультиматум Путина Запада не был мгновенно отвергнут – его взяли на рассмотрение. Стороны готовы на компромисс и вчера в американской администрации заявили, что «по ряду направлений в диалоге с РФ возможен значительный прогресс». Участились контакты между лидерами США и России и это еще один маркер снижения геополитической напряженности. На сегодняшний вечер запланирован телефонный разговор Путин и Байдена. Из всего этого не следует, что недооценка российских акций по отношению к аналогам на мировых рынках (порядка 35%) мгновенно исчезнет. Эта недооценка сформировалась не только из-за геополитических причин, но и из-за недостаточной защиты частной собственности в России. Из этого следует, что при принятии торговых решений инвесторы больше будут обращать внимание на экономические данные компаний и меньше на политику. Рынок станет менее нервным.

( Читать дальше )

Основные тезисы книги "Стоимостное инвестирование в лицах и принципах" - Елена Чиркова

- 29 декабря 2021, 18:22

- |

«Елена Чиркова – управляющий фондом акций GEIST, партнер Movchan's Group – в своей книге рассказывает о стоимостном инвестировании в новом ракурсе.»

Так звучит официальное описание книги. С небольшим скептицизмом отношусь к российским экономистам на фондовом рынке, которые еще «высоко задирают планку» без публичного track records. Опасения оправдались.

***хотя вру, публичный трэк рекордс есть, правда он до сентября 2021 года, кто-то украл 3 месяца (возможно Гринч). Информацию брал с официального сайта 29.12.21.

*UPD пока писал пост нашел у себя в почте информацию по ноябрь, теперь понятно почему на официальном сайте выкладывают по сентябрь, как-то не солидно для такого фонда.

Основную цель фонда пока выполняют, растут медленее S&P 500, в надежде обогнать на спаде — пожелаем им успехов!

( Читать дальше )

X5 об итогах года и планах

- 28 декабря 2021, 14:08

- |

Завершая 2021 год, команда X5 рассказывает о результатах и планах компании, а также отвечает на популярные вопросы инвесторов.

Когда будут доступны результаты X5 за 2021 год?

Мы планируем раскрыть операционные результаты по итогам 4 квартала и 2021 года 21 января, финансовые результаты – 22 марта.

Какие налоги я должен выплатить с дивидендов X5?

Холдинговая компания X5 Group является налоговым резидентом Нидерландов. На данный момент в соответствии с текущим налоговым законодательством Нидерландов при выплате дивидендов удерживается налог в размере 15%, который уплачивает сама компания, а инвесторам дивиденды приходят уже за вычетом налога.

До конца 2021 года действует Соглашение об избежании двойного налогообложения между Россией и Нидерландами.

Денонсация Соглашения c 2022 года не повлияет на размер наших дивидендных выплат по результатам 2021 года. Мы намерены направить в качестве дивидендов не менее 50 млрд рублей и будем стремиться увеличивать выплаты по мере роста чистой прибыли X5 Group. При этом мы продолжаем следить за развитием ситуации в части возможных изменений налогового законодательства по данному вопросу.

( Читать дальше )

Итоги 2021 года. Российские акции

- 28 декабря 2021, 13:43

- |

Небольшие итоги по российским акциям.

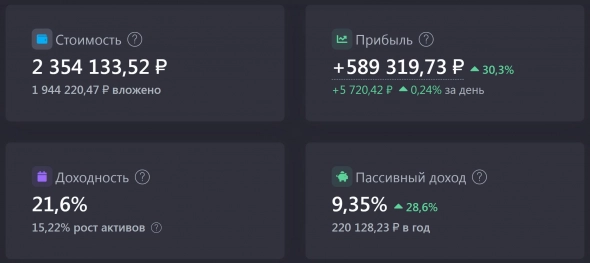

Основные метрики: среднегодовая доходность упала в сравнении с октябрём — оно и понятно, тогда рынок российских акций был на историческом максимуме, и сейчас неплохо откатился.

Портфель не отстает от индекса с учётом налогов по итогам года (YTD):

( Читать дальше )

3 экспериментальных портфеля

- 23 декабря 2021, 17:39

- |

3 экспериментальных портфеля были заведены в 2020 году 5 сентября.

Смысл эксперимента — хочу понять как выгоднее вкладывать средства при диверсификации. Рассказываю.

Исходные данные: Всего 1 300 000 рублей. Решено 520 000 рублей (40% от капитала) в Облигации Федерально Займа (ОФЗ). Они на тот момент давали 6,7%.

Остальные 780 000 рублей (60% от капитала) в акции компаний РФ из всех отраслей экономики, которые представлены на Мосбирже и которые на МОЙ взгляд были перспективны (получилось 25 компаний) .

Кроме Яндекса, у меня к нему личная неприязнь, а как известно, при таком аргументе лучше не покупать.

Портфели названы в соответствие со способом диверсификации:

1. Луна. 780 000/25 =+\- 30 000 на акцию. Равномерное распределение капитала.

2. Звезда. Распределение капитала по долям в соответствии с индексом ММВБ. (25 кампаний)

3. Выстрел. Выбрала по 1 лучшей компании на МОЙ взгляд из всех отраслей экономики РФ, представленных на Мосбирже.

Итог за 1г3мес (на 22.12.2021):

Луна — 17.1%

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал