Избранное трейдера pXn

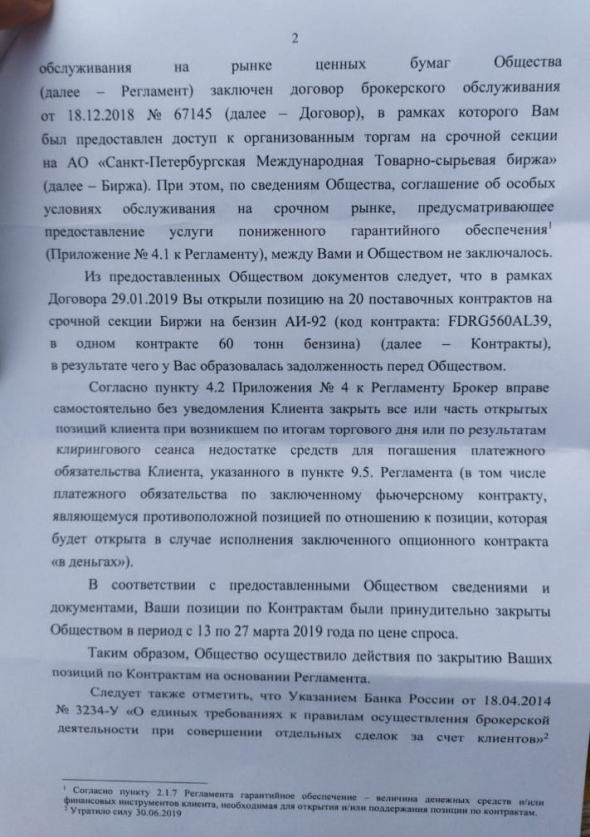

Долг перед брокером. НУЖНА ПОМОЩЬ!!!! Добавил отчет брокера Часть 3.

- 09 июля 2020, 22:23

- |

Всем привет!

Прошли почти полгода и прошли судебные разбирательства в первой инстанции Гагаринского районного суда. Но сначала по порядку:

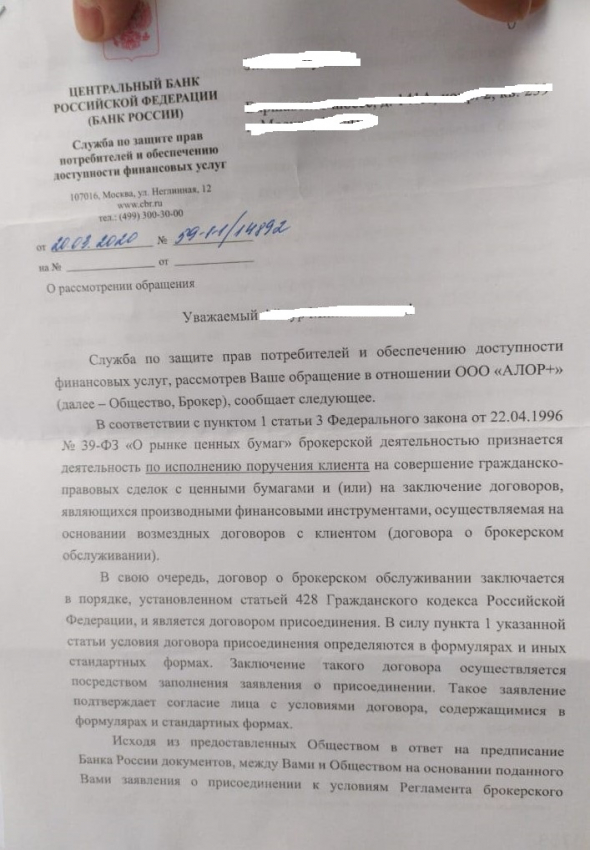

1) Отправлен в запрос в Центральный Банк РФ, вот ответ от них, который, как и предполагался, не даст четкого прояснения в ситуации, хотя и обозначено, что есть ошибка брокера:

( Читать дальше )

- комментировать

- ★14

- Комментарии ( 139 )

Когда за водочкой в Магнит двинете, много денег не берите. С умом инвестируйте 😆😆

- 02 июля 2020, 20:22

- |

Продали они свои акции населению РФ.

Спустя 1,5 года после этого памятного многим события, акции ВТБ сложились в 8,5 раз.

И на сегодняшний день они дешевле примерно в 5 раз, чем в 2007.

.

Так что аккуратней там.

Когда за водочкой в Магнит двинете, много денег не берите.

С умом инвестируйте 😆😆😆

-------------------------------------

Сейчас.

ВТБ — совместно с Магнитом запустили партнерскую программу по открытию брокерского счета

Ее участники смогут получить выгоду до 500 руб. при открытии первого брокерского счета в ВТБ.

Потенциальной аудиторией проекта станут свыше 45 млн держателей карт «Магнит».

На эту карту будет перечислено 200 бонусов (их можно потратить в Магните). При первом пополнении брокерского счета перечисляется еще 300 бонусов. Таким образом, выгода от открытия счета для клиента может составить до 500 руб.

по крайней мере в креативности им не откажешь. Брокерские счета на кассе у нас на сдачу еще не выдавали 😆😆

Почему я не беру в Доверительное Управление?

- 01 июля 2020, 10:54

- |

; р))

Уже несколько дней Смарт-Лаб «мечтает» о заработной плате в 200 тысяч рублей в месяц.

Мне читать это всё «дико».

(Сам я последний раз получал зарплату в 1998-м году; р))

Какая заплата может быть у спекулянта?

У спекулянта может быть только прибыль от операций с собственными или

заёмными деньгами или доход от Доверительного Управления.

Но давайте разберёмся с Доверительным Управление.

Понятно, что деньги можно получить в Управление только

гарантируя определённую прибыль. Собственно, от этого и оттолкнёмся.

Мне, как Управляющему, хотелось бы получать доход.

Например, 100 тысяч рублей в месяц. Или 1,2 млн. р. в год.

Предположим (а я в себе точно уверен; р)) 12% годовых на капитал — не проблема.

Есть ли смысл брать 6 млн. в Управу? Нет. Доверитель не досчитается пол миллиона.

А 60 миллионов? Уже — да. 12% за год составят 7,2 млн. р.

1,2 — мне. 6 млн — Доверителю. Это 10 годовых.

( Читать дальше )

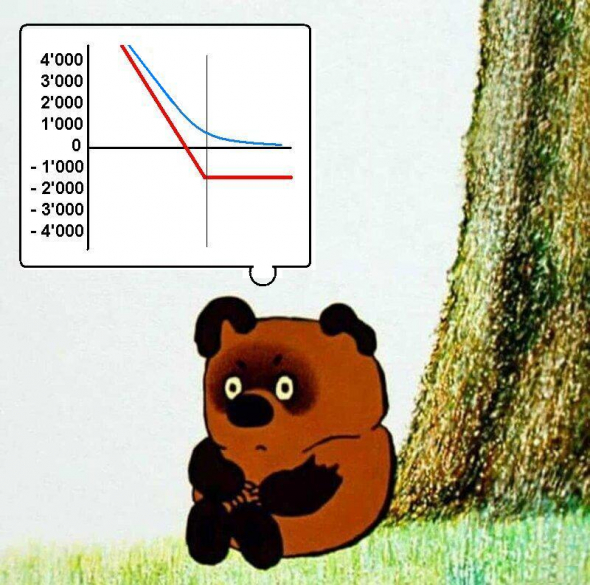

Возможности внутридневной торговли / Результаты полугодия 2020

- 01 июля 2020, 07:44

- |

Лично я продолжаю планомерную внутридневную торговлю (фьючерсами BR; RI):

120 торговых дней;

550 сделок (Long 228;Short 322);

94,6% Win Rate;

3010 тиков;

5,47 тиков — средний размер сделки (с учетом лосей);

24,1 тиков за день в среднем (с учетом лосей).

Вывод по торговле: результатом удовлетворён, но есть над чем работать.

Выводы за полугодие:

1. Многие долбят в личку «покажи, расскажи, научи». Поймите, наконец, что это бренный путь. Ручной трейдинг вещь — очень индивидуальная и в первую очередь зависит от личного психологического восприятия. Рассказать человеку, как я работаю и что использую — не поможет никак. Торговый алгоритм должен быть прежде всего понятен и комфортен.

( Читать дальше )

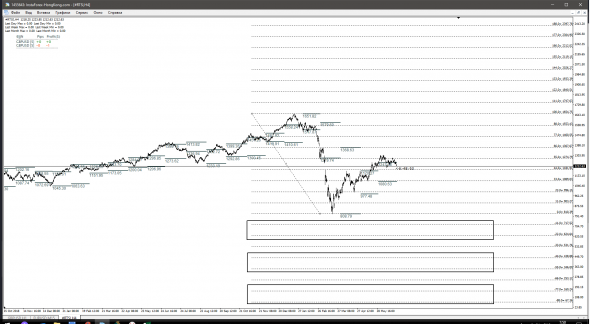

Мысли по Русгидро РТС Аэрофлот

- 01 июля 2020, 02:57

- |

Всю неделю я читал про истерию заработка 200 тыр руб на стартовой, про сигналы по рынку....

МОДЕРЫ ЕСЛИ ВЫ ПЛЮЩИТЕ МОИ МЫСЛИ В ОФФТОП, ТАК СЛЕДИТЕ ЗА ВСЕМИ...

Это не сигналы… Снесете тему открою свой канал...

HYDR..

РТС..

( Читать дальше )

Сделать 22 млрд$ за 18 лет и за 1.5 года потерять почти всё.

- 29 июня 2020, 18:22

- |

Джулиан Робертсон сделал $22 млрд за 18 лет. А потом потерял почти всё.

Он стал легендой Уолл-стрит, основав один из первых и самых успешных хедж-фондов в истории. А потом закрыл его, потеряв большую часть активов за полтора года. Рассказываем о взлете и падении Джулиана Робертсона.

Успешные инвесторы не всегда остаются такими до конца жизни. Но вряд ли кто-то сравнится по амплитуде взлетов и падений с Джулианом Хартом Робертсоном — человеком, который создал один из самых успешных хедж-фондов в истории, а затем потерял уйму денег и отказался от управления чужими средствами.

Робертсон родился в обеспеченной семье менеджера текстильной компании. В детстве и юношестве не хватал звезд с неба: был обычным учеником в школе, а высшее образование получил в довольно среднем по американским меркам университете Северной Каролины.

После вуза он отправился в армию — Джулиан два года служил в Военно-морском флоте США в звании офицера. Вернувшись на «гражданку», Робертсон связал жизнь с финансовым рынком: перебрался в Нью-Йорк и начал работать биржевым маклером в инвестиционной компании Kidder, Peabody & Co. Там он провел почти 20 лет, дослужившись до поста руководителя подразделения по управлению активами Webster Securities.

В 1979 году Робертсон поступил нетипично: взял всю семью и уехал на год в отпуск в Новую Зеландию. Именно там в возрасте 47 лет он переосмыслил свою жизнь и решил торговать самостоятельно.

В 1980 году Джулиан создал инвестиционный фонд Tiger Management Corporation — один из первых хедж-фондов в мире. Фонды, входящие в группу Tiger, впоследствии также назывались в честь хищных животных семейства кошачьих: Lion, Panther, Jaguar, Ocelot, Puma.

Первоначальный капитал Tiger составлял лишь $8 млн от друзей и родственников Робертсона. Но к 1996 году он превратил их в невероятные $7,2 млрд. А к 1998-му активы Tiger Management оценивались в $22,8 млрд.

Как он это сделал? Во-первых, Джулиан был максимально талантливым инвестором: его подчиненные рассказывали, что «он мог взглянуть на длинный список цифр в отчете, который никогда до этого не видел, и сказать, что верно, а что нет». Робертсон сам не скрывал, что способен практически мгновенно перемножать и делить в уме большие числа.

Джулиан отлично предсказывал движение котировок: ему удалось закончить в плюсе даже кризисный 1987 год, поскольку тогда Tiger вовремя переключился с американских бумаг на иностранные. А в 1993-м годовая доходность Tiger составила 80% благодаря успешным сделкам с облигациями.

Робертсон отличался способностью выявлять таланты. Он собрал одну из лучших аналитических команд на Уолл-стрит. Его друг Аарон Стерн называл ее «командой суперкубка». Они проводили всесторонний анализ компаний, которые фонд рассматривал в качестве возможности для инвестиций, после чего показывали результаты Робертсону — а он уже принимал окончательное решение.

Джулиан постоянно требовал от подчиненных новых идей, но и не скупился на зарплату: в 1993-м после получения рекордной прибыли он направил на вознаграждение сотрудникам 10% прибыли, или $300 млн. Правда, самому себе он выписал ровно столько же.

Отбор компаний был очень жестким. Аналитики не ограничивались изучением отчетов: посещали торговые выставки, изучали десятки тематических журналов. Одна из членов команды Tiger Кэтрин Ягуби рассказывала, что во время сбора информации о косметической компании Avon ей пришлось стать распространителем продукции фирмы.

Суммы инвестиций в Tiger всегда были очень крупными. Не менее $125 млн для длинных позиций и не менее $50–70 млн для коротких. Также он принимал в фонд лишь крупных инвесторов, готовых расстаться с суммой не менее $5 млн.

Несмотря на команду аналитиков, Робертсон был сторонником сверхжесткого контроля и всегда лично управлял портфелем Tiger. При этом он часто в штыки воспринимал чужую точку зрения и легко выходил из себя. Авторитарный Джулиан полагался только на собственные мнение и опыт — и в итоге все же начал ошибаться.

( Читать дальше )

МОСКОВСКИЙ ТРЕЙДРУМ

- 29 июня 2020, 10:58

- |

Чуть более года назад, после 9 лет трейдинга из дома, ушел в офис. Катастрофически перестало хватать общения. Нашел уютный коворкинг на юге Москвы.

Была цель – торговать в кругу единомышленников, объединенных одной идеей – делать прибыль на финансовых рынках.

Постепенно стали присоединяться коллеги. На сегодня итог – нас уже четверо. Трейдеров и инвесторов.

Приглашаем желающих присоединиться к нашему проекту. Локация – м.Нагорная

Смартлаб объединяет!!!

Кстати, забавный момент. Когда лишь размышлял об идее трейдрума, думал о том, что скорее всего буду работать в окружении начинающих спекулей. Приходящих и уходящих через пару месяцев после слива. Ирония в том, что сейчас среди нашей четверки у меня наименьший опыт на финансовом рынке. Неожиданно…

Трейдинг из дома: плюсы и минусы

Эмоции трейдинга

- 24 июня 2020, 18:59

- |

Мои 15 лет в трейдинге прошли совершенно незаметно: сначала я усердно учился, проверял чужие идеи, разрабатывал собственные тактики и стратегии торговли на бирже, потратив на это шесть лет жизни, потом запатентовал в 2011 году свою торговую систему, назвав её „Experto crede“ («Испытавшему верь»). Через десять лет проверил свою систему на практике, заработав на Форексе за три года (в 2015-2018 гг.) своему клиенту из начального депозита 10.000,- USD сумму в 10 миллионов долларов США: https://www.myfxbook.com/members/mischkus/mt4-10350/1755020

Правда, я не стал кричать об этом на весь мир, чтобы стать известным, как легендарный трейдер Эдвард Сейкота, который увеличил депозит своего клиента за 17 лет (с 1972 по 1988 гг.) с 5.000,- USD до 15 миллионов долларов США, о чем я лично узнал только сегодня: https://smart-lab.ru/blog/reviews/629502.php

То есть в начале своей карьеры трейдера меня интересовали только знания, поскольку та информация и торговые практики, которые существуют в мире, создают полный хаос и кашу в голове. Ведь ещё Аристотель сказал: «Все люди по природе своей стремятся к знанию». Значит, надо было отсортировать и выбрать только то, что реально работает и приносит деньги, а уже потом я стал обращать внимание на психологию трейдинга, стал с упоением читать книги про знаменитого трейдера Уолл-Стритт 20 века Джесси Ливермора, как его называли друзья, Джей Эл, и сопоставлять его выводы о рынке и психологии со своими.

( Читать дальше )

Считаю идеальной эту сделку

- 24 июня 2020, 13:20

- |

Многие знают, что у меня своя математическая система.

Система на самом деле простая и Вы все это изучали еще в школе..

Даю подсказку..

Прогрессия… Вся соль в бирже заключается в прогрессии.

Мало того она живая..

На данный момент она проверена на всех рынках и инструментах.

Итог практически 10 летней работы...

Могу сказать одно… Вы не сможете зарабатывать деньги уделяя рынку 2-3 часа в день.Я за 8 лет плотной работы над системой уделил ей по 16-20 часов..

Те кому интересно могу в личку показать счет Форекс с этой системой, мое обучение мне встало 44000 тыс слитых рублей за 8 лет.

Поэтому сразу предупреждаю Вас ..

1.Что здесь не работает тех анализ вообще..(от слова совсем)… Фундамент в топку… Индикаторы так же в топку.

2. Только цена и откуда она сейчас идет

3.Основа системы коэффициенты прибавочные(поэтому горы на графиках мы видим разные)

4.Упрощенно система я уже писал 3 к 3 но это не совсем так.

5.Учитывайте среднюю Хай-Лоу делим на 2(поможет выжить)

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал