Избранное трейдера Иван Золотов

Сбербанк премьер для инвесторов

- 09 августа 2020, 02:37

- |

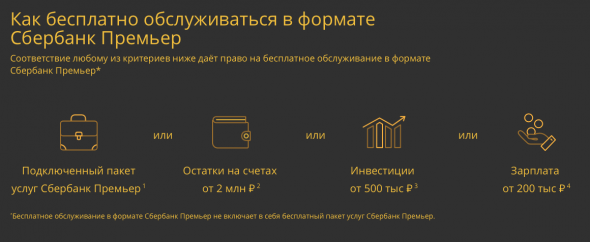

3 Инвестиции — в общую сумму, учитываемую по инвестиционным продуктам клиента, входят: сумма активов клиента на брокерском счете в ПАО Сбербанк; стоимость активов клиента по договорам доверительного управления и ПИФ под управлением АО «Сбербанк Управление Активами»; общая сумма страховой премии, подлежащая уплате по договорам инвестиционного и накопительного страхования в продуктах ООО СК «Сбербанк страхование жизни».

- комментировать

- ★11

- Комментарии ( 177 )

Дивидендная корзина акций

- 05 августа 2020, 22:59

- |

Дивидендные акции которые мне нравятся с прицелом на 2021 год:

1. МТС — стабильный рост дивидендов на протяжении истории, надежный бизнес, достойная дивидендная доходность.

2. Сургутнефтегаз пр. — размер дивидендов колбасит достаточно сильно из года в год из-за курсовых разниц, но в этом и фишка этой акции.

3. ГМК Норильский никель — отличный бизнес диверсифицированный по корзине металлов (медь, никель, палладий, платина). Самая рентабельная компания в мире, платит отличные дивиденды.

4. Сбербанк — огромный банк, около 40% банковского сектора России с хорошими темпами роста, платит большие дивиденды. Возможно дивиденды за 2020 год будут на уровне дивидендов за 2018 год, дивиденды за 2021 скорее всего приятно порадуют и будут в районе 22 руб.

( Читать дальше )

Гайд по торговле на бирже 5 часть. Инвестиции

- 05 августа 2020, 09:08

- |

Гайд по торговле на бирже 5 часть

Инвестиции

1 Пролог

В теориях, инвестиции выглядят крайне притягательно — покупаешь актив и получаешь доход. Больше дохода — больше актива. Работает сложный процент и внезапно ты богат. Но есть ряд скрытых практических вещей, про которые никто не говорит, а я напишу.

2 Торговля по фундаменталу.

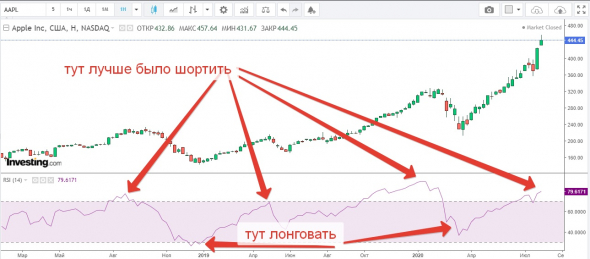

Основная проблема торговли по фундаменталу — малая частота дискретизации, это физическое ограничение на качество торговли. Технари знают про теорему Котельникова, остальные могут погуглить.

Отчеты по компаниям появляются раз в квартал. Информация отстает от реального положения дел на 3 месяца. Торгуя фундаментал при периоде дискретизации 3 месяца инвестор может поймать тренды протяженностью более 9-12 месяцев. Это прокатывает при аптрендах, которые дляться по 5-6 лет. Но никак не может помочь в периоды краткого медвежьего рынка.

( Читать дальше )

Многомиллиардный МосОблБанк купили за 2 копейки!

- 03 августа 2020, 18:47

- |

Рекламу удалил.

https://zen.yandex.ru/media/id/5da1ce60c49f2900ae947e7f/mnogomilliardnyi-mosoblbank-rotenbergi-kupili-za-2-kopeiki-5f162683dcbb230f212e8bbc

36 000 миноритарных акционеров МособлБанка проснулись 20 июля 2020 года нищими! Их 122 миллиона штук акций, реальной суммарной стоимостью в ₽244М, забрали Ротенберги! За 2 копейки! Все 122 миллиона акций, у всех миноритариев! На 36 000 акционеров — 2 копейки! Такой щедрости позавидовал бы даже Мавродий! Как такое возможно?

МосОблБанк стал как МосБаблГам: сдулся и выкинули!( Читать дальше )

Инфляция и инвестиции в акции

- 02 августа 2020, 16:50

- |

Существует общепринятое убеждение, что акции обеспечивают наилучшую защиту от растущей инфляции. Но оно слишком упрощенно представляет отношения между ценами на акции и инфляцией и справедливо лишь при определенных обстоятельствах. Реальную выгоду от инфляции получают компании по добыче золота и серебра, а инвесторы в обыкновенные акции понесут значительные убытки до того, как целевая защита от инфляции вступит в силу.

Мнение о положительном влиянии инфляции на стоимость акций часто возникает из-за сравнения с облигациями. Но с точки зрения суммарной доходности, с учетом повторного инвестирования прибыли, разница не так уж велика. Годовая доходность десятилетней облигации Минфина в течение последних сорока лет составляла 7,18%. Сумма, вложенная в этот инструмент в 1971 году с повторным инвестированием дохода, на сегодняшний день увеличилась бы в пятнадцать раз, в то время как вложение в индекс S&P выросло бы только в тринадцать раз, плюс повторно вложенные дивиденды.

( Читать дальше )

Новые покупки. Реальны ли +500%?

- 31 июля 2020, 22:24

- |

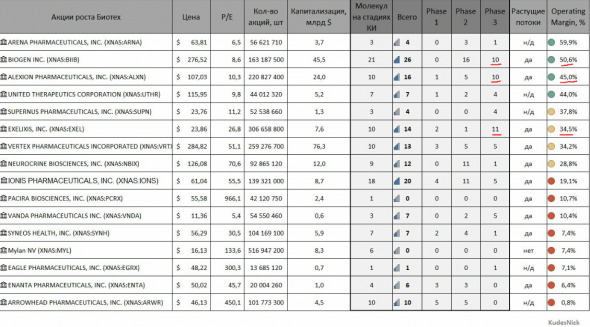

Купил 3 биотех компании:

1) Biogen специализируется на разработке лекарств для лечения онкологических, неврологических и аутоимунных заболеваний.

2) Alexion разрабатывает и выпускает препараты преимущественно от редких заболеваний.

3) Exelexis низкомолекулярные препараты для лечения рака.

Ожидаю +500% в ближайшие несколько лет, если их лекарства пройдут фазу 3. А что вы думаете?

What gonna happen tomorrow

- 30 июля 2020, 20:39

- |

Коронакризис тоже будет, но примерно до апреля 2021 — даже если не будет вакцины( она точно будет к осени 21), летом 21 будем болеть меньше и думаю все забьют на режим изоляции — все границы откроют.

В Москве будет повторная самоизоляция. Вероятно дольше чем первая, возможно на всю зиму.

Золото будет пампиться до ноября-декабря, потом в марте-апреле резко упадет до 1400.

Золотодобытчики — сложно, вероятно — в 2021 будут отличные дивы. Но затем строго шорт.

Рубль уже сейчас должен был потерять 20% от 65руб, т.е. 78р за доллар. То что его перед выборами попридержали — не значит что он не продолжит падение. Бюджет как-то наполнять нужно. Правительство четко говорит — размер ФНБ в рублях будет статичным, несмотря на траты.

На будущее: логично вложить как обычно в акции Экспортеров. По секторам: в кризисный год в Металлы, затем в след год в Химию, затем снова в Металлы. В третий год надо смотреть — но металлы безусловно рвут — они востребовны, они у нас дешевые что ли.Кроме металлов Химия и Финансы. Можно прям через соотв. индексы Мосбиржы вкладываться.

( Читать дальше )

Куда инвестировать на ближайшие 10 лет. "Пища" для размышлений..

- 30 июля 2020, 17:17

- |

Всем привет!

Вчерашний пост вызвал у некоторых пользователей данного сообщества бурную реакцию, видимо потеря денег на рынке сказывается на психике, сложно принять чужой успех))) Ну и ладно… желаю им по скорей восстановить свои депозиты)

Сегодня хотелось бы обсудить перспективы следующих 10 лет, то есть, какие глобальные тренды нас ждут впереди, и как на этом заработать?

На мой взгляд, нужно отталкиваться от перспектив инфляции/дефляции и замедления/роста экономики в мире

Не раз здесь уже выкладывали данную картинку

Предположу, что нас ожидает переход от дефляционного спада к стагфляционному спаду

Текущий дефляционный спад ярко выражается через рост золота и долгосрочных облигаций США (TLT), следовательно в случае стагфляционного спада следом подтянется остальное сырье (энергоносители, промышленные металлы, сельхоз продукция)

( Читать дальше )

ФРС: большой сюрприз намечен на сентябрь

- 30 июля 2020, 15:50

- |

ФРС оставил вчера политику без изменений, но повторил мантру о «готовности сделать все необходимое» чтобы добиться восстановления активности до докризисного уровня. С прошлой депрессии нам известно, что это стандартная «посткризисная» формулировка политического курса ЦБ, которая обычно приводит к ослаблению национальной валюты. Кроме того, она обычно предваряет масштабные решения (старт QЕ, ревизия курса), что вероятно и произойдет на сентябрьском заседании. Для доллара это не очень хорошие новости, так как очевидно растут риски в сторону большего смягчения политики. Скорей всего, это будет переход к управлению долгосрочными ставками (пока опробовано только банком Японии).

Проводя антикризисную политику с начала марта ФРС сумел восстановить нормальное функционирование финансовых рынков (в основном за счет погашения кредитных спредов), снизил стоимость заимствований для некоторых заемщиков, в частности правительства (что выразилось в низкой доходности по облигациям казначейства). Сюрпризом вчера стало продление антикризисных кредитных механизмов (т.н. lending facilities) до конца 2020, репо и валютных свопов до марта 2021, что подчеркивает одну очень важную идею — кризис (в частности, кризис ликвидности) мог быть только подавлен, но не побежден окончательно. В ответ на это мы даже увидели вчера небольшой рост спроса на доллар.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал