Избранное трейдера sktrading

Банкротство физического лица. Или как я слил, а потом списал 2,5 млн. рублей

- 31 июля 2019, 15:49

- |

Хочу рассказать историю, как я влетел на несколько миллионов рублей на фондовом рынке и решил обанкротится.

Мой путь трейдера начался в 2012 году. В основном торговал акциями наших топ 20 компаний. Деньги были заемными, брал кредиты платил взносы с зарплаты. Несколько раз удавалось ловить тренды и увеличивать свой депо в несколько раз, но никогда не мог зафиксироваться, и в итоге все сливал.

Последние лет 5 работал в сфере госзакупок со стороны поставщика и относительно хорошо зарабатывал. В какой-то период, даже открыл свой маленький бизнес в сфере госзакупок и работал самостоятельно. С каждым годом конкуренция росла, а маржинальность падала. Бизнес закрыл, так как не хватало оборотки. Прошлым летом снова закинул на фонду 400 тыс.руб. и поимал падение сбера. В начале сентября удалось увеличить счет до 2,2 млн. рублей, но как всегда не смог зафиксироваться и все слил. Также был вынужден уйти с работы, компания закрылась. В итоге в конце прошлого года остался с кредитами на 2,5 млн. рублей с ежемесячным взносом по 70 тысяч, без работы и без какого-либо источника дохода. Из имущества у меня только доля в квартире. Я пытался найти работу с хорошей зп, но не удавалось. Денег уже не осталось, и в силу объективных причин перестал платить кредиты в конце зимы. Через месяц мне начали названивать из банков, я пытался им объяснить ситуацию, пытался предложить компромисс, но никто не слушал. После очередного разговора с отделом взыскания банка (где умеют давить психологически), решил что нужно как-то юридически себя защищать. Прошерстил интернет, и нашел несколько вариантов решения: мировое соглашение, реструктуризация и банкротство. Созвонился со знакомым адвокатом, и он мне сразу сказал что не стоит переживать, банкротство единственный выход в моей ситуации (точнее он сказал :" не плати, не парься, через банкротство все долги спишем"). Мне было страшно решиться на этот шаг (просто не понимал что это), но после консультации с адвокатом и нескольких часов в интернете, понял что в этом ничего страшного нет.

( Читать дальше )

- комментировать

- ★138

- Комментарии ( 183 )

О трейдинге дискреционном, системном и алгоритмическом...

- 09 июля 2019, 20:54

- |

Ну в общем как и обещал) Надеюсь будет для многих интересно и узнаете что-то новое. Вообще-то я планировал этот пост, чтобы сравнить минусы и плюсы, однако давайте прежде дадим определения. Мне понравилось определение которое дал вчера мне в комментариях А.Г. про алготрейдинг. Полагаю А.Г. здесь многим известен и мы вполне могли бы обойтись его определением на залезая в учебники (эталона то все равно нет так как предмета алго-трейдинг нет и соответственно и ГОСТа к нему нету и учебной программы).

«Алгоритмическая торговля — это торговля по строгим правилам, которые могут быть оттестированы на истории».

Теперь разберемся с понятием «Системный трейдинг». А.Г. вчера написал, что считает Алго-торговлю и системную торговлю синонимами. В целом я с ним согласен.

Смотрите, я обычно привык, что алго-трейдеры торгуют при помощи роботов или полуавтоматических торговых систем. В их торговле ВООБЩЕ НЕТ места субъективной оценке. Некоторые трейдеры которых я встречал говорят, что они системные трейдеры, однако их действия при развитой методологии подразумевают некоторый субъективизм. Это уже НЕ системная торговля. Если другой человек торгуя по Вашей «системе» пропустит сделку, или откроет её в другую сторону это уже ДИСКРЕЦИОННАЯ торговля.

( Читать дальше )

Максим Краев (Enter1) рассказал, при помощи какой стратегии победил в ЛЧИ

- 16 мая 2019, 16:18

- |

Полное выступление тут, за небольшую плату:

( Читать дальше )

Индикатор ожидаемого движения для опционной торговли (Часть 2 устройство индикатора)

- 05 апреля 2019, 11:25

- |

В первой части мы рассмотрели «теорему о средней волатильности» где, обозначили такое свойство:волатильности могут на разных таймфреймах значительно отличаться друг от друга. Но они всегда будут со временем сходится к одному значению.

Вот, на этом свойстве и будет построен индикатор. Для индикатора нам нужны волатильности на различных таймфреймах. В качестве индикатора волатильности берутся два стандартных индикатора, но которые по сущности показывают одно и тоже.

Price Channel (PC) или ценовой канал. Индикатор представляет из себя две линии, которые ограничивают канал колебаний цены. Верхняя граница канала обозначает уровень локального максимума за прошедшие N периодов, а нижняя граница – уровень локального минимума за тот же промежуток времени. Таким образом, цена ограничивается максимальными точками колебаний – экстремумами за N периодов.

( Читать дальше )

179 Правил торговли, которые обеспечат вам успех !!!

- 15 февраля 2019, 19:09

- |

Добрый вечер, друзья, коллеги, господа трейдеры.

Вот небольшой или все же большой список для торговли, уверена, что у каждого в голове сидит что то из списка

179 Правил торговли, которые обеспечат вам успех:

1. Планируйте вашу торговлю и торгуйте по плану.

2. Надежда и страх – два злейших врага спекулянта.

3. Записывайте результаты торгов.

4. Сохраняйте положительный настрой независимо от размера потерь.

5. Не думайте о рынке дома и на отдыхе.

6. Излишняя конфиденциальность может стать вашим самым большим врагом. Остерегайтесь ее.

7. Постоянно ставьте перед собой более высокие торговые цели.

8. Стопы – ключ к успеху многих трейдеров. Ограничивайте ваши потери.

9. Преуспевающий трейдер – это тот, кто торгует долгое время.

10. Успешные трейдеры покупают при плохих новостях и продают при хороших.

11. Успешный трейдер не боится покупать при высоких ценах и продавать при низких.

12. Успешный трейдер всегда уделяет время для изучения рынка.

( Читать дальше )

ФУНДАМЕНТАЛ

- 03 февраля 2019, 14:00

- |

Отец фундаментального анализа, учитель Уоррена Баффета и просто финансовый гуру Бенджамин Грэхем в своей книге «Разумный инвестор» писал:

«Единственная стратегия инвестирования, которая может обеспечить вам относительную безопасность вложений наряду с доходностью, превышающей доходность рынка, основана на оценке реальной стоимости акций компании.»

Разберем же детальнее стратегию Грэхема и идею всего фундаментального анализа.

Наша задача как инвестора, найти неправильно оцененные (=недооцененные) компании, реальная стоимость которых выгодно отличается от их рыночной стоимости (рыночной капитализации. Именно такие недооцененные компании имеют фундаментальные, обоснованные и лучшие перспективы роста, и кроме того, что не менее важно, данные компании подвержены меньшему риску в периоды кризиса.

( Читать дальше )

Друзья

- 08 января 2019, 15:17

- |

Everything always changes…Именно так всегда говорил один мой сумасшедший знакомый. Почему сумасшедший? Вы об этом узнаете немного позже. Для начала я коротко расскажу о себе. Зовут меня Дмитрий. Если мы меня увидите в толпе, то я ничем не буду выделяться, да и должен ли? Сейчас все пытаются выделиться. Кто-то татуировками, кто-то прической, кто-то одеждой. Всё это так странно и кажется, что на самом деле для того, чтобы выделится, нужно просто оставаться собой. Именно этим я и занимаюсь. Ведь всё самое главное где-то внутри…

У меня есть жена, её зовут Катя. Она славная и бесконечно любит меня, как и я её. Мы познакомились чуть больше 6 лет назад в небольшом курортном городе. Всё случилось совершенно случайно и если честно, то благодаря Кате. Сам бы я, как всегда, проморгал такое сокровище. Ещё у нас дочка по имени Алёна и ей 4 годика. Мы живём в Москве, точнее в области, но всем говорим, что в Москве. Наверное, это совсем не имеет значения. У нас небольшая квартира почти 50 квадратных метров, автомобиль трехлетней давности под названием «Киа». В квартире мебель от Икеи, которую мы обожаем. Сказать по-честному, в моей жизни мне всё нравится. Она ровная, без слишком больших взлётов и слишком больших падений. Праздники всей семьей, иногда поездки зарубеж, пешие прогулки в парке, зимой коньки и лыжи. Мне раньше казалось, что счастье в деньгах и в статусе, но оказалось, что всё по-другому. Счастье в гармонии. Гармония – это такое сложное и одновременно простое состояние, в котором дано очутиться далеко не каждому человеку, но если вдруг в ней окажетесь, то постарайтесь не терять.

( Читать дальше )

Перезаход внутри позиции ШОРТ

- 11 декабря 2018, 15:58

- |

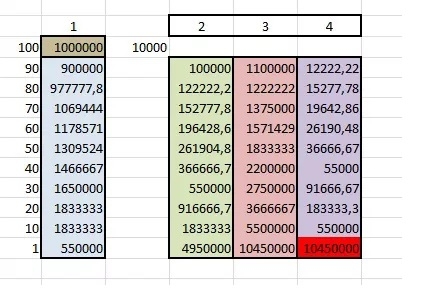

Если Вы были не в курсе этой таблицы, если Вы никогда не задумывались как правильно шортить и почему нужно перезаходить, то Вы от трейдинга очень далеко.

Из Таблицы видно:

Столбик 1. Сумма закрытия шорта на каждом этапе.

Столбик 2. Прирост прибыли на каждом этапе.

Столбик 3. Сумма депозита после каждого этапа.

Столбик 4. Количество акций в Шорте, после каждого этапа.

Как видим в красной ячейке аж 10 млн 450 тыс акций, которые вы можете иметь в шорте на последнем этапе, против 10 тыс на первом, что аж в ТЫСЯЧУ раз больше. Но, лучше конечно на последнем этапе… их купить в ЛОНГ.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал