Избранное трейдера katasma

Что такое старение и как с этим бороться. Часть I Дорога к бессмертию

- 19 июня 2020, 16:48

- |

В книге научный журналист Полина Лосева выступает в роли адвоката современной науки о старении и рассказывает о том, чем сегодня занимаются геронтологи и как правильно интерпретировать полученные ими результаты.

https://youtu.be/dsvNYHZCHqg

Электронная книга t.me/kudaidem/1038

Кто виноват в том, что мы стареем? Что может стать нашей защитой от старости: теломераза или антиоксиданты, гормоны или диеты? Биологи пока не пришли к единому ответу на эти вопросы, и читателю, если он решится перейти от размышлений к действиям, предстоит сделать собственный выбор. Эта книга станет путеводителем по современным теориям старения не только для биологов, но и для всех, кому интересно, как помочь своему телу вести неравную борьбу со временем.

( Читать дальше )

- комментировать

- ★20

- Комментарии ( 26 )

Самые богатые страны Европы.

- 19 июня 2020, 16:04

- |

В истории Европы много инноваций и цивилизаций, и она продолжает доминировать в таких областях, как технологии, экспорт, индустриализация, инжиниринг и услуги.

Жители богатых европейских стран могут позволить себе высокий уровень и качество жизни благодаря высокому ВВП на душу населения.

Качество жизни определяется как общее благосостояние людей, которое подчеркивает положительные и отрицательные стороны жизни.

Качество жизни — это не то же самое, что уровень жизни, который в первую очередь основан на доходе.

Качество жизни касается удовлетворенности жизнью, которая включает такие атрибуты, как физическое здоровье, образование, религиозные убеждения, занятость, благосостояние, окружающая среда и финансы.

Качество жизни имеет более широкий спектр контекстов и используется в таких областях, как политика, здравоохранение, занятость и международное развитие.

( Читать дальше )

Как заплатить налог 3% с дивидендов от иностранных акций? Разбираемся с сайтом ФНС

- 18 июня 2020, 11:11

- |

Многие боятся связываться с иностранными компаниями, потому что заполнение декларации кажется им сложным процессом. На самом деле процесс уплаты налога с дивидендов иностранных компаний несложный. Сейчас попробую вам подробно об этом рассказать.

Если у вас не подписана форма W8-BEN, то вы платите налог 30% и доплачивать ничего не нужно (хотя подать декларацию 3-НДФЛ все равно придется). Подробно о форме и о том, как платить меньше налогов, можно прочитать по ссылке.

Если же форма подписана и дивиденды приходят с вычетом 10%, то доплатить нужно 3%. Как это сделать? Давайте разбираться.

Шаг №1

Запрашиваем у брокера «Отчет о выплате доходов по ценным бумагам иностранных эмитентов за 2019 год». Сделать это можно в чате приложения брокера. Отчет можно запросить на электронную почту. Затягивать с этим шагом не стоит, так как брокер готовит отчет 15 дней, но, как правило, не укладывается в этот срок.

Дополнение от редакции Тинькофф Инвестиций: «Также одним из подтверждающих документов может выступать форма 1042-S. Брокер Тинькофф Инвестиции направляет своим клиентам ее на электронный адрес, как только к брокеру поступают данные от вышестоящего депозитария».

( Читать дальше )

Существуют ли пузыри? Аudi alteram partem.

- 15 июня 2020, 22:50

- |

Земля – источник сил глубокий

И свойств таинственных запас.

Из почвы нас пронзают токи,

Неотличимые на глаз.

Когда на месте не сидится

И кости ноют и мозжат

Или сведет вам поясницу,

Ломайте пол, под вами клад. © Мефистофель

Автор книги — женщина, кандидат экономических наук. Относительно этой книги проделала достаточно весомую работу, но всё равно в некоторых местах прослеживается «женская логика» и свойственная женщинам поверхностность рассуждений. (Я не сексист, данное мнение сложилось только исходя из текста данного опуса)

Книга нацелена на людей, которые уже немного разбираются в инвестициях и знают о кризисах 2000 и 2008 годов, а также некоторые термины, н.р.: плечо, доходность на капитал, форвард, ключевая ставка, IPO, андеррайтер, и т.п. Совсем новичкам читать не советую, этот опус для тех кто не меньше 1 года на рынке. Информация примерно так изложена, как «бывалый бывалому». Цитаты сторонних авторов не точные (я так понял это из-за авторских прав), но суть цитат передана верно (смотрел относительно недавно мною прочитанной

( Читать дальше )

Принципы Чарли Мангера

- 13 июня 2020, 12:38

- |

Чарли Мангер показал себя как один из лучших инвесторов в мире, и стоит прислушаться к нему, чтобы понять, как вообще следует жить (а не просто “как инвестировать”).

В 2007 году Чарли читал речь в Юридической Школе USC, и начал её следующими словами: “Понятно, что многие из вас удивлены: почему же спикер настолько стар. Ну, это потому, что он ещё не помер”. Спустя 12 лет он, кстати, ещё жив, а в том выступлении он рассказал много полезного насчёт того, как следует относиться к жизни.

Какие же принципы у Чарли Мангера?

1. Основная идея такова: Чтобы получить то, что вам хочется, придётся это заслужить. Доверие, успех и восхищение приходят к тем, кто их достоин. Мне бы хотелось называть это одним из принципов либертарианской этики, но это, к сожалению, не так, там про другое. Будем считать, что это нео-либертарианство.

( Читать дальше )

Обучение ребенка финансам

- 13 июня 2020, 01:11

- |

ребенок должен делать только то,

что он хочет.

А хотеть он должен только то,

чего хочет его воспитатель

( Читать дальше )

АФК Система отчет за 1 кв. 2020 года

- 10 июня 2020, 12:40

- |

Денежные потоки корпоративного центра.

Основной приток денежных средств в 1 квартале 2020 года был обусловлен спецдивидендами от МТСа в результате продажи бизнеса в Украине.

( Читать дальше )

Что я осознал к 38?

- 09 июня 2020, 16:41

- |

👉 Люди, по способу принятия решений, — животные в гораздо большей степени, чем они осознают это. Если не хочешь быть как животное, осознай свои ценности, создай на основании их принципы и следуй им.

👉 Чтобы движение по жизни было осмысленным, необходимо регулярно задавать себе вопрос: чего я хочу? формулировать долгосрочные цели и постоянно держать их в голове. Потому что чтобы получать долгосрочные «хочу», придётся отказаться от повседневных «хочу».

👉 Не стоит хотеть всего и сразу. Если ты готов каждый день делать правильные вещи, то результат обязательно придет со временем.

👉 Кстати это же касается и привычек. Сложно отказаться от всех плохих привычек в 1 день. Но одну за другой, месяц за месяцем победить можно. Главное распознать те привычки, которые вредят и захотеть их победить.

👉 Изменить себя возможно. Но не быстро. Для этого надо развивать полезные привычки и искоренять вредные.

👉 Поскольку всем хочется быстро и сразу, возможно, тебя утешит тот факт, что предметы материального мира по сути не делают человека сильно счастливее, поэтому гнаться за ними не имеет особого смысла. Лучше развивай свои знания, совершенствуй свой опыт. Быть потрясающе компетентным и оттого очень общественно полезным гораздо круче, чем иметь бентли.

👉 Что такое друзья? Друзья — это не соседский пацан. Друзья — это общие ценности. Если со временем ценности расходятся, друзья девальвируются.

👉 Люди, особенно молодые, стремятся к новизне. Во всём. Часто это приводит к стремлению обновлять вещи, обновлять людей вокруг себя, обновлять место пребывания. Мудрее черпать новизну из книг. Переезды — это энергозатратно, снижает эффективность, поскольку вызывает инфраструктурную перестройку.

👉 Делегирование кажется страшным. Но чем раньше начнешь, тем быстрее освоишься.

👉 Не стоит недооценивать радость человеческого общения. Не стоит бояться спонтанного общения с незнакомыми людьми.

👉 Стресс оказывает гораздо более серьезное долгосрочное влияние на здоровье, чем ты думаешь. Причем если ты не чувствуешь стресса, это не значит, что его нет.

Рынки сошли с ума. Уносим ноги

- 09 июня 2020, 10:13

- |

Кто ещё не видел новый выпуск «Деньги не спят». Там мы отвечаем на вопросы:

— Стоит ли ещё участвовать в безудержном росте рынков и покупать акции?

— Есть ли смысл инвестировать в дивидендные истории на российском рынке?

— Рассматривать золото, как защитный актив? Или забыть уже об этой идее?

Ну и как всегда — много новых ставок, графиков, новостей и чуть-чуть юмора :)

Смотрите видео и пишите в комментариях, как поступили вы: закрыли большинство позиций и зафиксировали прибыль или ждёте дальнейшего роста?

АЛРОСА - тяжелые времена, но запас прочности есть

- 08 июня 2020, 22:03

- |

Заместитель генерального директора АЛРОСА, Алексей Филипповский, комментируя результаты за первый квартал:

«… с середины февраля начали ощущать снижение спроса и активности клиентов на фоне неопределенности с распространением COVID-19. В марте это влияние стало нарастать, а с началом ввода ограничительных мер по всему миру продажи существенно снизились»

Комментируя результаты продаж за апрель, я упоминал, что единственным позитивным фактором для АЛРОСА будет выкуп части продукции в Гохран. Пока этого не произошло, финансовые показатели останутся под давлением. Начало года выдалось для АЛРОСА удачным. Продажи год к году увеличивались, но как уже упоминал Филипповский, вторая половина квартала обрушила показатели.

Cамая оперативная информация в моем Telegram «ИнвестТема»

Выручка за первый квартал снизилась на 11% до 62,7 млрд рублей. Себестоимость сократилась на 21,2%. Компания сокращает добычу и остальные капвложения, дабы обеспечить ликвидность и остаться прибыльной. И у АЛРОСА это получается. Прибыль от основной деятельности выросла на 6,2% до 26 млрд рублей. В итоговые результаты вмешались финансовые расходы в размере 22,2 млрд рублей. Расходы от курсовых разниц съели всю прибыль, а именно расходы от переоценки кредитов и других обязательств. В итоге, чистая прибыль за период составила 3,1 млрд рублей.

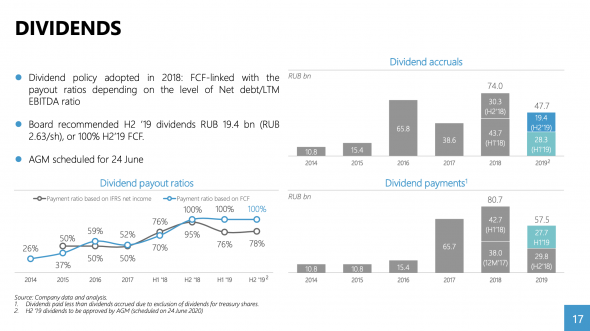

Несмотря на тяжелую ситуацию в отрасли и в компании в частности, руководство решило направить на выплату дивидендов за 2019 год 47,7 млрд рублей. С учетом ранее выплаченных за 1 полугодие, сумма к распределению составит 28,3 млрд или 2,63 рубля на акцию, что сулит инвесторам доходность в 4%. Статус дивидендного аристократа вряд ли светит АЛРОСА в 2020 году, но понятная дивидендная политика всегда добавит интереса со стороны частных инвесторов.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал