Избранное трейдера katasma

Как дивиденды повлияют на рубль? Разбор компаний: Сбербанк, Аэрофлот, Алроса, ФСК ЕЭС, Русгидро

- 08 июня 2020, 20:58

- |

❤️Донатнуть: www.donationalerts.com/r/timmartynov

🔈Звуковая дорожка: yadi.sk/d/JSkOCT1_Dx_ByQ

Ⓜ️Мой телеграм: ttttt.me/martynovtim

00:00 оглавление и новости каратина

07:00 что сказал Олег Клоченок?

10:00 что сказал Максим Орловский?

12:50 дивиденды за 2019 год

19:50 ситуация с аварией на ТЭЦ-3 и ГМК Норникель

22:30 отчет Сбербанка за май

27:00 Аэрофлот

36:00 Россети

42:00 ФСК ЕЭС

45:00 Алроса

54:00 Citi ждет нового экономического цикла

56:20 Русгидро

1:01:00 Про мою книгу

1:02:50 Про судостроительные компании

1:05:00 Ответил на пару вопросов

- комментировать

- ★3

- Комментарии ( 12 )

Аэрофлот - убыток убытком погоняет

- 08 июня 2020, 18:40

- |

Как обычно, начнем с комментария руководства. Андрей Чиханчин, зам гендиректора:

«… беспрецедентное влияние коронавирусной инфекции на авиацию привело к практически полной остановке международных полетов, а также к значительному снижению пассажиропотока на внутренних авиалиниях, что нивелировало положительную динамику начала года и значительно ухудшило финансовый результат в марте»

Cамая оперативная информация в моем Telegram «ИнвестТема»

Действительно, влияние кризисных настроений, вызванных пандемией, затронули все сектора бизнеса. Авиа-отрасль была бенефициаром ограничений, введенных руководством стран. С середины февраля пассажиропоток начал снижаться. В марте сократился более значительно. Пострадали как международные рейсы, так и внутренние. За первый квартал снижение составило 12,3%. А вот во втором квартале дела будут обстоять еще хуже. Комментируя прогноз на второй квартал Чиханчин отметил:

( Читать дальше )

На пенсию в 35 лет. Раздаю книгу. Бесплатно

- 08 июня 2020, 18:39

- |

Первые читатели говорят, что у меня получился самый нескучный и добрый рассказ об инвестициях.🤟

В магазине «Литрес» книга продается по цене 176 рублей. Вот ссылка.

НО! Всем моим подписчикам я раздаю ее БЕСПЛАТНО.

Как скачать:👇👇👇

Зайдите в телеграм-бота и следуйте инструкциям.

Бонус. Там же можно скачать аудиоверсию. Тоже бесплатно.

Почему стоит прочесть эту книгу

- Вы поймете, что выйти на пенсию в раннем возрасте не так уж и сложно.

- Вы узнаете о всех подводных камнях на пути инвестора.

- Вы научитесь самостоятельно составлять инвестиционный портфель.

( Читать дальше )

Полюс - убыток по итогам первого квартала, против прибыли годом ранее

- 08 июня 2020, 16:45

- |

Обзор результатов Полюса за 1 квартал, по традиции начнем с комментария Генерального директора, Павла Грачева:

«В первом квартале 2020 года «Полюс” продемонстрировал сильные операционные и финансовые результаты. Показатель EBITDA составил $589 млн, а свободный денежный поток с учетом долговой нагрузки – $260 млн.»

Cамая оперативная информация в моем Telegram «ИнвестТема»

И действительно, начало года для золотодобытчиков выдался удачным. Выручка увеличилась на 16% год к году до $872 млн. Этому способствовал рост цен реализации на 22%. Сами же продажи снизились на 5% год к году. А по сравнению с 4 кварталом снижение реализации золота составило 39%. Операционные расходы остались на уровне прошлого года. Однако это не помогло прибыли остаться в положительной зоне.

Чистый убыток Группы по итогам первого квартала составил $389 млн, против прибыли годом ранее. Этого руководство в своих комментариях не указало. Этот результат был получен за счет убытка от переоценки производных финансовых инструментов и курсовых разниц. Скорректированная чистая прибыль на неденежные статьи все же выросла. И рост составил целых 100% или $486 млн. Если сравнивать с 4 кварталом скорр. чистая прибыль снизилась на 7%. Результаты компании сильно подвержены валютным переоценкам.

( Читать дальше )

Уведомление в налоговую об открытии счета и о движении средств у зарубежного брокера

- 08 июня 2020, 14:19

- |

Я инвестирую уже больше 20-ти лет. В последние годы успешно реализую инвестиционную стратегию под названием Дивидендная Зарплата и приближаюсь к финансовой независимости.

Инвестиционный портфель уже превысил 20 млн рублей.

Вот здесь, по этой ссылке вы можете ознакомиться с его содержимым и результатами:

( Читать дальше )

Норильск и его Никель Часть 1

- 08 июня 2020, 14:11

- |

Всем доброго дня. Давно хотелось написать про Норильск. Большинство людей кто слышал что то о Норильске в первую очередь всплывает образ ГМК Норильского никеля (Норникель). Но последние произошедшие события открыли для всей страны немного больше чем несколько коптящих заводов в одном из самых грязных городов стоящем на вечной мерзлоте, которая иногда тает. Из новостей люди узнали новые названия р. Амбарная, р. Далдыкан, оз. Пясино. Для меня Норильск это нечто большее, а сам Норникель только малая часть той жизни.

Я не журналист и не писатель, а по образованию и жизненным интересам вообще технарь, так что сразу извинюсь за формат текста (интервью сам с собой) и русский язык. Так же стоит сказать что я уже 14 лет как в Норильске не живу, бывал я там в период 2009-2013 особо мало что поменялось в то время, но это совсем другой взгляд в отличии когда ты там живешь.

Почему у меня есть моральное право написать про Норильск на smart-lab? В первую очередь это моя Родина, я там родился еще во время СССР, в нем прошло все мое детство вплоть до 20 лет, да это не самый зрелый возраст чтоб делать весомые выводы, так что все что написано сугубо мое личное мнение. Почему на smart-lab? все просто акции Норникеля появились у моей «семьи» намного раньше чем у большинства авторов на этом сайте, в далекие 90е годы, когда и на бирже толком никто не торговал, интернета «не было», у нас не было даже проводного телефона, но акции Норникеля уже имелись. Родители работали на Норникеле, всем работникам в период приватизации выдавались пакеты акций по 300шт если не ошибаюсь, акций уже нет, а что с ними было дальше чуть позже. И самое главное в совокупности почему я НЕ КУПЛЮ акции Норильский Никель в долгосрок.

( Читать дальше )

Сериал" Дьяволы" (сериал 2020) на тему финансового мира и трейдинга.

- 08 июня 2020, 13:24

- |

«Молодой и успешный Массимо Руджеро трудится в лондонском офисе крупнейшего американского банка и приносит своим боссам по сотне миллионов долларов в год. Массимо готовится стать вице-президентом компании, как вдруг его жена-наркоманка впутывается в скандальную историю, и генеральный директор Доминик Морган тут же лишает Массимо своей поддержки. Внезапно Морган умирает, и все подозрения падают на Руджеро. Пытаясь оправдать своё имя и добиться справедливости, биржевой маклер оказывается втянут в политический заговор, связанный с ливийской войной, французским политиком Домиником Стросс-Каном и финансовым кризисом»

www.kinopoisk.ru/series/1186085/

Расчет реальной доходности Индекса Мосбиржи

- 07 июня 2020, 22:07

- |

Основные страновые индексы давно стали мерилом доходности фондового рынка той или иной страны. В России таким индексом является Индекс МосБиржи (IMOEX). Именно по нему и определяют доходность Российского фондового рынка в рублях, а также делают выводы о долгосрочной доходности (индекс существует с 22 сентября 1997 года)

В общем не плохой вариант, но есть некие рамки, которые хотелось расширить, чтобы более детально проанализировать прошлую доходность рынка:

1. Почему-то принято измерять годовую доходность по календарным годам. Почему не считать по 1 июля?

2. Данный индекс не учитывает, выплаченных дивидендов. Обычно делают допущения типа – «и прибавим к доходности индекса 5% дивидендной доходности». Почему именно 5%? Вот посмотрите тут, за 6 лет дивдоходность была постоянно разной.

3. Так как индекс МосБиржи не учитывает дивиденды, то он и не учитывает налоги с этих дивидендов.

4. И наконец, самое главное, на чем мы хотим сосредоточиться. Данный индекс показывает номинальную доходность, а не реальную (с корректировкой на инфляцию)

КАЛЬКУЛЯТОР, В КОТОРОМ ВЫ СМОЖЕТЕ ПОСЧИТАТЬ СВОИ ПАРАМЕТРЫ ДОХОДНОСТИ.

Итак, технология исследования:

Итак, технология исследования:

1. Вместо индекса МосБиржи мы взяли Индекс МосБиржи полной доходности «нетто» (по налоговым ставкам российских организаций) — MCFTRR. Это тот же самый индекс, но он учитывает все выплаченные дивиденды по компаниям, входящим в индекс, а также учитывает налоги, которые необходимо выплатить по данным дивидендам. Этим ходом убираем два недочета, описанные выше.

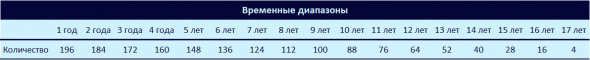

2. Индекс полной доходности начал рассчитываться 17 лет назад, с 26 февраля 2003 года. Но нам мало 17 годовых отрезков для анализа. Поэтому берем годовые отрезки со смещением в месяц. То есть первый годовой отрезок с марта 2003 по март 2004, второй с апреля 2003 по апрель 2004 и так далее, всего получаем 196 годовых отрезков. Тоже самое для 2-х годовых отрезков, 3-х годовых и так далее до 17-летних отрезков. Итого получаем 1700 временных окон для расчета доходностей. Это не так много, как на американском фондовом рынке, но уже в 100 раз больше, чем в исходных данных.

3. Рассчитываем не только номинальную, но и реальную доходность.

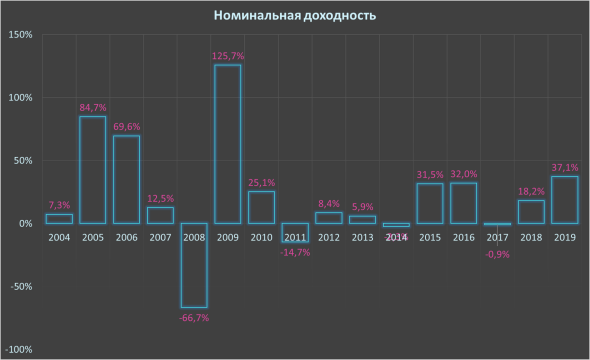

Вот традиционный расчет номинальной доходности Индекса полной доходности. Средняя номинальная доходность с 1 января 2004 по 31 декабря 2019 г составила 15,1%. При этом волатильность по годам очень высокая. В 2009 году номинальная доходность составила 125%, а в 2008 минус 66,7%. «Радует глаз», что из 16 лет всего 3 были убыточными.

( Читать дальше )

Российские эмитенты: Русская Аквакультура

- 07 июня 2020, 18:58

- |

Здравствуйте, друзья!

Обычно я посвящаю свои обзоры американским эмитентам. Это не означает, что меня не интересуют российские компании. Дело в том, что по российским эмитентам аналитики достаточно много, в силу чего претендовать хотя бы на «пять копеек» очень сложно. Особенно мне нравятся обзоры Владимира Литвинова, которые я считаю образцом аналитики как по форме, так и по содержанию.

Поэтому, несмотря на то, что у меня есть российская часть инвестиционного портфеля, до последнего времени я воздерживался от публикации своей аналитики по отечественным эмитентам, полагая, что в этом направлении мне добавить нечего. В то же время, динамический метод оценки конкурентоспособности компаний, который я использую для принятия инвестиционных решений, помог мне сформулировать одну инвестиционную идею, которая, как я надеюсь, будет интересна коллегам.

Сразу же предупреждаю, что эта идея находится на грани инвестирования и спекуляций и относится к третьему эшелону российских эмитентов, в силу чего содержит в себе соответствующие риски.

( Читать дальше )

ЗОЖ или как просто повысить иммунитет против рака и вирусов.

- 06 июня 2020, 14:05

- |

Рекомендую, дачники одобрят… интересный канал у этого докторишки, буду посмотреть.....

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал