Избранное трейдера katasma

ИТОГИ 2019: Закрываю Инвестиционные Портфели.

- 27 декабря 2019, 23:25

- |

11:00 О байбэке

13:20 Итоги года по портфелю РФ

15:50 Итоги года по портфелю США

17:57 О S&P500 и планах на 2020 год

— Ответы на вопросы --

21:45 Тех. анализ графика нефти

28:50 О ETF

31:27 Evolent Health Inc (EVH)

35:23 Advanced Micro Devices Inc (AMD)

46:32 Veeva Systems Inc Class A (VEEV)

52:30 О индексе РТС

59:28 The Childrens Place Retail Stores (PLCE)

1:02:20 Когда коррекция?

- комментировать

- ★2

- Комментарии ( 8 )

Осталось несколько дней, чтобы вернуть налог за 2016 год. Не надо терять деньги.

- 27 декабря 2019, 21:25

- |

Доброго всем дня!

Пишу уже под конец года. До 2020 года осталось совсем ничего. Но есть несколько дней. Так часто встречаю людей, которые не знали или забыли о своем праве вернуть налоги за 2016 год…

Проверьте документы, пожалуйста. Если вы пополняли счет ваш ИИС в 2016 году или у вас есть прибыль в 2016 году, которую можно зачесть с убытками прошлых лет, у вас есть право на налоговые вычеты именно за 2016 год – вы вправе еще подать декларации 3-НДФЛ за 2016 год.

Не надо терять деньги. Срок подачи декларации – это день отправки документов в налоговую. У многих из вас есть уже Личные кабинеты налогоплательщика, все еще можно успеть.

Пишите, спрашивайте, я расскажу.

Итоги года. Обзор портфеля. +70%

- 27 декабря 2019, 19:48

- |

Здравствуйте, уважаемые читатели!

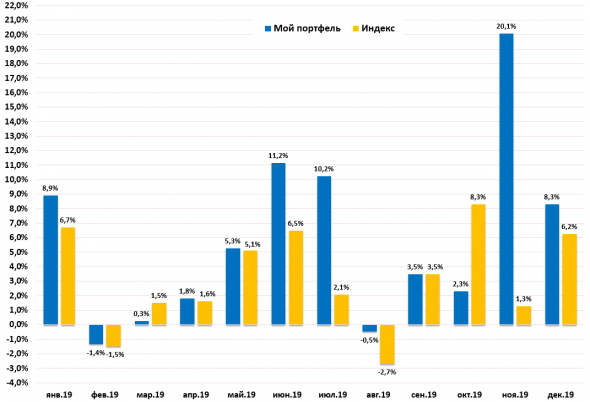

Пришло время подвести итоги текущего года. Накопленная доходность портфеля сначала года составила 69,94%, против доходности индекса, выросшего на 38,62%.

За этот месяц мой портфель вырос на 8,3%, против роста индекса на 6,2%.

( Читать дальше )

Степан Демура. Семинар компании Сити-Класс (19.12.2019). Полная версия

- 27 декабря 2019, 16:32

- |

Степан Демура. Семинар компании Сити-Класс (19.12.2019). Полную версию посмотреть и скачать можно здесь. Ссылка на скачивание будет позже.

Теперь настольную книгу волновиков «Волновой принцип Эллиотта» можно найти в бесплатном доступе здесь

И не забывайте подписываться на мой телеграм-канал

О порядке проведения операций на финансовых рынках в период с 30 декабря 2019 года по 8 января 2020 года

- 27 декабря 2019, 16:04

- |

Информируем Вас о порядке проведения операций на финансовых рынках в период с 30 декабря 2019 года по 8 января 2020 года.

Торги на Московской Бирже:

· 30 декабря 2019 - торги проводятся в стандартном режиме.

- 31 декабря 2019 и 1, 2 и 7 января 2020 года торги на всех рынках Московской Биржи проводиться не будут (соответствующая информация размещена на сайте биржи https://www.moex.com/n25096).

- 3, 6, 8 января 2020 года торги на валютном рынке, рынке драгоценных металлов, фондовом и срочном рынках будут проводиться. В указанные даты на валютном рынке и рынке драгоценных металлов будут доступны торги по всем инструментам, за исключением сделок с датой исполнения обязательств в день заключения (сделок с расчетами TODAY) и сделок своп, дата исполнения обязательств по первым частям которых приходится на день заключения.

Торги на Санкт-Петербургской Бирже и внебиржевом рынке:

- 30 декабря 2019 — торги проводятся в стандартном режиме.

( Читать дальше )

Последние дни для оптимизации подоходного налога

- 24 декабря 2019, 19:44

- |

Завтра и послезавтра (среда и четверг) последние дни для того, чтобы уменьшить подоходный налог на ММВБ в этом году. Так как в режиме Т+2 послезавтрашние сделки на фондовом рынке пройдут 30 декабря, то эти два дня (25-26 декабря) последняя возможность изменить свой подоходный за 2019 год. Сделки пятницы, 27 декабря, пройдут уже 3 января и на подоходный налог этого года уже не повлияют.

Что можно сделать тем, у кого по итогам года прибыль? Закрыть убыточные позиции, хоть на несколько секунд. Вы зафиксируете убыток по сделке и уменьшите налогооблагаемую прибыль. Если вы ждёте по этим позициям прибыль и собираетесь держать их дальше, просто выкупите их сразу после продажи. Комиссией придётся пожертвовать. А вот прибыльные позиции до пятницы лучше не фиксировать, чтобы не увеличивать прибыль. Если планируете их зафиксировать, отложите на пятницу.

Те, у кого по итогам года получился солидный убыток, могут его уменьшить. Это даст возможность уменьшить налогооблагаемую прибыль в следующем году. Надо делать наоборот, закрывать до пятницы прибыльные позиции и не трогать убыточные. Если эти позиции планируете держать дальше, выкупайте их после продажи. Что это даст? Фиксация прибыли уменьшает наш налогооблагаемый убыток, так как налог мы всё равно не платим, ни с большого убытка, ни с маленького. Зато в следующем году налогооблагаемая прибыль будет меньше, так как цена покупки акции будет более высокой.

( Читать дальше )

SOS! Или полнейший беспредел в Уралсибе!

- 24 декабря 2019, 09:54

- |

- письменные пояснения относительно экономического смысла проводимых операций по счетам в ПАО «БАНК УРАЛСИБ»;

- справку 2-НДФЛ за последние 12 месяцев или другие установленные законом документы, подтверждающие источники происхождения денежных средств;

- документы (договоры, контракты, соглашения), являющиеся основанием для проведения операции со всеми приложениями и дополнениями, а также документы, подтверждающие их исполнение (акты, счета, товарные и/или кассовые чеки и т.п.);

- информацию о наличии счетов, открытых в других кредитных организациях;

( Читать дальше )

Конец года. Пора считать доходность! Главное знать как.

- 24 декабря 2019, 09:09

- |

Что делает в конце года инвестор? Правильно, подсчитывает результаты года. А правильно ли он это делает? Давайте разбираться.

Нет ничего проще, чем посчитать годовую доходность, если вы вложили в начале года «миллион» и в конце года сравнили с результатом. А что если в течение года были пополнения счета и снятие с него?

Итак, простые кейсы.

- Сумма на начало года 1 миллион рублей. Сумма на конец года 1,12 миллиона рублей. Пополнений и снятий не было. Всё просто (1,12/1)-1=12% годовых заработал наш инвестор.

- Что если мы хотим посчитать среднегодовую доходность в диапазоне нескольких лет? Инвестор в начале 2007 года вложил 1 миллион рублей, в конце 2019 года у него на счету 3,5 миллиона рублей. (3,5/1)-1=250% за 13 лет. И тут инвестору может показаться, что среднегодовая доходность должна считаться так 250%/13=19,23%. Это не совсем корректно. Так как в этом случае высчитывается простой процент, а когда речь идет о промежутке более года, как правило, считают сложные проценты.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал