Избранное трейдера katasma

РусГидро — дивиденды

- 28 февраля 2019, 14:16

- |

Также гидрогенерирующая компания предлагает изменить дивидендную политику, пообещав фиксированные выплаты на три года, чтобы застраховать дивиденды от предстоящих списаний в текущем году.

Правление РусГидро планирует предложить совету директоров новую дивидендную политику в апреле. Сейчас компания, подконтрольная государству, платит 50% прибыли по МСФО без учета бумажных обесценений. Основные обесценения связаны с убыточными активами на Дальнем Востоке из-за недостаточности тарифной выручки и с переоценкой форвардного контракта с ВТБ. Компания при этом планирует сохранить подход к выплатам 50% чистой прибыли по МСФО при фиксации минимального порога.

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 15 )

Что можно покупать из высокодоходных облигаций (ВДО)?

- 28 февраля 2019, 06:56

- |

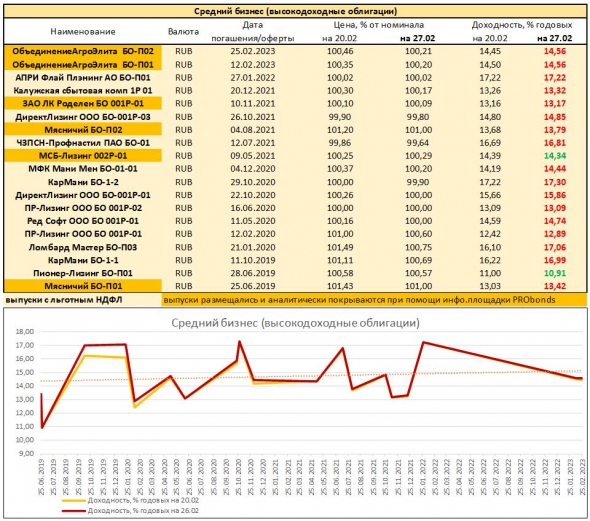

В таблице — наиболее ликвидные бумаги в секторе малых выпусков/среднего бизнеса (до 500 млн.р.). Критики за этот сектор рынка я получаю непередаваемое количество. Она справедлива в части, касающейся всего рынка: низкопробные выпуски будут всегда и везде, нужно выбирать. Но есть и неприятие к всему сектору. А он существует, будет развиваться, и в нем есть хорошие истории. С более высокими в сравнении с широким рынком доходностями и, как правило, более скромной ликвидностью. В подтверждение – индекс высокодоходных облигаций, рассчитываемый Cbonds.

( Читать дальше )

Отчеты компаний. Конкурс. Супер полезная ссылка.

- 27 февраля 2019, 11:08

- |

Там можно посмотреть и изменение прибыли за квартал и за год. В общем любой выбранный период!

Вчера вышли отчеты ВТБ и ГМК.

Лучшие комментарии к отчету ВТБ оставил Павел Блинов, почитать его комментарии можно тут.

По ГМК предлагаю наградить Зимина Александра, который первый посчитал финальный дивиденд и опубликовал расчет.

Каждый получает ₽1000.

Сегодня отчетов вроде нет.

Часть 2. Как я начал платить себе пенсию в 2032 году.

- 26 февраля 2019, 19:18

- |

Это продолжение предыдущей части https://smart-lab.ru/blog/520367.php

С момента начала инвестирования прошло почти 2 года. Не могу сказать, что всё уже летит ввысь, но лёд, определённо, тронулся. Нередко читал, что твёрдая ощутимость сдвига становится только на третий год. Ну что ж, нужно подождать ещё 1 год.

Как я уже говорил, что я не трейдер, а просто человек, который решил позаботиться о своей пенсии и стать инвестором. Пусть маленьким, как волосок, инвестором на теле финансовой машины, но всё же.

С каждым годом становится всё трудней(см. первую часть), докладывать на депозит, для покупки бумаг. Не потому как нечего докладывать, а потому как хочется всё продать, вывести и пропить купить что-нибудь. Пока же держу себя в руках, а для поддержания себя в этих руках и пишу тут, на смартлабе.

Почему я ещё продолжаю? Потому как верю, в таких же, как я. С каждым годов количество инвесторов в России растёт. Количество единоверцев увеличивается, хотя это слышится как некая секта. Однако, как я вижу, основное отличие в том, что тут деньги вкладываются в реальный труд, предметы, время других людей, получая при этом выгоду в виде дивидендов, купонов и роста бумаг.

( Читать дальше )

Закрыл ИИС!

- 26 февраля 2019, 19:11

- |

Мой Брокер — ОТКРЫТИЕ! Внимание! Я не знаю что там у СБЕРА!

Три года рабства закончены! Ура!

PS

Придется еще налог платить

Когда ждем рецессию?

- 26 февраля 2019, 10:51

- |

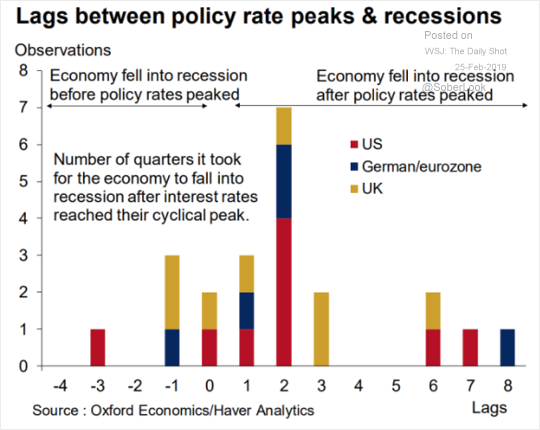

Но из высокой теории известно, что после достижения пика ставок экономика начинает стремительно катиться к рецессии. А то и к полноценному кризису. На западе, где очень любят статистику, по этому поводу уже все посчитано. А точнее, определено, каков лаг между пиком ставок и наступлением рецессии.

Итак. Считает пару кварталов от сего момента. И наслаждается.

Еще раз. Это не мое мнение. Но весьма распространенное среди всяких инвест домов.

Как минимум надо держать их мнение в голове. Все-таки у них и денег и возможностей поболе, чем у нас.

По мотивам книги "Разумный инвестор". Конспект 7. Портфельная политика активного инвестора - что следует делать?

- 26 февраля 2019, 06:42

- |

Предыдущие конспекты:

- Инвестиции и спекуляции — разумные и безрассудные.

- Инвестор и инфляция

- 100 лет фондового рынка

- Основы стратегии пассивного инвестора

- Правила выбора акций для Пассивного Инвестора

- Портфельная политика активного инвестора — чего не делать!

- Портфельная политика активного инвестора — что делать! *

Здравствуй, дорогой читатель! За 6 предыдущих конспектов мы многое поняли и многому научились. На экваторе книги, думаю, можно будет консолидировать знания, сделать промежуточные выводы. Сегодня Бенджамин Грэм знакомит нас с подходом активного инвестора к выбору акций на фондовом рынке:

( Читать дальше )

Начинаю формировать позицию по акциям Газпром нефти

- 21 февраля 2019, 18:15

- |

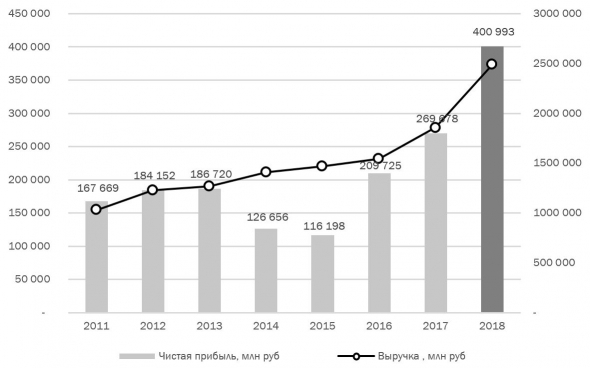

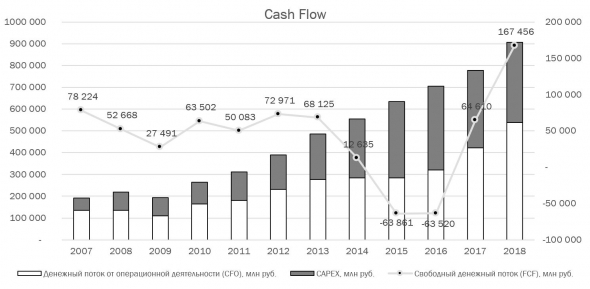

Газпром нефть опубликовала финансовые результаты за 2018 г. по МСФО. По итогам года выручка компании составила 2,5 трлн руб., увеличившись на 28,7% год к году. Показатель скорректированная EBITDA вырос на 45,1% по сравнению с 2017 г. — до 799,5 млрд руб. Чистая прибыль выросла почти на 50% — до 376,7 млрд руб.

Выручка выросла вследствие роста цен на нефть и нефтепродукты на мировом и внутреннем рынках, а также увеличения объема реализации нефтепродуктов. Рост цен на нефть в рублях и рост добычи по крупным проектам (Новопортовское, Приразломное и Восточно-Мессояхское месторождения) привели к росту показателя EBITDA.

Существенный рост операционного денежного потока компании, а также завершение основных инфраструктурных инвестиций на крупных проектах в добыче обеспечили в 2018 г. увеличение свободного денежного потока (FCF) в 2,5 раза по сравнению с аналогичным периодом 2017 г. — до 162 млрд руб.

( Читать дальше )

Американские Акции: Ищем Растущие Компании на 2019-2022 гг.

- 21 февраля 2019, 16:16

- |

03:17 — Кто в мире богатеет быстрее всех?

07:00 — Основные критерии отбора растущих американских акций

09:55 — Конкурс: Расширенный список быстрорастущих акций США

12:50 — Технический анализ и фундаментальные показатели компании Momo ( MOMO )

16:37 — Технический анализ и фундаментальные показатели компании Kemet Corp ( KEM )

20:05 — Технический анализ и фундаментальные показатели компании Transportadora de gas ( TGS )

23:40 — Технический анализ и фундаментальные показатели компании Parsley Energy ( PE )

( Читать дальше )

ИНВЕСТГРАМ#23. Разбор основных отраслей по мультипликаторам.

- 21 февраля 2019, 13:50

- |

Доброго времени суток, коллеги!

В данной статье будут рассмотрены основные мультипликаторы фундаментального анализа, которые были посчитаны относительно отраслей.

Я являюсь сторонником сравнительного подхода. Это когда мы основные мультипликаторы фундаментального анализа по конкретной компании сравниваем с аналогичными показателями другой компании – конкурента из аналогичной отрасли.

Есть отрасли, в которых компаний – конкурентов очень много и хочется понять среднее значение. Так вот в данной статье рассчитаны средние значения по отраслям. В расчет брались все компании, которые входят в ту или иную отрасль.

Соответственно при оценке конкретной компании (ее мультипликаторы) можно сравнивать с аналогичным средним отраслевым показателем*

При подсчетах использовалась информация промежуточных финансовых отчетов по МСФО за 2018 год (2/3 квартал).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал