Избранное трейдера katasma

Дивиденды 2016.Как словом увеличить ЧП во много раз

- 06 ноября 2016, 18:42

- |

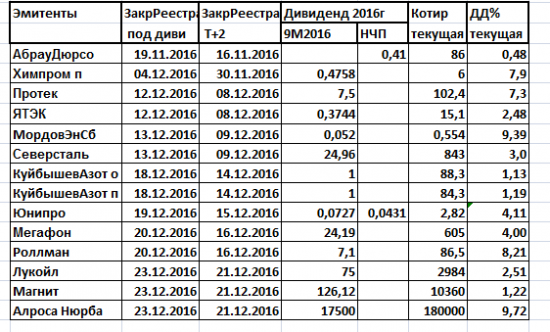

Уже можно выбирать, в каких дивитикерах из таблицы уйти под отсечку.

Ряд эмитентов исторически платит дивиденды ещё и по итогам года. Это Протек, ЯТЭК, Северсталь, КуйбышевАзот, Лукойл, Магнит и Алроса Нюрба.

Менеджмент Роллман клятвенно обещал выплатить ещё 7,1 рубль дивидендов по итогам 2016 года.

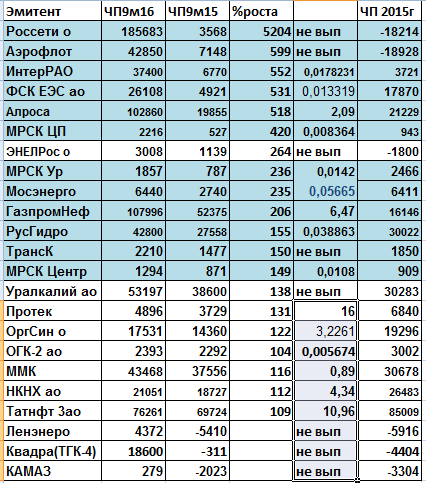

Делая таблицу Ударники чистоприбыльного производства я была значительно удивлена. Да, я ожидала позитивных результатов. НО! когда выстроила в таблице по ранжиру эмитентов, получивших рост чистой прибыли, то получила даже для себя неожиданный результат.

( Читать дальше )

- комментировать

- ★30

- Комментарии ( 53 )

Ленивые живут дольше - книга о том, жить больше 100 лет

- 05 ноября 2016, 21:02

- |

стареющие сорокалетние мужики, убегая старости, подаются в триатлеты, при этом сами того не подозревая, сокращают свой векдумал я в очередной раз, читая эту книгу:

Эта книга в целом, подтвердила некоторые мои интуитивные догадки на счет здоровья, которые лично я вывел на основании своих жизненных наблюдений и логическим путем. Поэтому читать ее мне было приятно.

Как вы уже знаете, дорогие друзья, в этом году, в связи с активным старением моего организма, я окончательно зожнулся и начал собирать интересную информацию на эту тему. Сначала про книгу вам расскажу, потом несколько размышлений на тему долголетия.

1. Книга написана немецкими учеными еще в 2002 году. Это не какое-то попсовое околорыночное фуфло, написанное трейдерами-самоучками.

2. Основная идея книги:

Надо экономить энергию. Организм, как батарейка, имеет конечный запас энергии*. Чем больше человек расходует энергии, тем быстрее он стареет.* один ученый даже подсчитал, что человеку отпущено за жизнь 25 млн Дж на 1 г массы дела.

Отсюда вывод = ключ к долголетию — пониженный метаболизм.

3. Отсюда вытекают все остальные идеи книги. Например, главная идея, касается питания — есть надо меньше 2000 калорий в сутки и есть надо легкую, желательно растительную пищу. Организм тратит много энергии на переваривание и на лишний вес. Будете жрать картофель фри, стейки и кока-колу — будете жить вкусно, но не очень долго. Поэтому в книге рекомендуется регулярно «поститься».

( Читать дальше )

Вся правда о результатах, выхлопе от торговли и стейтментах

- 05 ноября 2016, 13:29

- |

( Читать дальше )

Перечитывая "Анализ ценных бумаг".

- 05 ноября 2016, 10:34

- |

И сразу наткнулся на важный абзац:

Правильность решения о покупке ценной бумаги определяется будущими дивидендами, а не историей или прошлой статистикой. Однако проанализировать будущее невозможно, мы можем только грамотно его предвидеть и предусмотрительно подготовиться к нему. А вот здесь нам как раз и поможет прошлое, поскольку исходя из многолетнего опыта мы можем сказать, что ожидания от инвестиций, подобно другим бизнес-ожиданиям, не могут быть обоснованными и заслуживать доверия, если они не связаны тесно с прошлыми свершениями. Мы утверждаем, что принципы обоснованных (нерискованных) инвестиций по сути не менялись последние полстолетия (книга 1951 года издания), несмотря на грандиозные и трагические события этого периода времени, а также на существенные преобразования в экономической, социальной и политической сферах.

Прошлая статья "Элвис, EV/EBITDA и фундаментальный анализ" вызвала серьезный интерес, поэтому вопрос: на какие темы по фундаменталу вы хотели бы увидеть статьи?

Элвис, EV/EBITDA и фундаментальный анализ.

- 03 ноября 2016, 10:50

- |

Элвис на конференции показал красивые слайды, а Тимофей сделал такие же графики на смартлабе. Видел что Тимофея просили в комментариях объяснить как пользоваться этими его

красивыми графиками с кружочками. Не уверен что он объяснит, поэтому написал этот пост.

Чистая прибыль

+ Расходы по налогу на прибыль

– Возмещённый налог на прибыль

(+ Чрезвычайные расходы)

(– Чрезвычайные доходы)

+ Проценты уплаченные

– Проценты полученные

= EBIT

+ Амортизационные отчисления по материальным и нематериальным активам

– Переоценка активов

= EBITDA

История создания.

Чтобы понять экономический смысл коэффициента EV/EBITDA нужно вернуться в 80-е годы прошлого столетия. Именно тогда появился на Уолл-стрит суперкрутой мужик Генри Кравиц.

Он фактически создал Leveraged Buyouts (LBO) — выкуп с помощью заемного капитала. Это метод, когда вы покупаете целую компанию с помощью займов или кредитов. Обычно это

делалось так, он находил компанию без долгов или с маленьким долгом но при этом с большим денежным потоком. При этом менеджмент плохо распоряжался этим денежным потоком

(примеров у нас полно — Газпром). Собирал пул кредиторов, готовых финансировать сделку. Объявлял выкуп по ценам выше рыночных. А после выкупа замещал большую часть акционерного

капитала долгом и направлял денежный поток на выплаты процентов и самого долга.

( Читать дальше )

покупка готовой Новостройки, - новая феня от застройщиков

- 02 ноября 2016, 04:38

- |

Квартира условно стоит 100 000 долл

по сути Вам предлагают купить опцион Call в деньгах

Вариант 1 - на рынке тишь и благодать, дождались собственности получили актив в виде квартиры

обе стороны довольны

Вариант 2 - падение рынков, рост доллара, девальвация рубля, страх и паника

продавец имеет право отказаться от исполнения своих обязательств по продаже квартиры

вернув Вам обесцененные деньги

если это деньги от проданной Вами своей бывшей квартиры то это жесть:

Вывод — свои сделки необходимо Хеджировать от падения рынков, и девальвации

алгоритм действий:

Квартира условно стоит 6 300 000 руб или 100 000 долл

покупаем 100 фьючерсов на пару USDRUB + покупаем опционы Put для хеджа — страховки фьючерсов от падения

( Читать дальше )

До чего же удобно то оказывается!

- 02 ноября 2016, 01:29

- |

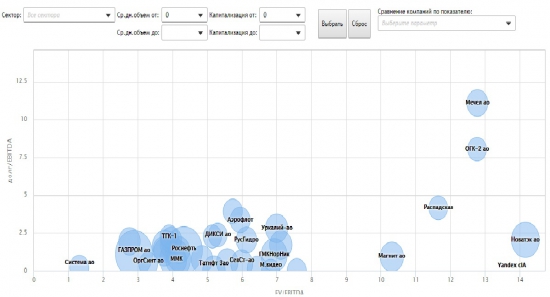

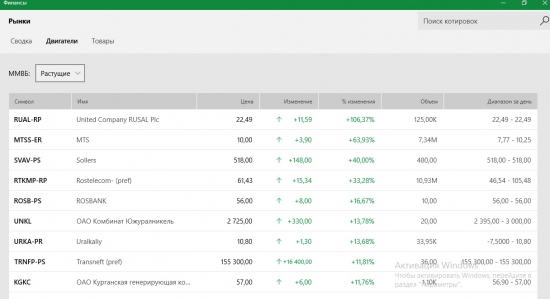

Очень удобно выбирать акции) Не финвиз конечно, но все же тоже считаю хорошим инструментом.

Так же можно выбирать наиболее активные акции по индексам. Что очень удобно при определенных стратегиях. Да и новости все на русском языке. Хоть конечно и со скоростью оповещения уступят финвизу)

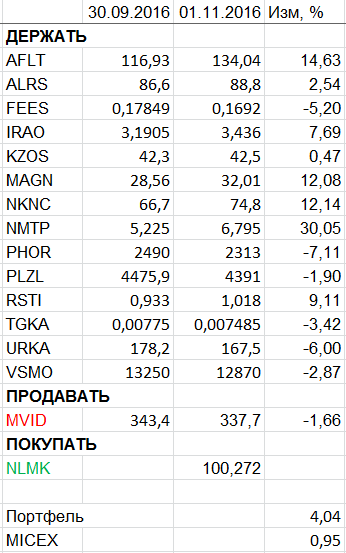

Пересмотр портфеля акций. Ноябрь 2016.

- 01 ноября 2016, 19:46

- |

Результаты в таблице не учитывают комиссии и дивиденды. При пересмотре портфеля выравнивание позиций не производится. Вырученные от продажи акций средства делятся на равные части и покупаются другие акции.

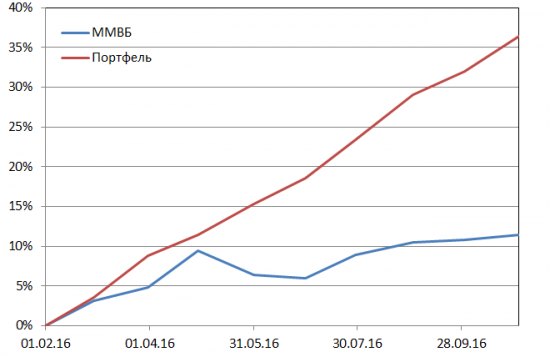

Статистика счета

Ниже представлено сравнение статистики торгового счета и индекса ММВБ с 1 февраля 2016 г. Из-за малой величины выборки (менее 3 лет) статистика на данный момент не значима.

( Читать дальше )

Вот и прошел год

- 01 ноября 2016, 19:23

- |

Добрый вечер, Смарт-Лабовцы.

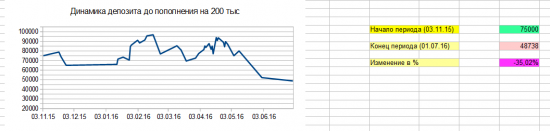

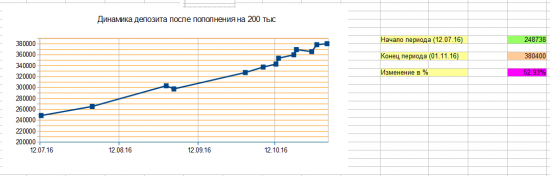

Вот и прошел год, как я пополнил новый счет в брокерской компании после свадьбы. Как вы помните, изначально у меня было 75 тыс. руб и я пытался разогнать их до первой цели — 100 тыс. руб. На графике видно, как я дважды вплотную подходил к этой отметке, но позже мой счет подвергался просадке. Так я мучался 8 месяцев, периодически делая длительные паузы, чтобы разобраться со своими тараканами в голове и допиливая систему.

После очередной паузы в торговле, когда я понял, что с меня хватит, что я за*бался быть биржевым неудачником и пора бы перестать наступать на те же психологические грабли, я принял решение пополнить счет на 200 тыс и с ясной головой доторговать этот год до конца, уже не изменяя (от слова «измена») своей системе. Признаться честно, торговать стало легче и комфортней, когда мой месячный биржевой доход выглядел как доход среднестатистического россиянина (около 30 тыс/мес), чем доход при депо в 75 тыс. руб. Отчетность стал заполнять реже, чтобы не отвлекаться и полностью уделить внимание качеству проведения сделок.

( Читать дальше )

Как понимать Теслу, Uber и их подельников

- 01 ноября 2016, 04:29

- |

Во всех дискуссиях про Теслу, меня поражает неспособность многих комментаторов видеть дальше своего носа.

Давайте зададим вопрос – какой “end game” (конечная цель) у Теслы, Uber-а, и всей этой волны транспортных стартапов ?

Многие ошибочно думают, что Uber конкурирует с рынком такси. И что Tesla конкурирует с другими автопроизводителями. Это не так.

И Uber, и Tesla работают на совершенно другом уровне.

Их «end game» – это кардинально поменять концепцию транспорта в Северной Америке, и в мире.

Они сделают это за счет оптимизации одного из самых неиспользуемых и дорогих активов в нашей жизни – личного автомобиля.

Посмотрите на свое авто. Для большинства людей – это самый дорогой актив после недвижимости. Автомобиль, по большому счету, и активом-то назвать нельзя, – это скорее пассив – быстро теряет стоимость и требует офигительных затрат на поддержание в рабочем состоянии.

Тем не менее, этот актив имеет потрясающе низкий коэффициент использования (utilization rate) – вы ездите на нем на работу пару часов, все остальное время он стоит и ничего не делает. Если вы ездите 2 часа из 24, utilization rate будет 8.3%

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал