Избранное трейдера katasma

Александр Герчик: "Секреты успешного трейдера". от 16.06.15

- 16 июня 2015, 20:02

- |

- комментировать

- ★25

- Комментарии ( 10 )

Специалисты и профессионалы отвечают в этом посте на любые вопросы

- 16 июня 2015, 19:09

- |

Если вы являетесь специалистом по тому или иному вопросу на бирже и рынках, объявляйтесь в комментариях, — люди будут задавать вам вопросы по вашей теме.

Например:

Я Василий Олейник: обучаю трейдеров. Можно задавать вопросы по обучению трейдингу. Или..

Я Александр Шадрин: инвестирую в Российские акции… Могу ответить фундаментал по бумагам

Я Александр Муханчиков: профессионально скальперю фьючерсы CME в плюс. Задавайте мне вопросы!:)

И так далее..

Все у кого есть вопросы, задавайте их специалистам, которые принимают участие в игре.

Поехали!

====================

Комменты только по теме! Специалисты по политике, пропаганде и шуткам — в бан.

====================

Кто сегодня отвечает на вопросы:

VA — биотех, США

margin — опционы на американские акции

Fry — фьючи на VIX

Светлана Орловская — как открыть счет на срочном рынке США/Европы

Mérovingien — торговля фьючерсом S&P500

Тунеядец - разработка трендовых стратегий, программист

Александр Муханчиков — прибыльная торговля внутри дня на западных фьючерсах

Александр Шадрин — фундаментал по российским акциям, ПИФы, страхование

====================

заметили, российские специалисты куда-то пропали?

Шадрину - Может хватит уже кошмарить ?

- 16 июня 2015, 12:59

- |

Акции еще учитываются в депозитарии, тут человек более защищен."

Ну что же, получайте сдачи:

( Читать дальше )

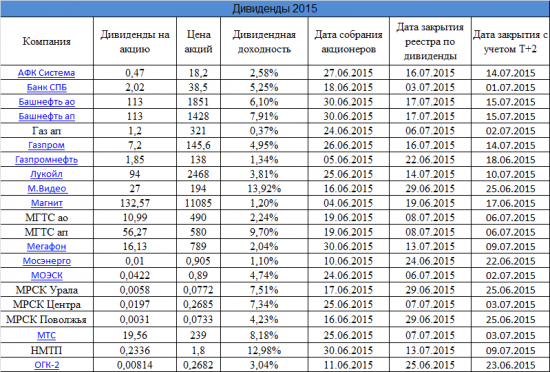

Дивиденды 2015

- 16 июня 2015, 10:44

- |

ссылка на полный список http://worldofinvestor.com/investideas/486-dividendy-2015.html

Наблюдения по инсайду

- 15 июня 2015, 11:49

- |

Доброго времени суток, уважаемые обитатели Смарта! Это мой первый пост здесь, да и вообще в и-нете, так что не закидывайте помидорами сразу)))) Пост написан в ответ на просьбу рассказать мои соображения по инсайдерам. Букв будет много, практической пользы для скальперов никакой. Только для тех, кто хочет пробовать заглянуть в будущее. Как это работает я хочу показать на примере отрывка из книги А Меняйлова «Дурилка. Записки зятя главраввина»:

Когда, еще в советский период, подорожали какие-то предметы роскоши (золото и т. п.), мой тесть вздохнул и сказал, что теперь сливочное масло будет хуже.

Я не понял и высказал сомнение.

Он, обидевшись, пояснил:

«Те, кто поставлен отвечать за масло, захотят пользоваться предметами роскоши в объемах, к которым привыкли».

Итак, теперь примеры из жизни. Не так давно, в апреле 13 года, когда большинство жителей нашей Родины не мыслили себе приближения страшной беды, в стране возникла новая крылатая фраза – пчелы против меда. Появилась она в связи с принятием закона о запрете госчиновникам держать активы за рубежом. И как же смеялись все над странностью законодателей, которые сами себе запретили! Забыли только обыватели и журналисты, что, со времен Тиберия, законов против себя не пишут. Коротенькое отступление, но все ж по теме. Во времена Тиберия прокураторам, коим был и Понтий Пилат, было запрещено общаться с любыми женщинами, кроме жен. А так как жены не всегда присутствовали на месте службы в удаленных от Рима местах, то прокураторам было тяжко. Или под страхом быстрого разжалования, прячась и переодеваясь, ходить налево, или терпеть, или воспользоваться услугами окружения – охранников дворца. Странный же закон? А какой красивый с точки зрения морали! Так вот, умудрившимся не попасться за несколько лет службы, была открыта дорога на знаменитые мужские оргии во главе с Тиберием. Это был закон-фильтр. Самые страшные для людей законы, это те, которые направлены на благо! Как закон о борьбе с курением, пролоббированный табачными компаниями. Еще не отработало себя ограничение на снятии наличных через банкомат. Думается, что впереди еще.

( Читать дальше )

Подан иск об аресте имущества России.

- 15 июня 2015, 10:47

- |

«Мы подали заявления на исполнение приговора в Великобритании, Франции и США», — сказал изданию адвокат Тим Осборн, представляющий интересы экс-акционеров ЮКОСа. Аналогичные действия, по его словам, в ближайшее время будут предприняты в Нидерландах, Бельгии и Германии.

Опыт многолетней тяжбы правительства РФ с швейцарской фирмой Noga показывает, что арестованы могут быть самые разнообразные активы, вплоть до зарубежных счетов Минфина и ЦБ, на которых размещены международные резервы России. Так было в 2000 и 2008 году во Франции.

Noga также удавалось добиться через суд ареста российского парусника «Седов», коллекции картин Пушкинсокго музея. В 2005 году по запросу компании едва не арестовали российские самолеты на авиасалоне в Ле-Бурже. При этом сумма претензий Noga к РФ составляла всего 1,5 млрд долларов.Мда… дело серьезно походу. на этот раз вряд ли получится просто забить. Соотв. доллар супер стронг лонг, если начнутся аресты и тем более аресты ЗВР то это будет жопа. Эта новость пока имеет отложенный статус. Будем наблюдать за развитием событий.

Гайд по торговле на бирже часть2 Основа торговли

- 15 июня 2015, 08:29

- |

Первая часть лежит тут… smart-lab.ru/blog/155810.php… думал частично переписать, но решил просто добавить...

1 Основа торговли

Трейдинг — это прогнозирование будущих цен и торговля этого прогноза с целью извлечения прибыли.

Прогнозирование будущих цен можно делать на основе различных методов и способов, например: фундаментального анализа, новостей, цены, объемов, элиотов и прочих методов или их сочетания. В любом случае выделяется параметр наблюдения или ряд параметров на основании которых принимается решение об исходе прогноза.

В конечном итоге, исходы прогноза всего 2 — тренд и контртренд. В случае тренда мы делаем вывод что параметр наблюдения достаточно изменился, чтоб движение продолжилось, а для контртенда на основаниии такого же изменения параметра мы сделаем вывод что движение прекратится и сменится на противоположное.

( Читать дальше )

Все пропало- вспомним прошлое, что то напоминает)

- 14 июня 2015, 22:30

- |

Интервью Коха 1999 год.

Бузукашвили: – Когда в России говорят о вашей приватизации, то рядом этим словом ставят слово прихватизация.

Кох: – Ставят.

Б. – Насколько правомерно, по вашему, сочетание этих слов?

К. – Не правомерно. Была приватизация чековая за ваучеры, залоговая за кредиты, за деньги. Она и сейчас идет.

Б. – Говорят, что приватизция в России носила дикий характер.

К. – Она везде носила такой характер. Например, в Чехословакии. Там все ругают Кожена, известного инвестора, который скупил все. Нигде, ни в одной стране мира электорат не доволен приватизацией.

Б. Что вы скажете по поводу предприятий, который были проданы за бесценок? В связи с этим говорят, что народ был просто-таки ограблен.

К.- Народ не был ограблен изначально, потому что все это ему не принадлежало. Что касается того, что по дешевке, то что например?

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал