Избранное трейдера katasma

Андрей Пионтковский - Какой путь выберет Путин?

- 10 июня 2015, 20:41

- |

- комментировать

- ★9

- Комментарии ( 45 )

Полное руководство по продаже опционов

- 10 июня 2015, 12:51

- |

Многие трейдеры хоть немного, но знакомы с таким понятием, как процент опционов, которые истекают вне денег. Лишь немногие знают, почему опционы истекают вне денег, что такое размер процента или какая выгода ждет от продажи опционов и чем она лучше дохода с покупки фьючерсов и опционов. Еще меньше людей применяют в своей торговле стратегию продажи опционов. В основном трейдеры не прибегают к продаже опционов потому, что боятся ограниченной прибыли и неограниченного риска. С другой стороны такое положение дел позволяет продавцу опционов получить больше прибыли, которая зависит от числа трейдеров, покупающих их.

скачать:

cloud.mail.ru/public/DWQu/z1HWis7T2

ЛЕГЕНДЫ ТРЕЙДИНГА, Виктор Нидерхоффер.

- 10 июня 2015, 12:35

- |

Его автобиография прекрасно описана в книге «Университеты биржевого спекулянта».

Выдающийся теннисист и трейдер, которому Джордж Сорос доверил в управление 100 миллионов долларов, в 1994 году был признан самым эффективным управляющим. Но чрезмерная склонность к риску была отрицательной чертой Виктора Нидерхоффера. В 1997 году он потерял практически все…

Его фонд заинтересовался развивающимися странами. Он вложил значительные средства в акции тайских банков, так как экономика Таиланда, на тот момент, была самой быстроразвивающейся экономикой мира. Но рынок сыграл злую шутку. Банк Таиланда отменил жесткую привязку своей национальной валюты к доллару, и она за день упала на 19%. Потери Нидерхоффера составили 50 миллинов долларов. Кризис в Азии распространился и на другие развивающиеся страны, добавляя потери в активах, размещенных фондом Виктора.

Чтобы компенсировать потери, Нидерхоффер покупает опционы индекса S&P 500 в расчете на их рост. Но и тут наступает катастрофа! 27 октября 1997 года американский фондовый рынок падает на 7%, унося с собой в бездну потерь и Виктора Нидерхоффера. Нью-Йорская биржа вынуждена остановить торги. Для компенсации потерь по открытым позициям Нидерхоффер закладывает свой дом и часть имущества.

Чтобы хоть как-то сводить концы с концами и оплачивать обучение своих шестерых детей, Виктор начинает вести финансовую колонку, выслушивая насмешливые реплики со стороны – «Что стоят советы человека, потерявшего целое состояние?»

Однако Виктор Нидерхоффер не сдается и пробует начать все сначала. В 2001 году он получает предложение от одного из своих прежних инвесторов стать управляющим оффшорного фонда «Matador Fund LTD». Виктор с радостью соглашается и за 5 лет увеличивает активы фонда с двух до 346 миллионов долларов!

Но излишняя склонность к риску опять подводит Виктора. В 2007 году фонд потерпел убытки, активы фонда снизились на 75% и он был вынужден закрыться.

На сегодняшний день Виктор Нидерхоффер выпустил еще одну свою книгу «Практика биржевых спекуляций», где описывает все свои ошибки. Он читает лекции студентам и говорит всем – «Ждите, я еще вернусь!»

Хорошо ли трейдеру будет жить в Сочи?

- 10 июня 2015, 10:39

- |

Уже не раз писал о самом главном преимуществе успешного трейдинга. Это СВОБОДА! Летом 2015 года этим я решил воспользоваться в полный рост, переехав на три месяца в Сочи.

Цель поездки

Живу я в Саратове уже около 12 лет. Честно — надоело. Климат никакой. С детьми покупаться в Волге могу только в июле.

Зимой снега толком нет. 1-2 месяца. Редко когда 3. Вечное межсезонье.

Надоели ужасные дороги. С приходом кризиса ситуация стала еще хуже. Даже в центре перестали делать заплатки, за редким исключением.

Хочется хорошего и теплого климата!

Именно поэтому рассматриваю Сочи как основное и лучшее место для переезда трейдеру.

Все друзья переселяются в Москву. И это понятно. Им нужна работа. Свободному трейдеру это не требуется, поэтому он волен выбрать то место, где будет лучше ему и его детям.

Я не хочу жить в вечных пробках и бетонных коробках. Я хочу засыпать под шум прибоя, а вечерком после тренировки желаю пройтись пешком до моря, что бы искупаться.

( Читать дальше )

Российский рубль после обвала взял паузу.

- 08 июня 2015, 14:14

- |

После обвального падения на 14% за неполные две недели российский рубль начал новую неделю практически нейтральной динамикой. Внешние факторы для рубля по-прежнему остаются негативными. Риски геополитики, избыточное предложение на рынке нефти, неспокойная обстановка на мировых долговых рынках и возможное повышение ставки в США будут и дальше давить на курс национальной валюты. Меж тем и внутренние факторы также сейчас играют не в пользу рубля. Отмена аукционов валютного РЕПО, покупка валюты на открытом рынке Минфином и ЦБ продолжают поощрять спекулянтов на игру против национальной валюты.

В понедельник, глава ЦБРФ Эльвира Набиуллина ещё раз отметила, что мол операции ЦБ по пополнению золото валютных резервов оказывают небольшое влияние на динамику национальной валюты, и пока регулятор продолжит покупать валюту и пополнять ЗВР. С начала мая по текущий день Банк России купил на рынке уже более 3 млрд. долларов. Спорить с главой регулятора мы не будем, но стоит отметить, что она опять сильно недооценивает настроения и действия спекулянтов, которые смело будут дальше давить курс рубля пока не будут обозначены новые ориентиры со стороны регулятора. После всех выступлений представителей ЦБ по-прежнему остался открытый вопрос – какова будет дальнейшая политика регулятора. Никто не понимает, чем будет заниматься ЦБ в будущем - таргетированием инфляции или таргетированием ценового диапазона рубля? Если контроль инфляции ЦБ поставил на второй план, а на первый план вышел контроль оптимального курса рубля для бюджета и экономики, то каковы ценовые ориентиры этого курса? Сам ЦБ пока не озвучивает никаких цифр. Понятно только одно – при сильном укреплении рубля он будет более агрессивно покупать иностранную валюту, при дальнейшем ослаблении он будет брать паузу.

( Читать дальше )

***На безрыбье?*** Воскресный трэш от Школоты.

- 07 июня 2015, 17:23

- |

Предисловие.

Важно напомнить, что автор:

- начинающий трейдер, чья практическая торговля началась всего лишь четыре месяца назад;

- не имеет даже среднего образования – у меня впереди еще одиннадцатый класс;

- околорыночный опыт автора тоже чрезвычайно мал

А вот теперь ТРЭШ:

Не смотря на мой младенческий опыт практического трейдинга – только четыре месяца, я получил более десяти предложений ДАТЬ УРОКИ ТРЕЙДИНГА и четыре предложения ВЗЯТЬ ДЕНЬГИ В УПРАВЛЕНИЕ.

Ну, может, предложений о ДУ было три. Возможно, что два предложения, сделанные мне на Смарт-лабе и ВКонтакте, написаны одним человеком – уж очень похожая схема ДУ в них предлагалась. Тогда не четыре, а три. Но все равно – ТРЭШ полный! И это осознаю не только я: одно деловое предложение заканчивалось словами: «Только не надо афишировать нашу переписку на Смарт-лабе или других форумах». Возможно, этот автор и сам понимает некоторую абсурдность ситуации. А может – все всерьез: Деньги любят тишину…

( Читать дальше )

Дивиденды 2015.Дивидендные игры.

- 07 июня 2015, 16:12

- |

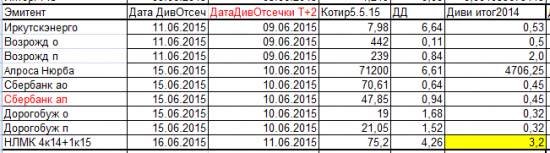

Расписание закрытий реестров в режиме Т+2 следующей недели.

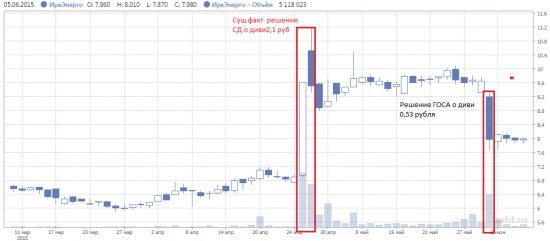

Отсечек под супер дивиденды не предвидится. Хотя был период, когда казалось, что Иркутскэнерго выплатит супер дивиденды.

На следующей неделе отсекается эмитент, выплачивающий на ГОСА дивиденды сразу за два периода: по итогам 2014 года и за 1 квартал 2015 года.

НЛМК выплачивает 1,56 рублей по итогам 2014 года и 1,64 рубля за 1 квартал 2015 года.

09.06.15 отсекается Иркутскэнерго, совет директоров которого путём не полного раскрытия информации в сущ факте, спровоцировал неправомерно сильные движения котировок.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал