Избранное трейдера ✔Бизне$$ Ангел ✰

Опционы для Гениев (кривая волатильность)

- 03 ноября 2017, 22:37

- |

Итак, к нашей стратегии мы добавили условие изменения шага сетки. Теперь, добавим, что ни будь еще. Если помните, а память у вас должна быть хорошая, вы помните, как все свечные патерны называются. Так вот, если помните, мы строили колокол распределения. Так мне написали в личку, что на колокол это не очень похоже. Да я согласен. Похоже на кучу, причем, со смещенным центром тяжести. Как будто, тот, кто эту кучу делал, приседал на правую ногу сильнее чем на левую. Вот такая.

Тут заметно не вооруженным глазом, что левая часть более длинная и пологая, а правая, более крутая и короткая. И это не мудрено. Так как эта куча складывалась из свечек, то оказалось, что красных свечек у нас примерно столько же как и зеленых, но красные у нас немного длине. Что это значит. Это прямая иллюстрация понятий шорт и лонг. Мы видим, что рынок падает быстрее, чем растет. Свечи шорт (красные) длиннее. А свечей лонг (зеленые) меньше, просто коротышки.

( Читать дальше )

- комментировать

- ★26

- Комментарии ( 83 )

Опционы для Гениев (распределение случайностей)

- 01 ноября 2017, 15:24

- |

Что бы картину сложить, надо кое что понять. Я снова про волатильность. Что она представляет из себя, с точки зрения науки. Вот перед вами график. Дневной в 100 свечей. Давайте возьмем и снимем с него все свечи или бары. Положим их на стол (свечи) и перемешаем. Теперь нам надо взять штангельциркуль и измерить все эти свечки. Можно в сантиметрах и найти среднюю величину. Допустим 2 см. Теперь смотрим 2 см для БА это сколько в % и переводим в проценты.

Опытный Гений может просто прищуриться и прикинуть величину свечек на графике и назвать волатильность в годовых. Нам же надо, пока, понять, почему мы берем свечи, а не движение цены, уровни, стохастики и машки. И для этого мы, все таки перейдем к процентам и закономерностям.

Итак. Вола у нас измеряется в годовых. И если мы говорим про годовую волу, то это величина годовой свечи. То есть мы берем цену открытия и умножаем на 30% (условная волатильность для примера) = величина свечи в деньгах относительно цены открытия. Но нас интересует не один раз в год поторговать. Может быть, я удивлю. Но, зная какая у нас годовая свеча, можно с определенной точностью вычислить часовую и даже минутную. И наоборот, имея часовые свечи, можно вычислить какой будет годовая свеча. Для этого надо правильно перевести годовую свечу в часовую. И переводится это через корень из времени из Пьяного Матроса Алберта Энштейна. Я не раз об этом писал, не буду повторяться.

( Читать дальше )

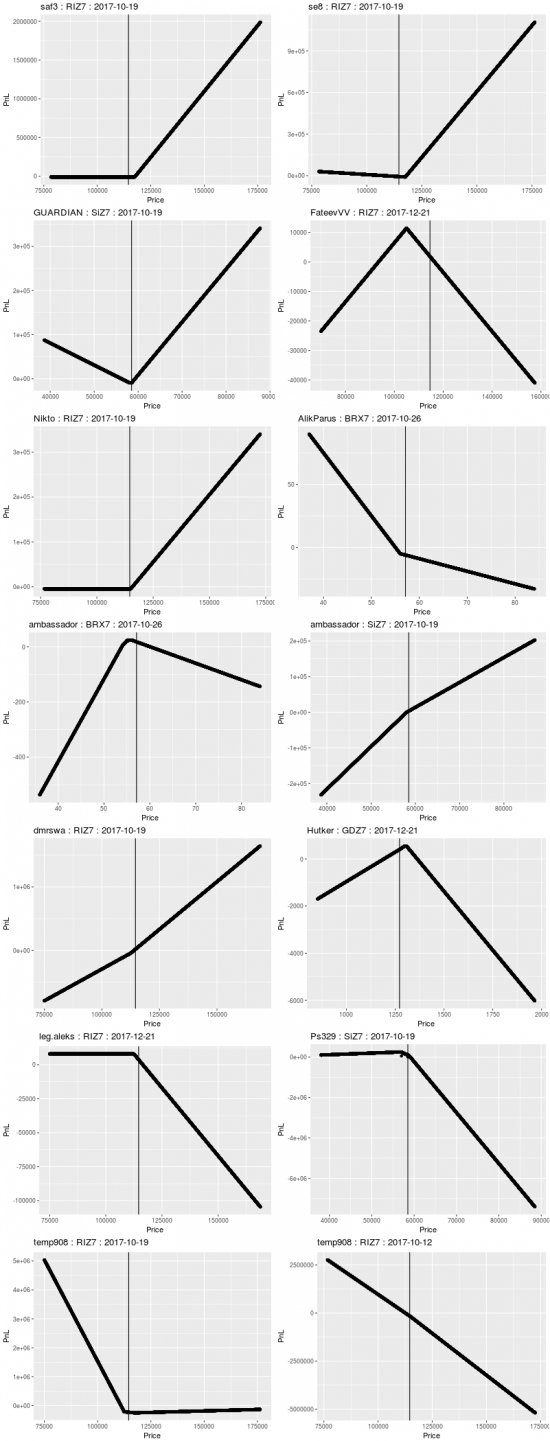

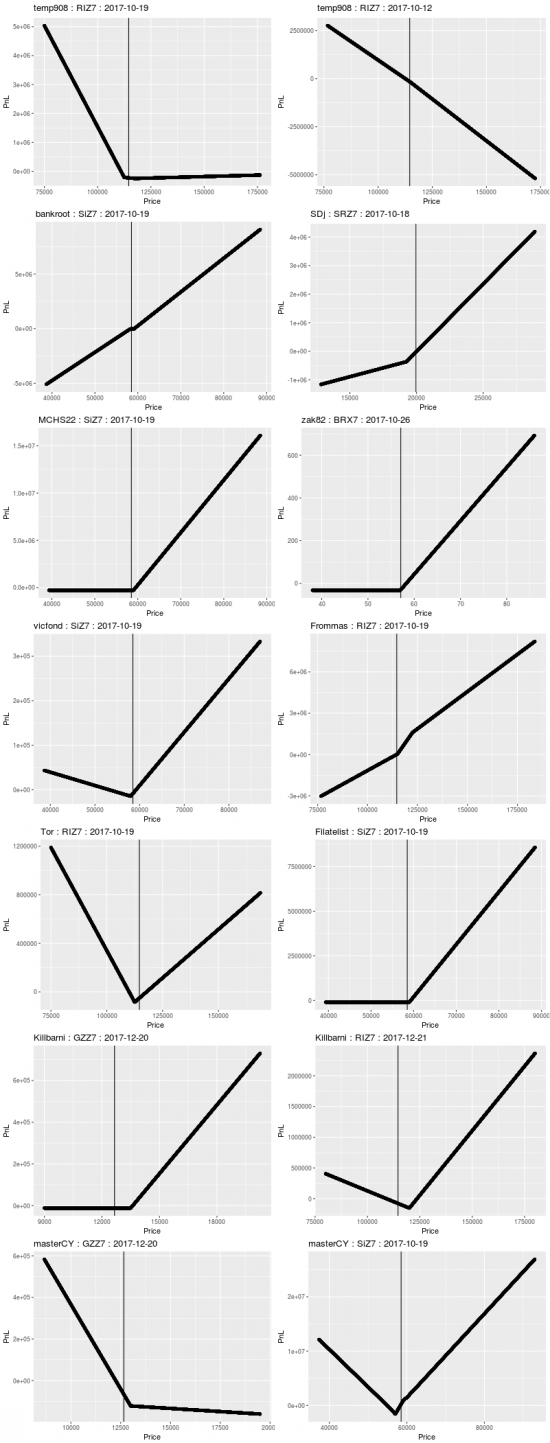

Опционные стратегии участников ЛЧИ 2017

- 06 октября 2017, 13:53

- |

( Читать дальше )

ТС "Родственничек"

- 30 сентября 2017, 11:58

- |

Есть у меня родственники, которые ежедневно отслеживают курс Евро к рублю, и вот уже на протяжении 2-3 лет, при каждом «шорохе» +-30 копеек, как ошпаренные начинают названивать мне и интересоваться относительно дальнейшей судьбы данной валютной пары.

Сколько бы я им не говорил о том, что следует к покупке отнестись системно, не брать на ффсё, и особо не волноваться о задергах в 30-50 копеек, никто и никогда к моим советам не прислушивался, т.е. они все делали по своему.

У людей есть задача периодически покупать Евро для оплаты ипотеки, поэтому звонки за советом не прекращаются.

Честно признаться, я уже устал от вопросов на тему курса валюты, и поэтому решил составить для них простенькую систему, по которой они покупали бы валюту с постоянной периодичностью и на одну и ту же определенную сумму.

( Читать дальше )

Пользуйтесь

- 27 августа 2017, 19:38

- |

План (А)

Когда на пятиминутном тайм фрейме менее 50-и пунктов то ставим лимитные заявки на покупку и на продажу

около 25% от депозита, на расстоянии 10 пунктов от текущей цены. Стоп лос ставим по 20 пунктов от лимитных заявок.

После того как сработала одна из лимитных заявок переносим встречную заявку (тейк профит) на 10 пунктов от цены

исполнения, ждем исполнения лоса или профита. Если профит то повторяем, если лос то переходим к плану (Б)

План (Б)

Ставим лимитные заявки в 20-и пунктах от текущей цены, на 50% от депозита, после того как сработала одна

из заявок переносим встречную заявку на 10 пунктов от цены исполнения. Если профит то повторяем план (Б) до признаков

узкого боковика, после этих признаков переходим к плану (А), если лос то переходим к плану (В).

План (В)

Ставим лимитные заявки по 40 пунктов от текущей цены на 100% от депозита, после исполнения одной из заявок

переносим встречную заявку на 10 пунктов от цены исполнения.Если профит повторяем до признака узкого боковика,

если и в третий раз сработал лос то ждем признаков узкого боковика и переходим к плану(А) и т.д. по кругу.

Признак узкого боковика:

Три прилипшие свечки к средней скользящий, moving average 8 периодов, на пяти минутном тайм фрейме.

Работает на фьючерсе доллар рубль.

Не работает в более широком временном тайм фрейме.

Бэктестинг: пересечение RSI разных периодов

- 09 августа 2017, 22:36

- |

В прошлый раз мы проверили трендовую природу индикатора RSI. Нами были получены интересные результаты, особенно при торговле основными секторами. В этот раз мы продолжим двигаться в направлении изменения индикатора RSI, но будем использовать сигнал разворота тенденции.

Рассмотрим пересечение индикаторов RSI разных периодов. Алгоритмы пишем в Quantopian на Python.

В этот раз:

- Попробуем быть на шаг впереди, используя 13-дневный и 65-дневный периоды RSI.

- Попробуем использовать стандартные 14-дневный и 70-дневный периоды RSI.

- Посмотрим на лучший период прошлого теста и используем 20-дневный и 100-дневный RSI.

- Попробуем отфильтровать тренды с помощью скользящих средних.

( Читать дальше )

Бэктестинг: следуем за RSI

- 02 августа 2017, 22:35

- |

В прошлый раз мы рассмотрели алгоритм торговли разворотов по сигналам RSI. В этой статье посмотрим, можно ли следовать в направлении движения RSI. Ведь индикатор показывает именно направление изменения цены. Алгоритмы пишем в Quantopian на Python.

В этот раз:

- Следуем в направлении RSI на одном таймфрейме (день).

- Следуем в направлении RSI на разных таймфреймах (час, день).

- Отфильтруем тренд актива средними.

( Читать дальше )

Календарный спред на Америке. Сделка №4.

- 01 августа 2017, 19:40

- |

Открываю сделку №4.

s019.radikal.ru/i617/1708/68/245454210616.jpg

Промежуточные результаты буду выкладывать.

Желаю всем успехов в торговле.

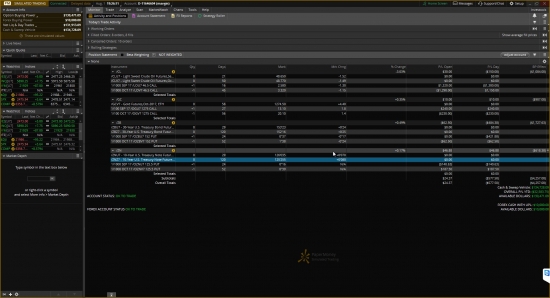

Обратный пропорциональный спред - мощь и красота

- 27 июля 2017, 19:18

- |

Для спецов в опционах сегодня я могу поделиться опытом использования обратного пропорционального спреда. За последнее время это наиболее популярная конструкция в моей торговле (направленная торговля опционами), и расскажу почему.

Обратный пропорциональный спред активно применяется мной по следующим причинам: по наблюдениям даёт хороший прирост цены (обычно выше, чем участвующие в нём опционы на его страйки по отдельности), а также хорош для управления позицией.

Не буду рассказывать теорию, а поделюсь практикой.

Вообще я читал в западных источниках, что такая конструкция подходит, когда вы ожидаете например резкий рост на БА, но его вероятность — невысокая. Тогда типа покупай такую конструкцию за практически 0 – в случае роста цены на БА вы получаете хорошую прибыль, а если его не происходит – то цена опциона не меняется да и вы ничем не рисковали, в смысле не было ваших расходов. Например, это подходит для биотеха, если ждете прорыва у какой-то компании, выдачи разрешения FDA и т.п.

( Читать дальше )

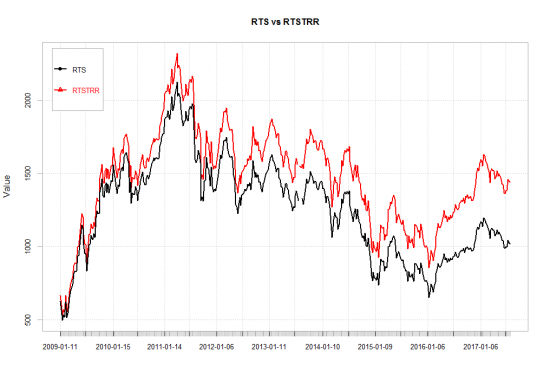

Реальная доходность индекса RTS или сколько зарабатывают местные Баффеты

- 27 июля 2017, 12:53

- |

Решил посчитать сколько же реально зарабатывают местные Баффеты, для этого я взял индекс RTSTRR (RTS Net Total Return (Resident)) Для начала посмотрим как вообще выглядит индекс RTSTRR относительно индекса RTS

К сожалению TradingView показывает данные только начиная с 2017 года.

Я написал скрипт который скачивает данные по ссылке http://www.moex.com/ru/index/totalreturn.aspx и в R продолжил анализ ( скрипт ниже ). Вот как выглядят индексы начиная с 2009 года.

Как видно, с течением

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал